- Как зарабатывать на ОМС?

- Где следить за динамикой цен?

- Плюсы и минусы металлического счета в Сбербанке

- Сколько можно заработать на металлических счетах? Разбор Банки.ру

- Что такое обезличенный металлический счет

- Чем интересен металлический счет

- Какой металл выбрать?

- Сколько можно заработать на золоте?

- Металлический счет или вклад?

- Золотой слиток или ОМС: что окажется выгоднее?

- Слиток

- Обезличенный металлический счет

- Что выбрать

- Нюансы

- Что нужно знать инвестору про ОМС (обезличенные металлические счета) | Ликбез инвестора | Золотой Запас

- Можно ли заработать на драгоценных металлах

- Золото и серебро

- Платина и палладий

- Обладать золотом – удел исключительно богачей

- Купите мини-слиток

- Приобретите инвестиционные монеты

- Откройте ОМС в банке

- Купите ценные бумаги золотодобывающих компаний или фондов (ETF)

- Ювелирные украшения

- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

- серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

- платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

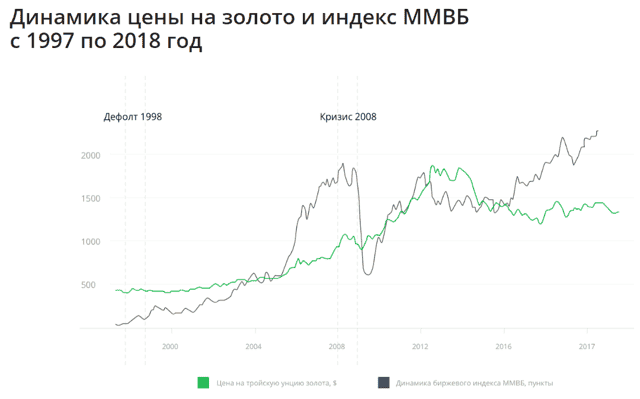

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

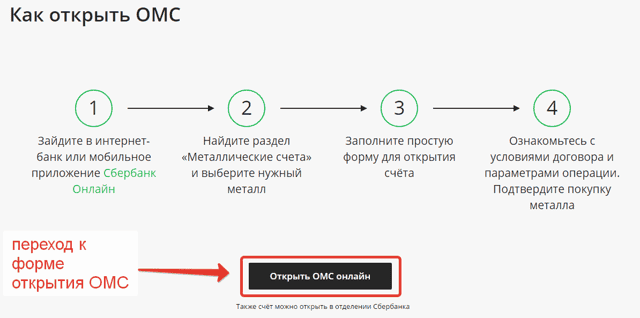

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

- переход к разделу «Металлические счета»;

- выбор нужного металла из 4-х возможных;

- заполнение открывшейся формы, которая позволяет создать ОМС;

- изучение условий предлагаемого Сбербанком сотрудничества и согласие с параметрами договора с финансовой организацией;

- подтверждение приобретения выбранного драгметалла.

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

Где следить за динамикой цен?

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

- динамику изменения цен на металлы за любой календарный (месяц, квартал, полгода, год) или произвольно выбранный клиентов период, начиная с 19.08.2016 года;

- графики изменений котировок.

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет.

Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе.

Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов.

Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе.

Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

- сохранность инвестиций, не зависящих от инфляции;

- надежность вклада в крупнейший банк страны;

- простота открытия счета;

- отсутствие необходимости заниматься хранением слитков или монет;

- высокий уровень ликвидности актива;

- удобная схема совершения операций с драгметаллами с использованием карточки Сбербанка и дистанционных сервисов обслуживания;

- стабильный доход, который получает клиент в долгосрочной перспективе.

Сколько можно заработать на металлических счетах? Разбор Банки.ру

Как сберечь деньги, если инфляция обгоняет ставки по депозитам? Можно открыть банковский счет в драгоценных металлах. Рассмотрели плюсы и минусы металлических счетов и посчитали, сколько можно заработать на золоте.

Самый простой способ инвестировать в драгоценные металлы — открыть обезличенный металлический счет в банке. Этот способ позволяет зарабатывать на изменении курса драгоценных металлов без глубокого погружения в науку об инвестициях.

Что такое обезличенный металлический счет

Обезличенный металлический счет (ОМС) — аналог обычного банковского счета, на котором вместо денег хранится драгоценный металл в граммах.

Счет называется обезличенным, так как в нем указывается только вес принадлежащего вам драгоценного металла без указания количества слитков, пробы и производителя.

Счет ведется в одном из выбранных драгоценных металлов — золоте (Au), серебре (Ag), платине (Pl) или палладии (Pd).

Вы можете в любой момент купить или продать металл, не получая его на руки. Благодаря этому не нужно проверять слитки и думать, как их хранить. При этом вы можете обналичить ОМС и забрать принадлежащий вам металл в натуральной форме (слитком), если такой вариант предусмотрен договором. За эту операцию придется заплатить комиссию.

Чем интересен металлический счет

Обезличенный металлический счет — это альтернатива торговле на бирже. Доходность счета зависит от цены металла на бирже: чем выше стоимость металла, тем больше денег на вашем счете в переводе на рубли.

Несмотря на то, что в краткосрочный промежуток времени цена на металл может постоянно колебаться, в долгосрочной перспективе стоимость металлов растет. Например, с начала текущего года золото потеряло в цене примерно 10%, однако за три года рост составил 62%.

Плюсы ОМС:

- не нужно платить за хранение слитков в депозитарии банка;

- можно покупать минимальное количество металла, начиная с 0,1 грамма;

- не нужно платить НДС при покупке и продаже;

- можно в любое время покупать и продавать металл через личный кабинет банка, без визита в отделение;

- счет бессрочный.

Минусы ОМС:

- деньги на металлических счетах не застрахованы в Системе страхования вкладов;

- если вы закроете счет и захотите получить металл в виде слитка, вам придется заплатить НДС;

- если закрыть счет раньше, чем через три года, нужно будет самостоятельно подавать декларацию в налоговую инспекцию и заплатить НДФЛ 13%, если прибыль от сделки составила более 250 тыс. рублей;

- если в течение небольшого срока после покупки металла потребуется его срочно продать, можно понести убыток, так как в краткосрочной перспективе цена металла часто снижается;

- банк продает золото дороже, чем оно стоит на бирже, а покупает дешевле, чем его можно продать на бирже.

Какой металл выбрать?

Самый популярный драгоценный металл для инвестирования — золото, оно считается самым стабильным.

По словам директора дивизиона «Занять и сберегать» СберБанка Сергея Широкова, примерно 75% вложений розничных клиентов банка в ОМС — это вложения в золото.

Вторым по популярности драгметаллом также традиционно является серебро, при этом в текущем году доля операций с серебром выросла. Похожую тенденцию отмечают и в ВТБ.

Платину и палладий выбирают реже. Эти металлы используются в производстве, поэтому их курс напрямую связан с состоянием отрасли и экономики.

Металлы платиновой группы — это в первую очередь индустриальные металлы, и динамика цены на них привязана к спросу со стороны индустриальных потребителей, прежде всего производителей катализаторов для автомобилей и электроники, поясняет начальник управления «Сбережения» ВТБ Максим Степочкин.

Если вы знаете рынок и ожидаете бум в производственных отраслях, то смело инвестируйте в платину и палладий, следите за динамикой цены и продавайте на максимумах.

Золото — традиционно защитный актив. Спрос на него обычно увеличивается в периоды экономической нестабильности.

Золото на международных биржах торгуется в долларах, поэтому в России валютный курс учитывается в рублевой цене металла. А значит, для нас золото является страховкой от ослабления рубля.

Правда, в периоды укрепления нашей валюты рублевая цена золота может падать, даже если за рубежом его цена в долларах растет.

Поэтому сторонникам консервативного подхода и долгосрочных планов инвестирования можно часть сбережений держать именно в золоте. Тем не менее стоит учитывать, что в отсутствие форс-мажоров в экономике курс золота будет расти незначительно или даже снижаться.

Сколько можно заработать на золоте?

На графике ниже показана динамика цен на золото за период с 2011 по 2021 год (по курсу ЦБ РФ).

Для наглядности переведем цифры из графика в реальные факты покупки-продажи. При этом учтем, что банк продает золото примерно на 10% дороже, чем покупает (поэтому для краткосрочных спекуляций ОМС точно не подходит).

Итак, покупаем в сентябре 2013 года 1 грамм золота в СберБанке за 1 402 рубля и продаем в октябре 2021 года за 3 867 рублей. Прибыль составила 176%. Неплохо.

Однако на бирже торговать золотом выгоднее, чем в банке. Например, 1 октября текущего года биржевое золото стоило на 6% дешевле, чем продавал «Сбер», и продать его на бирже тоже можно было на 6% дороже, чем в «Сбере».

Заработать на бирже можно больше, но ненамного. За те же семь лет акции FXGD, фонда, стоимость которого привязана к золоту, выросли на 185%.

Металлический счет или вклад?

Хранение денег на депозитах в рублях за тот же период увеличило бы накопления приблизительно на 60%. Так как инфляция за это время составила 53%, такой способ сбережения является менее выгодным.

Лариса КОРОЛЕВА для Banki.ru

Золотой слиток или ОМС: что окажется выгоднее?

Золото является надежным активом в плане инвестирования. Металл не может обесцениться, и время уже показало, что в долгосрочной перспективе золото стабильно растет в цене. Особенно советуют покупать желтый металл консервативные инвесторы.

Есть разные способы инвестирования в драгметаллы. Начинающим подойдут два варианта: приобретение слитка и открытие «металлического» счета. Они отличаются, поэтому перед выбором варианта следует знать особенности каждого.

Слиток

Здесь все просто: в банке приобретается слиток из золота. При этом много денег для вклада не потребуется, ведь есть слитки даже массой в 5 граммов.

Данный вариант является более надежным, так как покупается материальное золото. Только следует бережно его хранить. Первый вариант – арендовать ячейку в банке. Второй – хранить слиток дома в сейфе. Но, опять же, без издержек не обойтись. Это НДС в размере 20% и покупка сейфа.

Выходит, что издержки будут все равно. Либо НДС, либо аренда ячейки. Выгоду каждый определяет для себя сам. К примеру, если купить маленький слиток и оставить в его в банке, то издержки на хранение могут превысить потенциальный НДС. Т. е. иногда может быть выгоднее уплатить налог, чем тратиться на аренду ячейки.

Обезличенный металлический счет

В данном случае не приобретается металл в физическом виде. Просто открывается специальный счет в банке – ОМС. После открытия инвестор передает банку деньги, и на его счет после конвертации по текущему курсу зачисляется определенное количество «золота». Когда цена металла на рынке увеличится, инвестор может свое «золото» с ОМС обменять по новому курсу обратно на деньги.

Что выбрать

У ОМС есть ряд преимуществ. Так как золото не покупается в физическом виде, то нет и НДС. За хранение платить не нужно все по той же причине. Получается, при открытии обезличенного счета издержки будут минимальными.

Проблема ОМС заключается в отсутствии самого золота. Оно только числится на счете. Это увеличивает риск потери капитала при ликвидации банка. ОМС, как обычные денежные вклады в банках, не страхуются со стороны АСВ. Поэтому возмещать инвестору потери с обезличенного счета никто не будет.

Слиток – материальный актив. Его можно будет продать в другой банк. Проще говоря, покупка слитка является более надежным вариантом инвестирования в золото. Хотя ставить крест на ОМС из-за этого не нужно. Если речь идет о надежном банке из топ-5, то вероятность ликвидации будет крайне мала.

Нюансы

Прибыль инвестирования идет от продажи металла. Покупается золото по одной цене. Потом, когда цена металла заметно увеличится, инвестор продает драгметалл обратно банку и получает прибыль от разницы.

Но есть ряд нюансов. Металл дорожает, но очень медленно. Именно поэтому инвестирование в золото считается долгосрочным. Необходимо учитывать спред – разницу между ценой покупки и продажи актива.

Банк всегда продает золото дороже: инвестор должен заплатить на несколько процентов больше реальной стоимости металла.

И покупает обратно банк драгметалл по более выгодной для себя цене – дешевле реальной стоимости.

Выходит, что инвестор уже в самом начале уходит в минус. И это все в случае с ОМС. Если же покупается слиток, то издержки на старте увеличиваются. Чтобы «отбить» спред, возможный НДС или траты на хранение, потребуется продавать золото, когда его цена заметно увеличится. А на это уйдет немало времени. Именно поэтому иногда проще уплатить НДС, чем долгие годы платить за хранение.

Иногда получается заработать быстро, к примеру, в период финансового кризиса. Когда рынки лихорадит, многие инвесторы скупают золото для защиты своих капиталов. Такой рост спроса активно толкает цену металла вверх, что позволяет быстро заработать. Однако это случается не так часто.

26/06/2021

Автор статьи

Сооснователь DS Consulting

Что нужно знать инвестору про ОМС (обезличенные металлические счета) | Ликбез инвестора | Золотой Запас

ОМС или обезличенные металлические счета приобретают все большую популярность в качестве инвестиционного инструмента, позволяющего выгодно вложить деньги в драгоценные металлы. В России их стали активно внедрять со времен кризиса 1998 года, как альтернативу валютным вкладам. ОМС с самого начала являлись надежным, удобным и прозрачным средством инвестиций.

С точки зрения цены открытие металлического вклада (ОМС) аналогично приобретению физических драгоценных металлов в слитках. Механизм работы ОМС напоминает приобретение слитков в рассрочку.

При этом на счет зачисляются не рубли, доллары или евро, а граммы серебра, золота, палладия или платины. В любой момент их можно реализовать за деньги, но в том же банке, где был открыт вклад. Есть вариант получения слитков на руки.

Но при этом, согласно действующим в России законам, придется заплатить НДС 20%, рассчитываемый на основании учетных котировок Российского Центробанка на дату приобретения. Если не забирать драгметалл из хранилища, то платить налог не надо.

Получается, что открывая металлический вклад, частное лицо на законных основаниях может уйти от затрат, связанных с оплатой налога на добавленную стоимость.

Металлические счета похожи на обычные банковские вклады тем, что могут быть двух видов — «срочные» или «до востребования». Единица измерения количества металла при этом — 1 грамм. В банках России доступны для открытия золотые, серебряные, платиновые и палладиевые ОМС.

Одна из разновидностей капитала — это драгоценный благородный металл. Однако ошибочно рассматривать его, как спекулятивный инструмент рынка для извлечения сиюминутной прибыли. Цены на драгметаллы с функцией денежных средств, такие как серебро и золото, ежедневно колеблются относительно евро, доллара и рубля.

Но главное достоинство таких драгоценных активов — защищенность от инфляционных процессов. Их внутренняя стоимость и покупательная способность в долгосрочной перспективе обладает высокой стабильностью. На небольших временных отрезках изменения цены могут быть значительными. Такие колебания способны привести к убыткам.

Обезопасить себя от рисков можно, имея дело с опционами. Поэтому необходимо проявлять максимальную внимательность, выбирая временную точку входа на рынок для открытия металлического вклада, а также период размещения инвестиций. Важно удержать себя от покупок при максимальных ценах.

Не рекомендуется тратить на приобретение драгоценных благородных металлов последние деньги или использовать для этого кредитные средства.

Принимая решение об открытии ОМС, необходимо отталкиваться от актуальных на данный момент графиков с динамикой цен золота и серебра. В долгосрочной перспективе драгоценные металлы всегда только увеличивают свою стоимость. Это объясняется самой сутью неизбежной инфляции при любой экономической системе.

Всем известно меткое народное изречение о том, что деньги в карманах лишь мнутся. Применить эту хлесткую мудрость можно и к драгоценным металлам. С учетом этого, если вы открываете металлический вклад на длительное время, то стоит поинтересоваться, какие дивиденды начисляются на него.

В случае с ОМС процентная ставка не может быть слишком велика по объективным экономическим причинам. Однако в ней заключен действительный прирост вашего драгоценного капитала. На фоне ежедневных ценовых колебаний на рынке драгоценных металлов это приращение может показаться мизерным.

Но в долгосрочной перспективе именно из начисляемых на металлический вклад процентов складывается стабильный и гарантированный во времени доход.

Банковский вклад в драгоценных металлах может быть открыт в виде обезличенного металлического счета или счета ответственного хранения. Во втором случае мы имеем дело с фактом содержания металлов клиента в хранилище банка.

При этом слитки принадлежат вкладчику. В случае с ОМС металлический счет не имеет конкретной привязки к физическому золоту, серебру, палладию или платине.

Здесь подразумевается лишь банковское обязательство выдачи слитков клиенту по его запросу.

ОМС нельзя в полной мере считать банковским счетом, так как он не включен в государственную программу страхования вкладов. Выбирая банк для открытия металлического счета, необходимо в первую очередь руководствоваться соображениями надежности.

С учетом того, что работа с драгоценными металлами требует объемных затрат труда и средств, такими инвестиционными операциями занимаются обычно кредитные учреждения, прочно стоящие на ногах и ищущие не сиюминутной прибыли, а долгосрочной и эффективной финансовой отдачи в будущем.

Поэтому случаи потери металлических счетов при банковском банкротстве крайне редки.

Обезличенные металлические счета имеют, как свои плюсы, так и минусы. Инвестору стоит помнить, что приобрести или продать драгоценный металл таким способом он сможет только в рамках ценового диапазона, диктуемого банком.

Ежедневно фиксируя стоимость, банковские учреждения принимают во внимание цену драгметалла на международном рынке. Незначительные различия объясняются наличием или отсутствием таможенных расходов при ввозе драгоценных металлов в страну, а также ликвидностью внутреннего рынка.

Примерную объективную стоимость золота можно вычислить самостоятельно следующим способом:

- Разделите актуальную долларовую стоимость одной унции драгоценного металла на мировом рынке на 31.1035.

- Полученную цену 1 грамма в долларах переведите в рубли по текущему курсу.

Произведя эти нехитрые расчеты, вы увидите, что котировки банка, в котором у вас открыт металлический счет, будут отличаться от полученного «справедливого» значения, естественно, в пользу самой кредитной организации.

Другой подводный камень ведения ОМС — слишком большая разница между стоимостью приобретения и последующей продажи драгоценного металла. Металлический счет лучше открывать там, где этот спред минимален.

Комиссионные расходы при открытии и ведении ОМС обычно отсутствуют.

Если вы решите продать драгоценный металл со счета, то придется заплатить подоходный налог в размере 13%. При этом самостоятельно заполняется налоговая декларация и также самостоятельно производится оплата. Доходом физического лица в этом случае считается разница между стоимостью приобретения и стоимостью продажи.

Подоходный налог по ставке 13% необходимо платить также в том случае, если по вашему металлическому счету начисляются дивиденды. Налогообложению при этом подлежит сумма выплаченных по факту процентов.

В случае рублевого начисления дивидендов банк сам удерживает и направляет в российский бюджет необходимый налог.

Если проценты начисляются в граммах драгоценного металла, то физическое лицо должно самостоятельно задекларировать прибыль и уплатить с нее налог.

Можно ли заработать на драгоценных металлах

Сбережения

/ 15 сентября 2021 13:25

Золото – древнейший символ богатства. А зарытый в землю клад – самый ранний способ сохранения капитала. Стоит ли сейчас «закапывать» свои накопления в драгоценные металлы? Разбираемся в статье.

Стоит ли «закапывать» свой капитал в золото

Благодаря приключенческим романам Джека Лондона словосочетание «золотая лихорадка» до сих пор окутано ореолом авантюризма. В прошлом драгоценные металлы и камни считались самым надежным вариантом сохранения капитала, а их поиски – отличным способом его преумножения.

Сегодня мало кто решится бросить привычную жизнь и поехать на рудники американской реки Клондайк, в Сибирь или на Камчатку. Но есть и другие способы заработать на золоте и других драгоценных металлах. Помимо традиционного серебра, к ним относятся также платина и палладий.

Каждый из этих металлов имеет свою сферу применения. Самым важным с точки зрения экономики и финансов, несомненно, считается золото. Оно составляет основу государственных золотовалютных резервов большинства стран.

Еще недавно все мировые валюты оценивались относительно стоимости золота, но в 1971 году правительство США отменило привязку доллара к «презренному металлу». Это привело к дестабилизации курсов всех валют, зато спровоцировало взрывной рост экономики во многих странах.

Не секрет, что золото и серебро лежат в основе ювелирного искусства. А вот платина, несмотря на ее прочность и завораживающий блеск, не так распространена в украшениях, поскольку делает их намного дороже.

Незнающий человек вряд ли заметит разницу между двумя одинаковыми кольцами, если одно из них будет выплавлено из платины, а второе – из белого золота. При этом последнее будет стоить в полтора-два раза дешевле.

Хотя золото стоит почти вдвое дороже, чем платина. Но никакого парадокса нет.

- во-первых, при одинаковом внешнем виде украшений платиновое из-за большей плотности будет тяжелее;

- во-вторых, массовая доля платины (процентное соотношение с примесями) намного выше, чем этот же показатель в ювелирном изделии из белого золота;

- в-третьих, дополнительную ценность платиновому украшению придает более высокая прочность.

Удел платины и, особенно, палладия – в первую очередь промышленное применение. Последний относительно недавно приобрел статус самого дорогого драгметалла.

Спрос на палладий резко вырос в 2011 году, когда борьба за экологичность выхлопов автомобильных двигателей привела к ужесточению требований к системам очистки газов. На сегодня палладию нет альтернативы при производстве катализаторов для бензиновых двигателей.

Деньги, спрятанные под подушкой, обесцениваются. Сберегите средства от инфляции и заставьте накопления работать на вас. Откройте вклад в Совкомбанке со ставкой до 9% годовых. Гибкие условия сыграют вам на руку:

- вы можете открыть вклад дистанционно;

- управлять им не выходя из дома;

- увеличить ставку, пользуясь картой «Халва».

Дополнительную сохранность средств обеспечивает государственная Система страхования вкладов.

Отлично, значит, драгметаллы пользуются спросом, а, следовательно, и высоки в цене?

К сожалению, не все так просто. Последние десятилетия графики их стоимости показывают большие колебания. Это зависит как от спроса, так и от общей конъюнктуры рынков.

Золото и серебро

Благородные металлы традиционно считаются защитными активами. То есть основная цель вложения денег – не приумножение капитала, а его сохранение. После отмены «золотого стандарта» большинство экономических кризисов сопровождались удорожанием золота.

Логика очевидна – ценность золотого изделия или слитка заключена в нем самом. Немалую роль играет также человеческая психология. Испокон веков люди верят в особую, можно даже сказать мистическую ценность желтого металла.

Вложения в драгоценные металлы – самый древний способ защиты капитала

Механизм удорожания в кризисное время можно коротко описать так:

- на фоне высокой инфляции и обесценивания денег люди начинают от них избавляться;

- многие пытаются зафиксировать свой капитал в защитных активах – драгметаллах, драгоценностях, и начинают массово их скупать, а также переводить средства на обезличенные металлические счета (ОМС);

- цена золота и серебра неизменно повышается.

Выглядит все просто, однако на деле удорожание традиционных драгметаллов может произойти с большим запозданием. История показывает, что чем дольше «пробуксовывают» цены, тем сильнее будет импульс роста.

Так было и во времена Великой депрессии, и после энергетического кризиса в США в 70-х годах прошлого века. В первом случае «взлетели» акции американских золотодобывающих компаний (в те годы в США действовал запрет на владение физическим золотом). Во втором – цены на золото и серебро сначала упали почти вдвое, но затем, по итогам 4-летнего ралли, выросли на 440% и 940% соответственно.

Аналогичное сильное удорожание после ситуативного падения наблюдалось после мирового кризиса 2008 года. За 3 года стоимость тройской унции золота выросла с 700 до 1900 долларов, а серебра – с 8 до 48 долларов (в 6 раз!).

Можно сделать вывод, что в традиционные драгоценные металлы – золото и серебро – стоит вкладываться не в самом начале рецессии (кризиса), а после определенного падения цен на них.

При этом нужно учитывать, что инфляция обязательно «съест» часть реальной прибыли, и стоимость драгметаллов может резко обрушиться. К примеру, после пика 2011 года, уже в 2016 году, серебро вновь подешевело до 15$ за тройскую унцию.

Существует мнение, что индикатором изменения стоимости золота является процентная ставка ФРС. Якобы, когда она падает, «желтый металл» растет в цене, и наоборот. Часто это соответствует действительности, однако не всегда. Например, в 1970-е годы наблюдалась обратная корреляция.

В ближайшем будущем ФРС, борясь с инфляцией, вероятно будет повышать процентную ставку. Опираясь на приведенное выше наблюдение, можно предположить, что цены на золото, а значит и серебро, продолжат (и даже ускорят) падение.

Платина и палладий

На стоимость палладия и, в меньшей степени, платины влияет, в первую очередь, промышленный спрос. Это значит, что их цена зависит от востребованности производимых из них изделий и элементов оборудования на мировом рынке.

Если посмотреть на графики изменения цен на эти металлы за последнее десятилетие, то можно увидеть, что палладий имеет ярко выраженную тенденцию к росту. Платина, напротив, уверенно дешевеет. В 2011 году она впервые в истории уступила первенство золоту. Еще несколько лет металлы соревновались между собой по этому показателю, а затем платина отстала.

Не последнюю роль в этом сыграл так называемый «Дизельгейт» – скандал 2015 года, в котором немецкий автогигант «Фольксваген» подпортил свою репутацию. До этого более трети всех объемов белого драгметалла шло на удовлетворение нужд автопромышленности. Платина, как и палладий, незаменима при производстве катализаторов, только в этом случае речь идет о дизельных двигателях.

В ходе «Дизельгейта» эксперты обнародовали информацию о том, что дизели намного сильнее загрязняют атмосферу, чем считалось раньше («Фольксваген» скрывал эти данные). В результате спрос на дизельные автомобили обрушился, что повлекло за собой и падение цен на платину.

Инвестировать в промышленные драгметаллы сложнее, так как их цены во многом зависят от неочевидных экономических тенденций и спроса на технологии. Наука и бизнес постоянно ищут способы замены дорогого сырья на более доступное.

Может произойти и так, что в ближайшем будущем найдут замену палладию в катализаторах бензиновых двигателей, что сильно ударит по цене драгметалла.

Обладать золотом – удел исключительно богачей

Это однозначно ложное утверждение! Да, купить килограммовый слиток золота большинству россиян не по карману. Однако существует множество других способов вложиться в драгметаллы.

Купите мини-слиток

Многие банки предлагают приобрести мини-слитки весом от 1 грамма золота или от 50 грамм серебра.

Преимущества:

- высокая чистота металла – проба 999, то есть не более 0,1% примесей;

- надежность – если правильно хранить, то время не повлияет на ценность.

Недостатки:

- самый главный: при покупке придется заплатить НДС – 20% от стоимости (уже несколько лет российские законодатели только рассуждают об отмене этого налога);

- низкая ликвидность – не каждый банк или ломбард выкупят у вас такой слиток;

- для хранения в домашних условиях потребуется сейф, а лучше – система охраны (альтернатива – банковская ячейка, но за нее также придется заплатить);

- если вы захотите продать слиток ранее, чем через 3 года, то дополнительно заплатите 13% от прибыли (разницы между ценами приобретения и продажи) в виде НДФЛ;

- в случае повреждения слитка его ценность может немного снизиться.

Приобретите инвестиционные монеты

Это своего рода альтернатива слиткам. Штампует такие монеты Банк России, а реализуют коммерческие кредитные организации.

Цена инвестиционной монеты не намного превышает стоимость драгоценного металла, из которого она отлита, – в пределах 20%. Продающий банк также устанавливает свою комиссию.

Покупка инвестиционных монет из драгметаллов – простой способ вложения

Плюсы:

- при покупке с вас не возьмут НДС;

- монеты обладают некоторой дополнительной ценностью для нумизматов.

Минусы:

- могут возникнуть проблемы с продажей – банки выкупают монеты обратно по дисконтной цене.

Остальные условия приобретения и хранения аналогичны слиткам.

Откройте ОМС в банке

Можно сказать, что это покупка виртуального драгоценного металла. Банк открывает на ваше имя обезличенный металлический счет.

Плюсы:

- простота – купить виртуальный драгметалл на ОМС проще, чем физический слиток;

- отпадают проблемы с хранением;

- не надо платить НДС;

- все операции можно производить онлайн;

- в любой момент можно обменять «единицы и нолики» на счете на реальный драгоценный слиток.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Минусы:

- при обмене на реальный металл НДС уплатить все-таки придется;

- ваши средства на ОМС не застрахованы в АСВ, поскольку вкладом они не считаются.

Купите ценные бумаги золотодобывающих компаний или фондов (ETF)

Многие предприятия, добывающие драгоценные металлы, привлекают деньги за счет инвестиций. Кроме того, некоторые ПИФы (паевые инвестиционные фонды) вкладывают деньги, переданные им в доверительное управление, в активы таких компаний. И те и другие выпускают ценные бумаги, приобретя которые вы сможете получать часть дохода от добычи и реализации золота и других металлов.

Плюсы:

- как и в случае с ОМС – не требуется покупать физический драгметалл, а значит, отпадают связанные с этим хлопоты, в том числе и уплата НДС;

- при покупке ETF вы делегируете все заботы о средствах управляющей компании;

- владея такими ценными бумагами, вы с большим интересом будете следить за ситуацией на рынке драгметаллов и оперативнее отреагируете на ее изменения;

- российские золотодобывающие компании ежегодно платят на каждую приобретенную акцию дивиденды, хоть и небольшие.

Минусы:

- биржевые брокеры берут комиссию за проведение операций, а фонды дополнительно к ним – собственную комиссию за управление счетом;

- в случае отсутствия прибыли и даже убытков, вам все равно придется заплатить ETF за управление счетом;

- стоимость ценных бумаг добывающих компаний не всегда точно отражает цену драгоценного металла, поскольку она зависит еще и от других факторов – например, в случае аварии на руднике, цена акции может упасть.

Ювелирные украшения

На первый взгляд, это самое практичное решение. Однако с точки зрения инвестирования средств – может стать худшим. За любое украшение вы заплатите в 2-3 раза больше стоимости использованного металла, а именно на эту сумму его оценят в ломбарде, если вы вдруг захотите его продать или заложить.

Ювелирные изделия стоят в 2-3 раза дороже, чем металл, из которых они сделаны, поэтому не подходят для накопления капитала

В любом случае: решать только вам. При этом стоит учитывать, что много заработать на драгоценных металлах у вас вряд ли получится – это в первую очередь защитный актив. Опытные инвесторы не советуют держать их в объеме, превышающем 10% от величины ваших накоплений. Остальные средства вы можете выгодно разместить под отличный процент на депозите в Совкомбанке.

Эмпирический опыт показывает, что в среднесрочной перспективе (до 1-2 лет) инвестиции в любые драгметаллы могут обернуться снижением стоимости вашего капитала. При этом очевидно, что золото на длительном временном горизонте (3-10 лет) всегда дорожает.

Для остальных драгметаллов – серебра, платины и палладия – это правило тоже действует, но период может быть больше, поэтому с ними нужно быть аккуратнее.

Данис Казанцев

Люблю анализировать и разбирать этот мир по кирпичикам. Стану вашим проводником в непредсказуемых финансовых джунглях.