- Как зарабатывать на ОМС?

- Где следить за динамикой цен?

- Плюсы и минусы металлического счета в Сбербанке

- Доходность ОМС (обезличенных металлических счетов): что такое, как заработать

- Действует ли страховка

- Виды счетов

- Ценообразование на счета ОМС

- Плюсы и минусы счетов ОМС

- Что такое обезличенный металлический счет

- Обезличенный металлический счет: в чем выгода инвестора

- Что такое металлические счета и зачем они нужны?

- Каким бывает ОМС?

- Как открыть обезличенный металлический счет: пошаговая инструкция

- Что выгоднее инвестору — ОМС или золотой слиток?

- Какие налоги платит инвестор при инвестициях на ОМС?

- Другие инвестиционные варианты в драгоценные металлы

- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

- серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

- платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

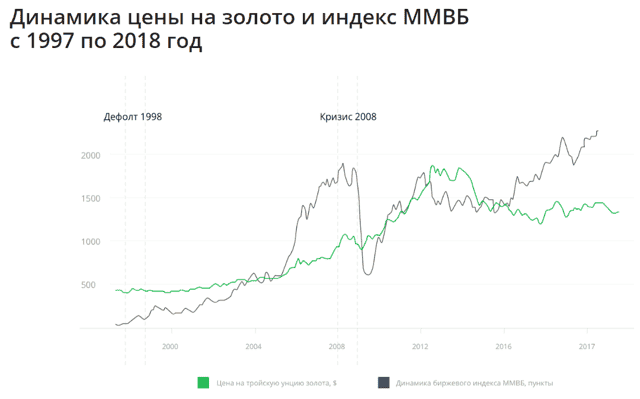

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

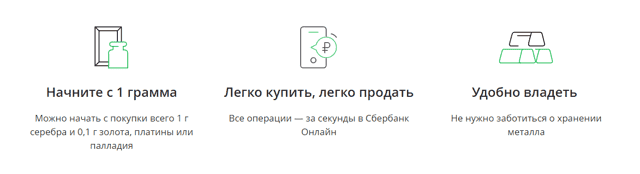

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

https://www.youtube.com/watch?v=l_LMX9wvit4

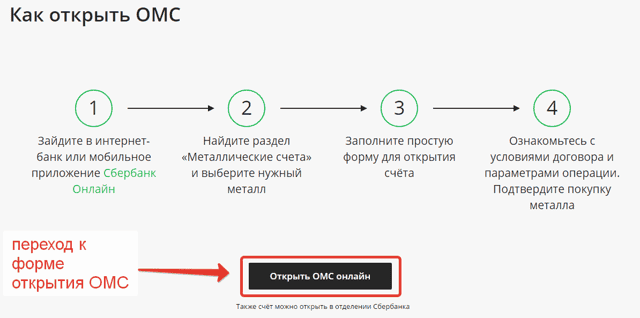

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

- переход к разделу «Металлические счета»;

- выбор нужного металла из 4-х возможных;

- заполнение открывшейся формы, которая позволяет создать ОМС;

- изучение условий предлагаемого Сбербанком сотрудничества и согласие с параметрами договора с финансовой организацией;

- подтверждение приобретения выбранного драгметалла.

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

Где следить за динамикой цен?

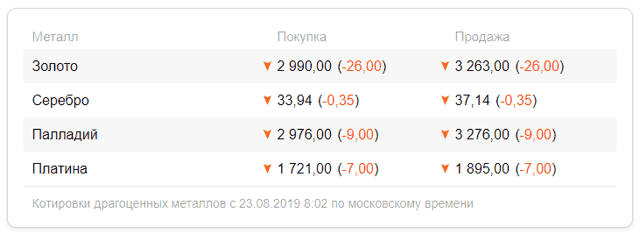

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

- динамику изменения цен на металлы за любой календарный (месяц, квартал, полгода, год) или произвольно выбранный клиентов период, начиная с 19.08.2016 года;

- графики изменений котировок.

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет.

Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе.

Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов.

Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе.

Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

- сохранность инвестиций, не зависящих от инфляции;

- надежность вклада в крупнейший банк страны;

- простота открытия счета;

- отсутствие необходимости заниматься хранением слитков или монет;

- высокий уровень ликвидности актива;

- удобная схема совершения операций с драгметаллами с использованием карточки Сбербанка и дистанционных сервисов обслуживания;

- стабильный доход, который получает клиент в долгосрочной перспективе.

Доходность ОМС (обезличенных металлических счетов): что такое, как заработать

ОМС, или обезличенный металлический счет – один из способов вложить средства в драгоценные металлы. На сегодняшний день этот вариант во многих аспектах выгоднее традиционной покупки золота и серебра, хоть и не так известен. Раскрытие аспектов работы такого счета поможет оценить плюсы и минусы, понять, каким образом можно заработать на его открытии.

Выделяют четыре основных способа вложений.

- Слитки. Традиционный метод – покупать металлы, в первую очередь золото, в слитках. Плюсы такого решения – простота и внешняя материальность металла, минусы – неудобство хранения и сложности с ликвидностью: при необходимости слитки крайне сложно продать. Кроме того, на них распространяется НДС, который сегодня составляет 20 %.

- Инвестиционные монеты. Более оптимальный и выгодный способ, однако по-прежнему не лишенный недостатков: чтобы эффективно получить этим методом средства, нужно обладать определенным опытом и навыком, и начинающим инвесторам может быть сложно.

- ОМС. По сути, счет представляет собой вклад, но не в деньги, а в драгоценные металлы, хранящиеся в банке. Это проще, чем непосредственная покупка драгметаллов, удобнее и практичнее, не требует расходов на содержание слитков и уплату НДС.

- ПИФ. Инвестиции в паевой инвестиционный фонд, доходность которого соответствует динамике стоимости золота, по сути, тоже являются вложением в драгоценный металл.

Для начинающего инвестора ОМС выгоднее, чем традиционные способы заработать на драгоценных металлах. Счет работает одновременно как вклад и как инвестиционный проект и, по сути, сводится к тому, что человек покупает драгоценный металл «на бумаге», ждет, пока тот вырастет в цене, и продает.

Возможность его открыть предоставляет практически любой банк, от клиента требуется только выбрать и купить определенное количество конкретного металла. Впоследствии его можно будет докупать, частично или полностью перепродавать. Приобретать большое количество сразу необязательно, многие банки предоставляют возможность купить драгметалл в весе от 1 грамма.

Все это время золото остается «бумажным»: оно хранится в банке, хотя официально принадлежит вкладчику.

Действует ли страховка

Особенность металлических счетов, о которой следует помнить, – на них не распространяется страховка АСВ. То есть, если банк, предоставивший услугу, закроется, вкладчик не получит компенсацию, которая при обычных вкладах может составлять до 1,4 млн рублей.

- Положительная сторона открытия ОМС в том, что счет не облагается налогом на добавочную стоимость. Если в случае покупки слитков инвестору придется платить НДС, что дополнительно лишает его дохода, то этот вариант такого недостатка лишен.

- Прибыль с металлического счета облагается НДФЛ, равным 13 % от дохода. Иными словами, заработав сто тысяч, вы должны будете уплатить 13 из них в счет налога.

- НДФЛ не платится в случае, если счет ОМС активен более трех лет либо владелец за год продал металла на сумму менее 250 тысяч рублей. Однако декларация 2-НДФЛ в ФНС продается даже в этом случае.

Виды счетов

ОМС преимущественно классифицируют по драгоценным металлам, которые служат валютой. Каждый из них имеет свои характерные особенности, которые следует учесть заранее.

- Серебро. Отличается крайне изменчивой динамикой стоимости, из-за чего его нередко предпочитают спекулянты. Нередко привлекает начинающих инвесторов благодаря низкой стоимости и небольшой минимальной цене закупки.

- Золото. Классический вариант для инвестиций в драгметаллы – золото 999, то есть высшей пробы. Считается стандартом и среди инвесторов, и среди банков.

- Платина. Металл не так часто используется в ювелирных украшениях и потому менее на слуху, а его стоимость формируется за счет промышленности. Он активно применяется в промышленных целях, так что цены тесно связаны с состоянием отраслей его использования. Среди инвесторов платина не слишком популярна, в частности в связи с этим аспектом.

- Палладий. Как и предыдущий, этот металл применяется в первую очередь в промышленности, для изготовления ювелирных украшений не используется. Его сфера применения – высокотехнологичные отрасли, то есть создание процессоров, ракет, автомобилей Tesla. В текущий момент палладий находится на пике стоимости.

При выборе металла учитывайте, какова ситуация с его стоимостью и динамикой в текущий момент, и старайтесь предполагать на несколько лет вперед: прибыль с ОМС, как правило, начинает приходить больше чем через год.

Ценообразование на счета ОМС

- У каждого банка котировки свои и формируются на основе динамики спроса и предложения на тот или иной металл, а также из позиций Центробанка.

- Сам Центробанк при установке стоимости драгоценного металла ориентируется на показатели Лондонской биржи, которая обновляет расценки каждое утро в результате ежедневных торгов. Для определения веса драгоценных металлов используется тройская унция – мера, единица которой составляет 31,1 грамма, и стоимость указывается в долларах за тройскую унцию. Центробанк переводит цену, указанную Лондонской биржей, в рубли за грамм и получает актуальную стоимость драгметалла.

- Банк, устанавливая котировки, также определяет спред, то есть разницу между ценой покупки и продажи металла. Чем выше спред, тем менее выгодно предложение для вкладчика, однако высокий показатель, как правило, устанавливают проверенные стабильные банки с хорошей репутацией.

Обезличенный металлический счет – это золото и серебро на бумаге, непосредственно металл у вкладчика не хранится. Им невозможно воспользоваться физически либо перепродать в другую банковскую организацию, однако при желании можно перевести ОМС в реальные драгметаллы. Минусы такого решения те же, что и при покупке слитков изначально:

- придется уплачивать НДС, равный 20 %;

- драгметаллы реализуются по рыночной стоимости, отличающейся от расценок банка не всегда в более выгодную сторону;

- необходимо учитывать расходы на транспортировку слитков, установку сейфа для их хранения и другие нюансы, связанные с физическим обладанием драгоценными металлами.

Любой банк предоставляет возможность завести ОМС в физическом отделении, в некоторых организациях это также можно сделать с помощью онлайн-кабинета. Спред при покупке драгметаллов через сайт и при непосредственном визите может различаться. Закрытие возможно только лично в банке и в большинстве случаев не имеет необходимости, так как металлический счет не требует платы за обслуживание.

На драгметаллах зарабатывают по тому же принципу, что и на других активах: покупают по более низкой цене, продают по более высокой. Предсказания курса – сложная наука, определить удачный момент для входа и выхода сложно, однако можно руководствоваться некоторыми характерными для металлов особенностями:

- золото поднимается в цене с ослаблением рубля и дешевеет, если рубль укрепляется, так как стоимость на Лондонской бирже формируется в долларах, и при переводе в российскую валюту значение имеет курс;

- золотой запас используют как защитный, то есть в случае кризисов спрос на него, в том числе со стороны государства, вырастает. В результате цена повышается;

- серебро работает по тому же принципу, что и золото, но с более низкими расценками;

- в случае с палладием и платиной значение имеет состояние отраслей промышленности, в которых они задействованы.

Плюсы и минусы счетов ОМС

Плюсы. Преимущества металлических счетов очевидны:

- отсутствие НДС;

- удобство;

- доступность;

- неограниченный простор для операций;

- отсутствие необходимости платить за хранение золота;

- возможность открыть счет онлайн;

- возможность перевести металл в реальный.

Минусы. Из недостатков можно выделить сложность планирования, неизбежную при инвестициях в драгметаллы, длительный срок инвестиций и отсутствие страховки.

Последнего минуса можно избежать, обратившись за открытием счета в проверенную компанию, которой вы доверяете и которой не грозит закрытие.

Кроме того, потенциальная доходность ОМС относительно невелика по сравнению, например, со вложениями в акции.

Если вы нуждаетесь в консультации по инвестированию, обратитесь в «Альфа-Капитал». Представители нашей компании помогут с выбором оптимальной стратегии, дадут советы и бесплатно проконсультируют по интересующему вопросу. Звоните!

Что такое обезличенный металлический счет

Меня зовут Виктор, и уже много лет я вкладываю в драгоценные металлы.

Виктор Тюрин

вкладывает в драгметаллы

Расскажу, зачем это нужно и кому подойдет.

У каждого способа свои плюсы и минусы.

До недавнего времени еще приходилось платить 20% НДС — эту сумму включали в стоимость автоматически.

То есть, доходность в момент покупки сразу была минус 20% даже без учета не очень выгодного курса, по которому банк готов выкупать слиток назад.

Однако 9 марта 2022 года НДС на слитки отменили, причем задним числом — с 1 марта 2022 года. Это уравняло покупку слитков с остальными способами, где НДС не было и раньше.

Если очень хочется, можно пойти и купить слиток золота в Сбербанке

Способ 2. Купить монеты. Монеты из драгоценных металлов можно купить в банках или нумизматических магазинах.

Минус вложений в монеты — ограниченная ликвидность. Это значит, что купить монету легко, а продать часто намного сложнее.

За 4564 Р можно купить серебряную монету массой в унцию с мейн-куном. Источник: «Монетник»

Способ 3. Использовать биржевые фонды золота. Фонды отслеживают цену золота, например, через владение слитками. Пай фонда продается на бирже, а его цена зависит от того, как меняется цена золота.

Однако за управление фондом управляющая компания берет комиссию. Это немного ухудшит результат. Кроме того, надо освоить торговый терминал или приложение брокера, чтобы совершать сделки, что может устроить не всех инвесторов. Если же торги на бирже не проводятся, то паи фондов купить и продать не получится.

Способ 4. Открыть ОМС — обезличенный металлический счет. Он частично похож на вложение в золото через биржевые фонды: у вас на руках не появляется физический металл. Значит, не надо думать, как его хранить, покупать сейф, а потом заморачиваться с реализацией.

Расскажу про обезличенный металлический счет подробнее.

ОМС — это гибрид банковского счета до востребования и инвестиционного продукта. Вы покупаете некое количество виртуального металла и ожидаете, что в дальнейшем этот металл подорожает. ОМС можно пополнять, а можно частично вывести с него деньги, продав часть металла, или закрыть в любое время без штрафов и потери накопленного дохода.

В разговоре сотрудники банков сообщали мне, что большинство вкладчиков в ОМС выбирают золото. Считается, что это самый стабильный драгметалл. На втором месте серебро. Платину и палладий клиенты выбирают очень редко. Доверять этим данным или нет, я не знаю.

Цену драгметаллов можно посмотреть на сайте ЦБ. В следующем примере резкий рост за несколько дней в основном связан с ростом курса доллара. Драгметаллы не всегда растут, тем более так сильно.

Источник: ЦБ РФ

Для примера я проанализировал динамику цен на золото, серебро, платину и палладий за три года: с 1 сентября 2014 года по 1 сентября 2017 года.

Золото (Au). За три года 1 грамм золота вырос в цене на 66%: с 1500 до 2500 Р. В лучший момент, 13 февраля 2016 года, можно было продать золото по цене 3167 Р за грамм — это прибыль 111% по отношению к началу периода. В 2017 цены пока относительно стабильные — около 2250 Р за грамм.

График изменения цены золота с 1 сентября 2014 по 1 сентября 2017

График изменения цены золота с 1 сентября 2014 по 1 сентября 2017

Серебро (Ag). Цены на серебро — одни из наиболее изменчивых на рынке. Динамика цен на серебро похожа на динамику золота, но подъемы и падения бывают более резкими.

За 3 года 1 грамм серебра подорожал на 47,7%: с 22 до 32,5 Р. В лучший момент, 3 августа 2016 года, можно было продать серебро за 44 рубля — прибыль 100% по отношению к началу периода.

График изменения цены серебра с 1 сентября 2014 по 1 сентября 2017

График изменения цены серебра с 1 сентября 2014 по 1 сентября 2017

Платина (Pt). Платина не самый популярный ювелирный металл. Ее довольно редко выбирают для инвестиций, потому что цены на нее сильно зависят от реального спроса промышленного сектора экономики.

За 3 года 1 грамм платины подорожал на 10,7%: с 1680 до 1860 Р. Но на фоне резкого падения курса рубля 30 января 2015 года можно было продать грамм платины за 2740 Р — это 63% прибыли по отношению к 1 сентября 2014 года. Потом, правда, цены сильно упали.

График изменения цены платины с 1 сентября 2014 по 1 сентября 2017

График изменения цены платины с 1 сентября 2014 по 1 сентября 2017

Палладий (Pd). Цены на палладий тоже связаны со спросом промышленности и сейчас на подъеме.

За 3 года 1 грамм палладия подорожал на 67,6%: с 1050 до 1760 Р. Лучший момент для продажи — сейчас, 1760 Р — наивысшая цена за три года.

График изменения цены палладия с 1 сентября 2014 по 1 сентября 2017

График изменения цены палладия с 1 сентября 2014 по 1 сентября 2017

- А вот как менялись цены золота и серебра, а также платины и палладия с начала 2000 года по конец февраля 2022 года.

Источник: MFD

Источник: MFD

Начинающего инвестора это может нервировать. Но именно такие колебания дают шанс получить заметно больше прибыли, чем по депозитам.

Представим, что Василий 1 августа 2017 года купил у банка 10 граммов золота. Золото стоило 2520 Р за 1 грамм, Василий заплатил 25 200 Р. На его обезличенном металлическом счете числится 10 граммов золота.

Через месяц, 1 сентября, золото подорожало: теперь оно продается по цене 2770 Р за 1 грамм. Выкупает его банк дешевле: за 2670 Р. Василий продал свои 10 граммов и получил 26 700 Р. Прибыль — 150 Р с каждого грамма, всего 1500 Р, или 5,95% за месяц.

Могло быть и так, что Василий купил золото в неудачный момент — в феврале 2016 года. Цена пошла вниз и восстановилась до цены покупки только к концу 2019 года. Если учесть, что цена выкупа обычно существенно ниже, чем цена, по которой банки продают металлы для ОМС, то Василию пришлось бы ждать весны 2020 года.

Инвестировать в золото рискованно на короткий и даже средний срок, то есть несколько лет.

Значительная часть доходности обезличенного металлического счета возникает из-за падения курса рубля. Дело в том, что драгоценные металлы — это валютный актив.

Цену на металл определяет Лондонская биржа и выставляет ее в долларах за 1 унцию. Банки и ювелиры измеряют металл в тройских унциях, 1 такая унция — это 31,1 грамма. Российский Центробанк делит цену Лондонской биржи на 31,1 и переводит в рубли — так получается учетная цена ЦБ за 1 грамм металла в рублях.

Цены на драгметаллы ЦБ и Лондонской биржи 3 ноября 2017 года. В конце февраля 2022 года цены заметно выше, особенно в рублях — из-за выросшего доллара. По данным «Инвестфандс»

Если курс рубля снизится, то есть доллар будет стоить дороже, то стоимость золота в рублях вырастет. Это произойдет независимо от изменения цены на металл на Лондонской бирже. Продадите металл в такой момент — получите дополнительную прибыль.

Вот, например, график роста учетных цен ЦБ на золото в ноябре-декабре 2014 года. Тогда из-за девальвации рубля цена 1 грамма золота выросла на 63%: с 1600 Р до 2600 Р.

Так скакнула цена на золото у Центробанка из-за падения рубля в конце 2014 года. По данным «Инвестфандс»

Так скакнула цена на золото у Центробанка из-за падения рубля в конце 2014 года. По данным «Инвестфандс»

- На Лондонской бирже в конце 2014 года были гораздо более скромные колебания: с 1140 до 1230 $ за унцию, это всего +7,9%.

Минимальная цена золота в конце 2014 года на Лондонской бирже — 1140 $, максимальная —1230 $. По данным «Инвестфандс»

Минимальная цена золота в конце 2014 года на Лондонской бирже — 1140 $, максимальная —1230 $. По данным «Инвестфандс»

Справедливо и обратное: если цена на металл в долларах растет, а курс доллара падает, то обезличенный металлический счет может принести убыток.

Банки обычно не начисляют проценты на ОМС. Вы получаете доход, только продав металл дороже, чем купили.

Инвестиции в драгметаллы через обезличенные металлические счета похожи на вложения в иностранную валюту. Можно пытаться угадать изменения курса, придерживаясь традиционного совета: «Покупай, когда дешево, и продавай, когда дорого». Можно просто регулярно покупать выбранный драгоценный металл, не особо обращая внимание на цену.

Все решения по покупке и продаже металла принимаете вы. Банк, в котором вы открываете металлический счет, не дает никаких рекомендаций по выбору металла или срокам инвестирования. Сотрудники банка не знают, как изменится цена металла, как не знают этого аналитики брокеров и управляющих компаний.

Я рекомендую после покупки металла периодически уточнять актуальные цены у вашего банка. Это позволит быть в курсе изменений и принять решение о продаже или приобретении дополнительного металла. Цена обычно есть на сайте банка и также может показываться в его приложении.

В очень долгосрочной перспективе вложения в драгоценные металлы, скорее всего, дадут доходность на уровне инфляции или немного выше. Поэтому вкладывать деньги только в них не лучшая идея — рынок акций или облигации может дать больше, но какие активы выбирать, зависит от нужд инвестора и его готовности рисковать.

С помощью сервиса на сайте Capital Gain я посмотрел, как золото и серебро позволили бы увеличить капитал с начала 2000 до конца 2021 года. Вложенные в золото 100 000 Р превратились бы в 1 721 820 Р, а вложенные в серебро — в 1 191 748 Р. Это заметно опережает инфляцию и доходность банковских вкладов за тот же период.

Правда, результат золота и серебра рассчитывался исходя из цен в Лондоне и курса доллара, то есть примерно по ценам ЦБ РФ. Покупка золота и серебра через ОМС была бы по более высокой цене, а продажа в самом конце 2021 года — по более низкой, чем у ЦБ, что ухудшило бы результат по крайней мере на 5—10%. Тем не менее на этом интервале вложения в драгоценные металлы были неплохим вариантом.

Источник: Capital Gain

Выберите металл. Обратите внимание: банк устанавливает разные цены для покупки и продажи металла. Спред, то есть разница между ценой покупки и продажи, может превышать 10%. Чем меньше спред, тем лучше.

Такими когда-то были цены покупки и продажи металлов у банка «Россия»

Обратитесь в банк, курс в котором вам понравился. Из документов понадобится паспорт. Некоторые банки дополнительно запрашивают ИНН, его тоже лучше взять с собой.

Для более крупного объема металла часто действует более выгодный курс покупки и продажи. Если вы премиальный клиент банка, курс тоже может быть выгоднее обычного.

Обычно все банки разрешают докупать и частично продавать металл по аналогии с пополнением и частичным снятием с вкладов. Сразу уточните у банка минимальный объем таких операций.

Как вложиться и не облажатьсяРасскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Откройте текущий счет в банке или карту, если у вас еще нет подобных продуктов этого банка, и внесите туда деньги. С этого счета деньги будут переведены на ваш обезличенный металлический счет при покупке металла. На него же они вернутся при продаже. Как правило, за открытие и обслуживание текущих счетов комиссии не взимаются.

Если металл вырастет в цене, продайте его банку. Продажа происходит моментально, деньги можно будет сразу забрать.

Некоторые банки, например Сбербанк, разрешают проведение операций с ОМС через свой интернет-банк. Это позволяет провести сделку быстрее, что удобно при колебаниях курса. Не во всех банках, которые работают с металлическими счетами, доступна такая опция.

Моя заявка на покупку серебра на обезличенном металлическом счете

Если вы получите прибыль, то с нее необходимо будет уплатить подоходный налог 13%. Скорее всего, банк не будет налоговым агентом, то есть не станет считать ваш доход и удерживать налог. Вам нужно будет самостоятельно подать декларацию в налоговую в следующем году и уплатить НДФЛ.

Клиенты по разному описывают опыт общения с налоговой инспекцией по вопросам налогов с ОМС. Рекомендую при общении с инспектором ссылаться на Письмо от 05.03.2014 № БС-4-11/3607@.

Средства на обезличенных металлических счетах не подпадают под систему страхования вкладов. Если у вас открыт такой счет в банке, у которого внезапно отзовут лицензию, никакой страховой выплаты вы не получите.

У ОМС как инвестиционного инструмента есть преимущества и недостатки.

Преимущества:

- Можно получить высокий доход, не ограниченный суммами и процентами.

- Можно купить хоть 1 грамм золота.

- Можно пополнять счет или частично забирать средства.

- Можно закрыть счет в любое время, не теряя полученный доход.

Недостатки:

- Доход не гарантирован — как и при других способах инвестирования, можно получить убыток.

- На металлические счета, как правило, не начисляются проценты.

- Счет не застрахован государством.

- Банк самостоятельно устанавливает цену покупки и продажи металла, что может сократить вашу прибыль или увеличить убыток, а какому-то другому банку металл с ОМС продать нельзя.

- Нужно уплачивать НДФЛ 13% от полученной прибыли, причем, скорее всего, вам придется делать это самостоятельно.

Обезличенный металлический счет: в чем выгода инвестора

В поисках защиты капиталов российские инвесторы нередко начинают активно открывать обезличенные металлические счета (ОМС). На них в банках сосредотачиваются сотни миллиардов рублей. Разбираемся, в чем преимущества ОМС и может ли он быть альтернативой покупке золотого слитка.

Что такое металлические счета и зачем они нужны?

Инвесторы, которые в поисках защиты от инфляции решили вложить свой капитал в драгоценные металлы, чаще всего начинают с открытия обезличенного металлического счета.

Это считается одним из самых простых способов размещения средств — по сути, ОМС представляет собой вид банковского вклада.

С тем отличием, что клиент банка не просто размещает сумму в рублях или иностранной валюте, а на свои деньги покупает на счет (чаще в граммах) золото, серебро, платину или палладий.

— аналог обычного банковского счета, на котором вместо денег хранится драгоценный металл в граммах. Счет называется обезличенным, так как в нем указывается только вес драгоценного металла без указания количества слитков, пробы и производителя. Счет ведется в одном из выбранных драгоценных металлов.

Механизм прост: с открытием счета инвестор покупает у банка металл, с закрытием — продает его банку обратно. Сами слитки во время сделок не фигурируют, на счете учитывается только вес купленного металла.

Если рыночная цена металла вырастет — инвестор получает доход, если падает — убыток. По статистике доходности, самым интересным металлом считается палладий, затем серебро, золото и платина.

Но стоит помнить, что в этой оценке заложен инвестиционный рыночный риск: предыдущая доходность актива не гарантирует его доходности в будущем.

Одна из ключевых особенностей золота и других металлов заключается в том, что его стоимость номинирована в долларах США. В случае ослабления рубля стоимость драгметалла в национальной валюте растет сильнее, чем в иностранной, и наоборот.

- Существенное ограничение для инвесторов состоит в том, что в России нельзя проводить межбанковские операции по ОМС.

- При закрытии ОМС инвестор вправе забрать свой вклад на металлическом счете в виде слитка.

- Банки определяют цену на металл на основе котировок Банка России, который ориентируется на стоимость тройской унции на Лондонской бирже металлов.

Каким бывает ОМС?

ОМС бывает двух видов: до востребования и срочный.

Срочный. Доходность таких металлических счетов, которые открываются на определенный срок, складывается из процента на остаток, который начисляется в граммах, и разницы между стоимостью покупки и продажи драгметалла. При этом выгоднее выбирать счет сроком от трех лет, так как при его закрытии инвестор сможет воспользоваться налоговой льготой.

До востребования. Этот вид ОМС инвесторы открывают обычно в расчете на рост стоимости металла или на ослабление национальной валюты. Иногда он может быть выгоднее срочного. Например, если цены на драгоценный металл упали, когда подошел срок закрывать ОМС, то инвестор получит убыток. Со счетом до востребования этот риск исключен.

Обезличенные металлические счета не учитывают, когда считают суммарный доход по другим банковским счетам и вкладам. Кроме того, на ОМС не распространяется страхование АСВ. И если с банком произойдут какие-то неприятности, например, отзыв лицензии, то инвестор не сможет рассчитывать на компенсацию.

Вложения в ОМС считаются неплохим способом диверсификации портфеля инвестора, при этом инвестиционные консультанты рекомендуют отводить драгоценным металлам долю в 6–10%.

Как открыть обезличенный металлический счет: пошаговая инструкция

Обезличенные металлические счета есть не во всех банках. Такая услуга есть, например, в Сбербанке, Альфа Банке, ВТБ, банке «Открытие», Экспобанке и некоторых других.

Открыть металлический счет может любой совершеннолетний гражданин. Подростки от 14 лет могут это сделать в присутствии родителей или опекунов. Несовершеннолетние, получившие паспорт РФ, могут проводить операции со счетом с письменного разрешения взрослых.

Для открытия инвестору потребуется только паспорт и ИИН.

- Выбрать банк.

- Заполнить заявление на оформление счета.

- Выбрать драгоценный металл и перечислить средства. Доступны покупки от одного грамма.

Оформив заявление, клиент передает банковскому учреждению на ответственное хранение драгметаллы. Кредитная организация получает комиссии за:

- открытие/закрытие металлического счета;

- зачисление драгметалла на данный счет;

- учет драгметаллов на счете ответственного хранения;

- выдачу драгметаллов с металлического счета;

- перевод слитков в депозитарии других кредитных организаций.

Сколько можно заработать на металлических счетах? Разбор Банки.ру

Закрыть до востребования ОМС можно в любой момент, например, когда цена на металл вырастет. А по срочному ОМС финансовый результат инвестора будет зависеть от условий досрочного закрытия счета.

Что выгоднее инвестору — ОМС или золотой слиток?

Золотые слитки, как и ОМС, относятся к разряду пассивных и долгосрочных инвестиций, не требующих постоянного участия их владельца в работе на рынке.

Как покупать золотые слитки? Как покупать золотые слитки? 26.03.2022 10:17

В отличие от физической покупки слитка из драгоценного металла, выбирая ОМС, инвестор владеет драгоценным металлом только на счете и избегает сложностей, связанных с хранением и защитой от утраты имущества.

Как инвестору хранить и перевозить золотые слитки?

Оба варианта вложений чаще всего связаны с обращением в банк, у которого есть специализация на продаже слитков и на открытии металлических счетов. Но изделия из драгоценных металлов также можно приобрести в специализированных магазинах.

При покупке граммов драгоценного металла на ОМС спред, то есть разница между продажей и покупкой у банка, будет меньше, чем при покупке слитка.

ОМС можно значительно быстрее обратить в деньги, закрыв счет, в том числе онлайн. Продажа слитка потребует поиска покупателя, присутствия на сделке, подтверждения качества.

Инвестор, вложивший деньги в слиток из драгоценного металла, должен хранить не только сам актив, но и документацию на него, а держатель ОМС избегает этих сложностей.

Какие налоги платит инвестор при инвестициях на ОМС?

Если инвестор получил прибыль по своему ОМС, он должен уплатить НДФЛ 13%. Налог начисляют на разницу между ценами покупки и продажи драгоценного металла.

Большинство банков сами его администрируют и взимают при перечислении денег клиенту. Но если кредитная организация не оказывает подобную услугу, клиент сам должен подать декларацию в налоговые органы и оплатить НДФЛ.

Подоходный налог не взимается в следующих случаях:

- если драгоценный металл находился на ОМС 3 года и больше;

- если общая выручка за проданный металл не превышает 250 000 рублей в год. Но даже в случаях, когда налог не взимается, если банк не является налоговым агентом, инвестору надо подать налоговую декларацию.

Другие инвестиционные варианты в драгоценные металлы

Еще несколько способов вложения в драгоценные металлы, доступных российскому инвестору.

Золотые (инвестиционные) монеты. Купить актив можно в банке, у частных лиц или в специализированных магазинах.

Чаще спред составляет около 8–10% от базовой цены, которая формируется из стоимости самого металла и рыночной оценки изделия из него (уникальности монеты, спроса на нее). Рост стоимости актива связан не только с ценой на золото, но и с коллекционной ценностью монеты.

При этом, как и при предпродажной оценке золотых слитков, в случае с монетами высок риск уменьшения цены, если будут выявлены существенные дефекты.

Акции золотодобывающих компаний. Ценные бумаги таких компаний можно приобрести на бирже через брокера. Такие активы дают возможность получать дивиденды.

Инвестору стоит учитывать, что акции относятся к высокорискованным вложениям.

И здесь успех инвестиции будет зависеть и от изменения цен на золото, и от положения компании на рынке, работы менеджмента компании, налогов и других факторов.

Паевые инвестиционные фонды и иностранные ETF с драгоценными металлами в структуре активов. Паи или акции таких фондов можно приобрести на бирже через брокера. Цена небольшая — около 1 000 рублей. Управляющий фонд берет комиссию. Стоит помнить, что у ПИФов комиссия выше, чем у ETF.

На Московской бирже торгуются FXGD, VTBG, TGLD и другие. Некоторые ETF доступны неквалифицированным инвесторам после сдачи тестирования.

Фьючерсы, то есть срочные контракты на драгоценные металлы. Это один из самых рискованных вариантов вложения капитала в золото.

Сам инструмент неквалифицированный инвестор может купить после того, как успешно пройдет тестирование.

Цена одного фьючерса обычно равна цене одной тройской унции золота, которая определяется на момент покупки по рыночной оценке на Лондонской фондовой бирже.

Елена СМИРНОВА, Banki.ru

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение».