- Договор на металлолом

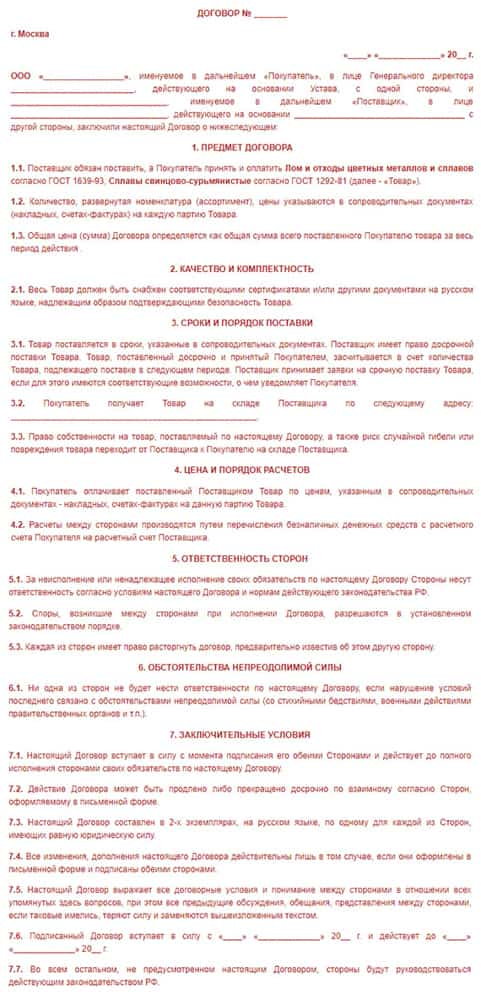

- Предмет договора на металлолом

- Сроки, цены и расчеты по договору продажи лома

- Ответственность сторон по договору купли-продажи металлолома

- Как дорого продать металлолом?

- Дополнительные условия договоров приема металлолома

- Сдатьметаллоломпо договору

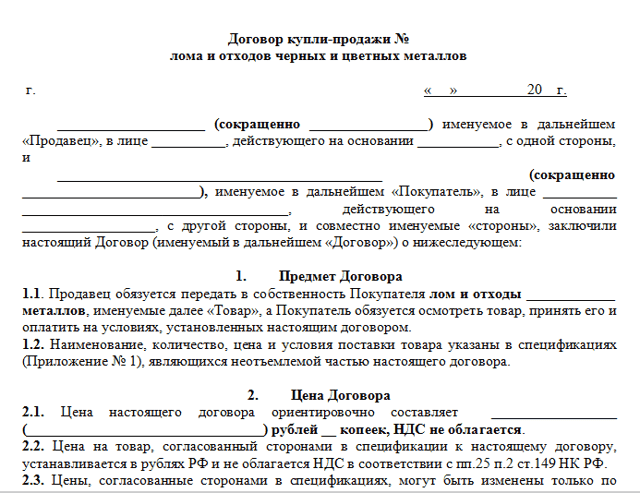

- Договор купли-продажи лома и отходов черных металлов

- Образец типового договора купли-продажи лома и отходов черных металлов

- Ндс на металлолом: реализация, продажа, декларация, сдача — контур.бухгалтерия

- Как начисляют НДС на металлолом

- Как рассчитывают НДС на металлолом в 2021

- Как работать со счетами-фактурами при покупке и продаже металлолома

- Договор на металлолом

- Формы документов: Договор на металлолом

- Судебная практика: Договор на металлолом

- Статьи, комментарии, ответы на вопросы: Договор на металлолом

- Нюансы обложения НДС экспорта лома и отходов черных и цветных металлов

- Применение ставки 0% по НДС при экспорте лома

- Вычеты НДС в рамках экспорта лома

- Договор на вывоз ТБО. Бланк и образец 2021-2022 года

- Преамбула

- Договор на вывоз ТБО

- Предмет

- Цена договора

- Права и обязанности

- Заключительные положения

- Заключение

Как открыть пункт выдачи Озона: пошаговая инструкция

Как открыть пункт выдачи Озона: пошаговая инструкция

Законы · 30 June

Открыть ПВЗ OZON несложно: не нужен первоначальный взнос, OZON поможет с брендированием и рекламой, а дальше просто сиди и выдавай посылки. Сколько нужно потратить и когда окупится франшиза, рассказываем в статье.

Мораторий на банкротство бизнеса в 2022 году

Мораторий на банкротство бизнеса в 2022 году

Законы · 30 June

С 1 апреля по 1 октября 2022 года кредиторы не могут обанкротить ИП или компанию, а предприниматели могут получить поддержку от государства. Рассказываем, как мораторий на банкротство помогает бизнесу.

Повышение МРОТ в 2022 году

Повышение МРОТ в 2022 году

Законы · 30 June

МРОТ с июля 2022 года составит 15 270 ₽. Разобрались, как его считают, кто и как устанавливает и можно ли платить сотруднику меньше МРОТ. Спойлер: можно, если он работает на полставки или прогульщик.

Как получить субсидии за наём молодых сотрудников

Как получить субсидии за наём молодых сотрудников

Законы · 30 June

Государство выдаёт субсидии за приём на работу сотрудников младше 30 лет из определённых категорий. Главное требование — кандидат должен состоять на учёте в службе занятости. Рассказываем про другие условия и размер субсидии.

Какие послабления по административным штрафам дали бизнесу

Какие послабления по административным штрафам дали бизнесу

Законы · 30 June

Административные штрафы для малого, среднего и микробизнеса стали меньше, а за первое нарушение теперь назначают только предупреждение. А ещё весь бизнес избавили от двойных штрафов за одинаковые или похожие нарушения.

Кому дали отсрочку по УСН в 2022 году

Законы · 30 June

Социально направленному бизнесу на полгода перенесли сроки уплаты налога по УСН. А сумму налога разрешили вносить в рассрочку ещё полгода.

Какую помощь могут получить предприниматели в Москве

Законы · 30 June

В Москве предприниматели могут рассчитывать не только на поддержку от государства в условиях санкций. В городе действуют собственные программы помощи бизнесу. Рассказываем, на что могут рассчитывать предприниматели из столицы.

Электронные чеки: что делать, если нет чековой ленты

Законы · 30 June

Лента для чеков заканчивается у поставщиков, а её стоимость увеличилась в 3,5 раза. Рассказываем, можно ли не печатать чек, оштрафует ли налоговая и почему стоит перейти на электронные чеки.

Как правительство поддержит предпринимателей в 2022 году

Законы · 30 June

В связи с санкциями государство решило помочь бизнесу. Мы рассказали в статье, на что предприниматели могут рассчитывать на данный момент. Материал будет обновляться, сохраняйте в закладки, чтобы не потерять.

Оплата смартфоном — всё? Как теперь принимать безналичные платежи

Деньги · 30 June

Если у клиента Visa или Mastercard, выпущенные подсанкционным банком, смартфоном он больше не может платить. Если у вас эквайринг от подсанкционного банка, вы тоже не можете принять оплату смартфоном. Но физические пластиковые карты работают для всех.

Договор на металлолом

- Главная

- ›

- Договор на металлолом

Договор продажи металлолома обеспечивает безопасность обеих сторон сделки – Клиент заранее получает гарантию выплаты денег, а Заказчик может рассчитать свою прибыль и траты. Кроме этого, договор на сдачу металлолома предусматривает действия при форс-мажорных ситуациях, а также возможные решения для типичных проблем в сфере купли-продажи металла.

Предмет договора на металлолом

Подписанный договор на металлолом, образец которого должен быть у всех компаний – это обязательное условие сотрудничества каждого Клиента и легализированного Заказчика.

В таком документе указываются следующие моменты:

- поставка – гарантированная доставка товара Поставщиком, и его оплата Покупателем;

- характеристики товара – количество, составляющие и стоимость партий металлолома, которые должны быть заявлены в соответствующих счет-фактурах или накладных;

- сумма договора – цена лома, который был поставлен Покупателю на протяжении срока действия утвержденного документа.

Не стоит забывать, что металл, предоставляемый Поставщиком, обязательно должен быть полностью безопасным и иметь документы (составленные на русском языке), которые подтверждают это.

Сроки, цены и расчеты по договору продажи лома

Доставка металла производится четко в сроки, которые указаны в накладных либо счет-фактурах. Также разрешаются досрочные поставки лома. В этом случае партия засчитывается в количество Товара, получение которого запланировано на следующий период. Если существует возможность, Поставщик может принять заявку от Покупателя о досрочной поставке.

- Металлолом должен быть получен на складе Поставщика, где к покупателю перейдут все права по его использованию, а также ответственность за целостность и отсутствие повреждений.

- Также в договоре обязательно указывается, что Покупатель обязуется оплатить Товар в полном объеме, по документальной стоимости лома, заявленной на партию.

- И Покупатель, и Поставщик вправе досрочно разорвать договор, предварительно предупредив об этом другую сторону.

Обращайтесь по телефону:

8 (499) 380-60-35

Ответственность сторон по договору купли-продажи металлолома

- Если Стороны не выполняют свои обязательства, они могут быть привлечены к ответственности, согласно с действующим Законодательством РФ.

- При возникновении споров между Сторонами, заключившими Договор приема металлолома, решать их следует в установленном Законодательством порядке.

- Стоит помнить, что и Покупатель, и Поставщик могут быть освобождены и не понесут ответственности по обязательствам, которые установил договор поставки отходов металла, в связи со стихийными бедствиями или военными действиями.

Как дорого продать металлолом?

- Принимаем звонок или заявку с сайта

- Отправляем к Вам машину за металлом

- Проводим демонтаж металлолома

- Выплачиваем деньги сразу на руки

- Выполняем вывоз лома металлов

Дополнительные условия договоров приема металлолома

Договор приема металлолома считается действующим с момента его подписания и до срока, указанного в документе. Для досрочного прекращения сотрудничества, обе Стороны должны подписать письменное согласие.

Договор утилизации металлолома составляется на русском языке, в двух экземплярах. Один хранится у Покупателя, а другой – у Поставщика. Обе эти копии будут иметь аналогичную юридическую силу.

Если к Договору предусмотрены дополнения или изменения, они должны быть оформлены в письменной форме и подписаны обеими Сторонами.

Все остальные действия Сторон, которые не указаны в Договоре, должны проводиться в строгом соответствии с Законодательством Российской Федерации.

- Пункты приема металлов

- Стоимость металлолома

- Самовывоз лома металлов

Сдать металлоломпо договору

Заключить договор по сдаче лома всегда можно в нашей компании. Организация «МосМеталл» дорожит своей репутацией, а также считает безопасность и защиту Клиента своим приоритетом. Поэтому, если Вы хотите провести сделку грамотно и с максимальной выгодой – обращайтесь!

Договор купли-продажи лома и отходов черных металлов

В момент сделки, связанной с продажей или покупкой отходов черного металла, необходимо понимать, оформление договора – это и есть одно из важнейших условий сделки, оно должно строго соблюдаться. Ведь этот документ выступает гарантией для участников сделки, поэтому потребуется соблюсти все необходимые условия.

Конечно же, клиент сможет понять, какая прибыль его ожидает в случае выполнения всех своих обязанностей. Фирма, которая занимается скупкой, теперь сможет знать, что она получает, а что отдает.

Грамотно оформляя и составляя договор, учитывая форс-мажорные обстоятельства, пути их решения, можно будет избежать тех или иных проблем.

Образец типового договора купли-продажи лома и отходов черных металлов

В договоре купли-продажи лома и отходов черных металлов оговариваются такие пункты, как:

- Предмет сделки. Важно отметить, что этот пункт играет серьезную роль, поэтому игнорировать его не стоит;

- Личные данные участников сделки;

- Сумма оплаты;

- Условия передачи имущества от одной стороне к другой;

- Ответственность участников сделки. Здесь необходимо сразу прописать и способ, позволяющий разрешить возникшие спорные ситуации;

- Дополнительные права, обязанности сторон;

- Подписи сторон, их реквизиты.

- Скачать бланк договора купли-продажи лома и отходов черных металлов.

- Конечно же, если выделить в целом дополнительные условия, то здесь потребуется понимать, что они станут отличаться, так как все зависит от конкретного случая.

- В том случае, если не будет осуществлена своевременная поставка продукции, то можно столкнуться со штрафными санкциями.

- Те или иные дополнительные материалы, прикрепленные к договору, способны регулировать его условия, ведь это важнейший фактор, о котором нельзя забывать.

- Чтобы сделка была заключена грамотным образом, являясь при этом прозрачной, лучше всего согласовать сравнение финансовой отчетности, это касается и порядка решения тех или иных возникших споров.

- Для начала следует отчетливо понимать, в том случае если процесс приемки урегулирован нормативными актами, то важно знать, иной порядок прописывать в документе категорически запрещено.

Чтобы избежать лишних неприятностей, не нарушая правила приемки, в договоре купли продажи потребуется сделать ссылки на нормативные документы, которые станут контролировать этот процесс.

Тогда это позволит сторонам:

- ознакомиться со всеми своими правами и обязанностями;

- кроме того можно будет контролировать процесс, не отступая при этом от обязательного порядка;

- соблюсти алгоритм важной части порядка приемки металлолома;

- защититься от различных нарушений со стороны законодательства, так можно будет избежать лишних проблем, серьезных последствий.

Всегда нужно учесть тот факт, что металлолом, который и станет принимать компания у сдающих его лиц, в обязательном порядке должен пройти те или иные проверки на взрывную опасность, к примеру. Что касается цветного металла, то его принято применять исключительно по перечню тех видов его лома и отходов, которые находятся в свободном обращении.

Ндс на металлолом: реализация, продажа, декларация, сдача — контур.бухгалтерия

Продажа металлолома и отходов черных и цветных металлов в 2021 году облагается НДС. В статье расскажем, кто обязан платить налог на лом, приведем пояснения налоговой и расскажем про порядок действий при работе с металлоломом.

Когда ИП или компания покупает или получает металлолом, они становятся налоговыми агентами, если поставщим — плательщик НДС.

И неважно, какой налоговый режим применяют покупатели: УСН, патент — даже если они освобождены от НДС по ст. 145 НК РФ — при работе с металлоломом придется рассчитать и уплатить НДС.

Это не касается только посредников (агентов, комиссионеров), которые покупают лом для других компаний (принципалов, комитентов).

При каждой покупке вторсырья компания или ИП должны рассчитать НДС на основании счета-фактуры, которая оформлена особым образом. Продавец металлолома выставляет счет с пометкой «НДС исчисляется налоговым агентом».

Но есть исключения — ситуации, когда именно поставщик платит НДС, не перекладывая эту задачу на покупателя. Это происходит, если продавец:

- незаконно поставил отметку в документах «Без НДС» и налоговая это обнаружила;

- экспортирует металлолом;

- является плательщиком НДС и продает лом физлицу без статуса ИП;

- «слетел» с упрощенки на ОСНО;

- утратил право на освобождение от НДС.

Как начисляют НДС на металлолом

Порядок расчета НДС для налогового агента такой же, как и в общем случае. Датой начисления НДС становится день:

- когда продавец передал / отгрузил металлолом покупателю — смотрите дату первичного отгрузочного документа;

- когда вы перевели продавцу аванс в счет будущей поставки — смотрите дату платежного поручения;

- если же покупатель получает лом со склада грузоотправителя, день отгрузки определяйте по дате первичного отгрузочного документа от продавца для грузоотправителя / перевозчика (письмо Минфина от 10.04.2018 № 03-07-11/23681).

Начисляйте НДС на эти даты, и неважно, когда вы получите счет-фактуру от продавца. Скажем, если отгрузка лома и его оплата были в 1 квартале, а счет-фактуру продавец прислал во 2 квартале, налоговый агент должен рассчитать и уплатить НДС в квартале отгрузки (письмо ФНС от 16.01.2018 № СД-4-3/480, письмо Минфина от 06.03.2018 № 03-07-11/14162).

Как рассчитывают НДС на металлолом в 2021

- Сумму НДС с аванса налоговый агент определяет по формуле:

- Сумма НДС с аванса = (Сумма аванса + Сумма аванса * Ставка налога 20%) * Расчетная ставка 20/120

- Сумму НДС с отгрузки определяют похожим образом:

- Сумма НДС с отгрузки = (Стоимость товара + Стоимость товара * Ставка налога 20%) * Расчетная ставка 20/120

- Налог к уплате рассчитывают в рамках квартала, в котором покупали металлолом. НДС, который начислили в течение квартала, компании — плательщики НДС уменьшают на сумму вычетов по НДС и увеличивают на сумму восстановленного налога, если он есть:

- НДС к уплате = Начисленный НДС — Вычеты по НДС + Восстановленный НДС

Вычеты НДС на металлолом. Вычет заявляют только на основании счета-фактуры от поставщика (письмо ФНС от 16.05.2018 № СД-4-3/9293). При покупке вторсырья компания может уменьшить НДС на несколько видов вычетов, которые закреплены в п. 4.1 ст. 173 НК РФ:

- вычет НДС, который налоговый агент начислял в течение квартала при покупке вторсырья;

- вычет НДС при возврате вторсырья продавцу или аванса клиенту, такое право есть у покупателей металлолома — плательщиков НДС (п. 5 ст. 171 НК);

- вычет НДС с аванса, который уплатил налоговый агент продавцу (абз. 2 п. 12 ст. 171 НК): он сначала начисляет НДС с аванса, а потом принимает его к вычету;

- вычет НДС при уменьшении цены или объема вторсырья:налоговый агент сперва начисляет НДС с отгрузки, а если цена или объем уменьшаются, принимает излишне начисленный налог к вычету вместо продавца.

Восстановленный НДС. Налоговый агент восстанавливает налог при возврате аванса или при получении товаров, за которые платил аванс и принимал налог к вычету. Также иногда приходится частично восстанавливать НДС, если изменилась стоимость или объем вторсырья по соглашению с продавцом.

Как работать со счетами-фактурами при покупке и продаже металлолома

В законодательстве нет особых правил оформления и регистрации счетов-фактур при работе со вторсырьем (постановление Правительства от 26.12.2011 № 1137). В качестве инструкции возьмите письмо ФНС от 16.01.2018 № СД-4-3/480 с приложениями. В них есть коды операций, которые понадобятся при внесении счетов-фактур в книги покупок и продаж и журнал учета.

Шаг 1. Покупатель перечисляет аванс и выполняет некоторые действия за продавца. Налоговый агент рассчитывает НДС с аванса, регистрирует счет-фактуру от продавца на аванс в книге продаж, указывает сумму НДС, свой счет-фактуру не составляет.

Шаг 2. Теперь налоговый агент действует как покупатель. Принимает к вычету НДС с аванса. Регистрирует счет-фактуру от продавца на аванс в книге покупок с указанием суммы НДС. Свой счет-фактуру не составляет. Покупатели на спецрежимах или освобожденные от НДС могут внести такой счет-фактуру в книгу продаж со знаком “минус” (письмо ФНС от 19.04.2018 № СД-4-3/7484).

Шаг 3. Прошла отгрузка, покупатель выполняет некоторые действия за продавца. Начисляет НДС с отгрузки, вносит в книгу продаж счет-фактуру от продавца на отгрузку с суммой НДС. Свой счет-фактуру не составляет.

Принимает НДС с аванса к вычету, регистрирует в книге покупок счет-фактуру от продавца на аванс с указанием НДС.

Шаг 4. Теперь налоговый агент действует как покупатель. Если налоговый агент — плательщик НДС, он принимает сумму НДС с отгрузки к вычету, вносит в книгу покупок счет-фактуру на отгрузку от продавца, с указанным НДС.

Если налоговый агент не является плательщиком НДС, он не имеет права на вычет и в книгу покупок ничего не вносит.

После этого налоговый агент (и плательщик, и не плательщик НДС) восстанавливает НДС, принятый к вычету с аванса и вносит в книгу продаж счет-фактуру от продавца на аванс с указанием суммы НДС. Свой счет-фактуру не составляет.

Если появляются корректировочные или исправленные счета-фактуры, регистрируйте их в том же самом порядке.

Рекомендуем учетный веб-сервис Контур.Бухгалтерия: в нем можно работать на ОСНО, УСН и патенте, получать подсказки по НДС, начислять зарплату, сдавать отчетность через интернет. Все рутинные функции в сервисе автоматизированы, а новички получают бесплатные 14 дней работы.

Договор на металлолом

Подборка наиболее важных документов по запросу Договор на металлолом (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Договор на металлолом

Судебная практика: Договор на металлолом

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 176.1 «Заявительный порядок возмещения налога» главы 21 «Налог на добавленную стоимость» НК РФ(Юридическая компания «TAXOLOGY»)Налогоплательщик и общество заключили договор поставки лома и отходов черных и цветных металлов. Налогоплательщик представил в налоговый орган декларацию по косвенным налогам (НДС и акциз) при импорте товаров на территорию РФ с территории государств — членов ЕАЭС с исчисленной суммой НДС. По результатам проверки налоговой декларации по НДС налоговый орган пришел к выводу о завышении заявленных к возмещению сумм НДС, поскольку у налогоплательщика отсутствовало заявление о ввозе товаров и уплате косвенных налогов, содержащее отметку налогового органа об уплате налога, налогоплательщик необоснованно отразил данную операцию в книге покупок в I квартале 2019 года. Налоговый орган также пришел к выводу об отсутствии у общества права на принятие к вычету НДС, поскольку им не были соблюдены условия для получения вычета при импорте товаров с территорий государств — членов ЕАЭС, предусмотренные Договором о ЕАЭС, п. п. 13.1, 14, 20, 26 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, ст. ст. 6, 7, 171, 172 НК РФ. Суд признал обоснованным отказ в принятии НДС к вычету, отметив, что право на вычет сумм НДС по ввезенным товарам возникает у налогоплательщика не ранее периода, в котором налог по таким товарам уплачен и отражен в соответствующей налоговой декларации и заявлении о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС. Налоговая декларация по НДС за I квартал 2019 года, в которой к вычету был заявлен НДС, уплаченный при ввозе товаров на территорию РФ, была представлена обществом в налоговый орган в апреле 2019 года. Суд указал, что, поскольку налоговая декларация по НДС составляется на основании книги покупок, которая должна содержать сведения о заявлении о ввозе товаров и уплате косвенных налогов с отметками налоговых органов, налогоплательщик необоснованно отразил в книге покупок и налоговой декларации по НДС за I квартал 2019 года налоговые вычеты, так как заявление об уплате косвенных налогов было подано в апреле 2019 года, отметка на него также была поставлена в апреле.

Статьи, комментарии, ответы на вопросы: Договор на металлолом

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:Статья: ИП теперь нельзя?(Кокорева В.)

(«Трудовое право», 2019, N 12)

В штате общества должности, функции которых были возложены на предпринимателей, отсутствовали. При этом договоры предусматривали систематическое исполнение услуг с их регулярной оплатой, а предмет договоров содержал четкое указание на специальности и профессии — бухгалтера, кассира, менеджера-логиста, а также конкретный вид поручаемой работнику деятельности — прием, сортировку, хранение, отгрузку лома металлов. Договоры возмездного оказания услуг включали в себя и условие о возложении материальной ответственности за недостачу вверенного имущества. Кроме того, во всех договорах возмездного оказания услуг предусмотрено условие об оказании услуг лично, то есть договоры с предпринимателями содержали все признаки трудовых.

Нюансы обложения НДС экспорта лома и отходов черных и цветных металлов

В статье подробно разобрали вопросы:

- применение ставки 0% по НДС при экспорте лома;

- вычеты НДС в рамках экспорта лома;

- возмещение НДС при экспорте лома.

Согласно подпункту 25 пункта 2 статьи 149 Налогового кодекса Российской Федерации (далее – НК РФ) в редакции, действовавшей до 1 января 2018 года, операции по реализации лома и отходов черных и цветных металлов освобождались от налогообложения налогом на добавленную стоимость. Данное освобождение было отменено Федеральным законом от 27 ноября 2017 г. N 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» с 1 января 2018 года.

14 марта 2019 года рекомендуем посетить семинар “Ломовая бухгалтерия 12.0”, на котором разберем как правильно вести бухгалтерию в ломовом бизнесе в 2019 году, чтобы гарантированно получать вычеты из НДС. Приходите, будет интересно!

Применение ставки 0% по НДС при экспорте лома

Экспортируя лом и отходы черных и цветных металлов (далее – лом), налогоплательщик применяет ставку 0 %, что фактически освобождает его от уплаты налога по таким операциям (п. 1 ст. 164 НК РФ). Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

С 1 января 2018 года применение ставки 0% при экспорте необязательно. От ее использования можно отказаться, правда, только не менее чем на 12 месяцев. При экспорте товара в страну ЕАЭС отказаться от нулевой ставки НДС невозможно.

При реализации лома за рубеж в целях налогообложения надо выделить два направления отгрузок:

- в страны ЕАЭС;

- прочие иностранные государства.

При реализации товаров, работ, услуг как на внутреннем рынке, так и на экспорт необходимо составить счет-фактуру. При реализации на внутреннем рынке счет-фактуру можно составить в электронном виде или оформить универсальный передаточный документ (УПД).

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации.

Подтверждение ставки 0% по НДС при экспорте предполагает представление налогоплательщиком вместе с налоговой декларацией пакета документов, определенных п. 1 ст. 165 НК РФ.

Основными документами в данном случае являются:

- таможенная декларация.

- контракт.

- товаросопроводительные документы.

Таможенная декларация может оформляться в электронном виде.

С 1 октября 2015 года некоторые документы из перечня можно заменить реестрами. Для электронных реестров документов, подтверждающих ставку 0%, есть и установленные ФНС России форматы.

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

С начала 2015 года в связи с подписанием Договора о Евразийском экономическом союзе от 29.05.

2014 регулировать порядок возмещения НДС наряду с НК РФ стал Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение 18, далее — Протокол). Перечень документов, обосновывающих ставку 0 %, значительно уже, чем при экспорте в другие страны и состоит из (п. 4 р. II Протокола):

- контракта;

- товаросопроводительных и транспортных документов;

- заявления о ввозе товара и уплате косвенных налогов или перечня заявлений.

Причем в связи с отменой границы между странами ЕАЭС отметки таможенного органа на товаросопроводительных документах не требуется. На заявлении о ввозе товара отметка делается налоговым органом организации, ввозящей лом.

- При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта налогоплательщик осуществляют начисляет налог по ставке 20 %.

- Правда, это не лишает его возможности воспользоваться ставкой 0% позже.

- Если документы собраны по истечении указанного срока, то за период, когда собраны документы, необходимо выполнить следующие действия:

- Ранее начисленный НДС по ставке 20 % принимается к вычету (п. 10 ст. 171 НК РФ).

- В книге покупок регистрируется счет-фактура, составленный при неподтверждении ставки 0 % и зарегистрированный в книге продаж.

- НДС, ранее принятый к вычету, восстанавливается.

На семинаре “Ломовая бухгалтерия 12.0”, который состоится 14 марта 2019 года в Санкт-Петербурге, вы узнаете:

- какой должна быть корректная работа с долгосрочными договорами;

- как избегать налоговых проверок;

- нюансы оптимизации работы с госорганами;

- и найдете слабые места при ведении первичного учета.

Вычеты НДС в рамках экспорта лома

Экспортер в соответствии со ст. 172 НК РФ может воспользоваться вычетом. При этом по экспортным операциям вычет применяется по суммам входного НДС, т. е. налога, уплаченного при приобретении товаров (работ, услуг), в дальнейшем направленных на экспорт.

С 1 июля 2016 года вычет входного НДС для экспортеров сырьевых и несырьевых товаров производится по разным правилам.

В обновленной редакции абз. 1 п. 1 ст. 165 НК РФ документы требуется представить только для подтверждения обоснованности начисления налога по ставке 0%. Для правомерности вычетов «входного» НДС, предъявленного поставщиками и подрядчиками экспортеров это не нужно, за исключением случая реализации сырьевых товаров, названных в п. 10 ст. 165. Представляется комплект документов, включающий:

- контракт (копию контракта) налогоплательщика с иностранным лицом на поставку товара (припасов) за пределы единой таможенной территории Таможенного союза;

- таможенную декларацию (ее копию) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории РФ и иных территорий, находящихся под ее юрисдикцией;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории РФ.

Суть данной нормы в том, что подтверждающие документы (в частности, реестры) налогоплательщики представляют для обоснования применения нулевой ставки одновременно с подачей налоговой декларации.

Порядок определения суммы налога, относящейся к товарам (работам, услугам), приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по ставке 0%, устанавливается принятой учетной политикой для целей налогообложения.

При этом нужно исходить из специальных правил налоговых вычетов, установленных для экспортеров (п. 3 ст. 172 НК РФ). Вычеты сумм налога производятся на момент определения налоговой базы, установленный ст. 167 НК РФ.

Договор на вывоз ТБО. Бланк и образец 2021-2022 года

Договор на вывоз ТБО – это соглашение, по которому одна сторона обязуется по заказу другой осуществить вывоз твердых бытовых отходов с определенной сделкой территории.

ФАЙЛЫ

Скачать пустой бланк договора на вывоз ТБО .docxСкачать образец договора на вывоз ТБО .docx

Такое соглашение заключается с компаниями, чья деятельность направлена на утилизацию мусорных отходов.

В основном, данный вид договора пользуется популярностью в частных секторах. Дабы не осуществлять процесс вывоза мусорных отходов самостоятельно, граждане заключают договоры со специализирующимися на этой деятельности компаниями.

При этом договор на вывоз твердых бытовых отходов может заключить и физическое лицо, если оно в этом нуждается по каким-либо причинам. От лица граждан, проживающих в жилом многоквартирном доме, договор заключает представитель.

Таким образом, в качестве субъектов могут выступать физические, юридические лица, а также предприниматели. То есть, круг субъектов в рамках такого договора не ограничен.

Следует отметить, что вывоз ТБО является публичной офертой. Следовательно, организация, занимающаяся утилизацией мусора не вправе отказать кому-либо в оказании таких услуг.

Договор на вывоз ТБО заключается в простой письменной форме. В связи с этим обстоятельством, ниже мы приведем пример оформления такого документа, уделив внимание важным составляющим соглашения.

Преамбула

Договор на вывоз ТБО

г. Курган

28 декабря 2023 года

- Товарищество собственников жилья «Исток», в лице председателя Логинова Владимира Владимировича, действующего согласно должностным полномочиям, именуемый в дальнейшем «Заказчик», с одной стороны

И

ООО «Курганское экологическое сообщество», в лице генерального директора Стрыкалова Валентина Валентиновича, действующего на в соответствии с Уставом общества, именуемый в дальнейшем «Исполнитель», с другой стороны - Заключили настоящий договор о нижеследующем:

Преамбула договора включает в себя следующую информацию:

- разновидность соглашения;

- город, в котором заключен договор;

- дата заключения сделки;

- наименование Контрагентов;

- наименование организаций.

Необходимым нюансом при составлении документа является указание положений по всем существенным условиям договора. Следует заметить, что если существенные условия в договоре не прописаны, то сам договор теряет юридическую силу. Такими условиями в нашем случае являются:

- предмет соглашения;

- стоимость оказываемых услуг.

Предмет

Информация о предмете договора служит фундаментом в любом соглашении. В случае заключения договора на вывоз твердых бытовых отходов предметом выступает непосредственно оказание услуг организации, специализирующейся на этой деятельности.

В тексте документа такая информация фигурирует следующим образом:

В соответствии с настоящим соглашением Заказчик поручает Исполнителю, а Исполнитель обязуется оказать услуги по вывозу твердых бытовых отходов, за определенное договором денежное вознаграждение, на следующей территории:

Частный жилищный сектор «Исток», расположенный по адресу: Курганская область, город Курган, проспект Маршала Голикова 100В.

Количество контейнеров, содержащих мусорные отходы, составляет: 10 (Десять).

Осуществление деятельности по вывозу мусора производится в соответствии с утвержденным графиком.

Цена договора

Раздел, содержащий информацию о цене договора, является неотъемлемой составляющей такого рода документа. Так, в нем прописывается стоимость оказанных организацией услуг по вывозу мусорных отходов, а также порядок оплаты.

В тексте документа настоящий раздел прописывается таким образом:

В соответствии с настоящим соглашением стоимость оказываемых Исполнителем услуг напрямую зависит от количества отходов, предназначенных для утилизации.

Тарифы на оказание услуг могут изменяться.

Оплата оказываемых исполнителем услуг производится в безналичной форме в виде перевода финансовых средств на банковский счет организации 1 числа каждого месяца.

Оплата происходит в соответствии с установленными организацией тарифами.

Права и обязанности

Пункты о правах и обязанностях регламентируют действия Контрагентов в рамках настоящего договора. То есть, в данном разделе указывается, каким образом стороны должны исполнять свои обязательства. Также немаловажным аспектом является указание прав сторон в случае возникновения каких-либо обстоятельств.

Ниже мы представим образец такого раздела:

Заказчик вправе:

• Требовать оказания услуг по вывозу ТБО в соответствии с настоящим соглашением.

• Требовать надлежащего исполнения обязательств со стороны Контрагента в рамках настоящей сделки.

Заказчик обязуется:

• Обеспечивать хранение мусорных отходов в предназначенных для них специализированных контейнерах.

• Своевременно вносить плату за оказываемые Исполнителем услуги.

• Нести материальную ответственность за просрочку исполнения обязательств по оплате.

• Предоставить доступ к контейнерам для Исполнителя.

• Оформить соглашение с городской свалкой, предназначенной для вывозимых отходов.

• Исполнять свои обязательства в соответствии с настоящим соглашением.

Исполнитель вправе:

• Отказаться от вывоза отходов, не соответствующих требованиям.

• Требовать надлежащего исполнения обязательств со стороны Контрагента в рамках настоящей сделки.

Исполнитель обязуется:

• Оказывать услуги по вывозу ТБО в соответствии с настоящим соглашением.

• Нести материальную ответственность за просрочку исполнения обязательств.

• Извещать Заказчика об изменении тарифов по оплате или графика вывоза ТБО в течение 1 (Одного) календарного дня.

Заключительные положения

В настоящем разделе указываются положения, не относящиеся к вышеупомянутым разделам. К ним относятся следующие формулировки:

• Договор составлен в двух экземплярах, по одному для каждой из сторон.

• Договор вступает в силу с момента его подписания контрагентами.

Заключение

В конце договора ставятся подписи сторон, и после этого сделка считается заключенной.

Скачать документна сайте Ассистентус