- Оприходование металлолома на счет 105 36

- Классификационный признак счета 105 00

- Реализация металлолома

- Код доходов от реализации металлолома

- Начисление и оплата за услуги организации-переработчика поутилизации НФА

- НДС

- Начисление и перечисление налога наприбыль

- Бюджетный учет металлолома: особенности и требования

- Пояснение Министерства Финансов

- Списание основных средств

- Принятие металлолома к учету

- Первичные документы

- Обязательные записи

- Реализация металлолома казенными и бюджетными учреждениями

- Особенности налогообложения

- Налог на добавленную стоимость

- Принимаем к учету и реализуем металлолом: КОСГУ, проводки, КБК для доходов

- На какую статью дохода бюджетному учреждению отнести доходы от сдачи металлолома?

- Кбк 2022. коды бюджетной классификации (кбк) на 2022 год

- Как расшифровывается КБК

- Актуальный перечень КБК на 2022 год

- Для чего служат КБК:

- Строение КБК

- Где взять КБК?

- Почему меняются коды бюджетной классификации?

- Чем чревата ошибка в КБК

- Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Советы предпринимателям: снижаем риск ошибиться в КБК

При выводе из эксплуатации, при разборке (демонтаже) списываемых, ликвидируемых объектов нефинансовых активов (НФА) и т. п. образуются отходы в виде металлолома, ветоши, макулатуры, иных отходов и (или) объектов, которые могут быть реализованы. О том, как казенному учреждению отразить реализацию металлолома в учете в программе «1С:Бухгалтерия государственного учреждения 8», рассказывают эксперты 1С.

Оприходование металлолома на счет 105 36

В целях реализации металлолома (ветоши, макулатуры, иных отходов и (или) объектов, полученных при разборке (демонтаже) списываемых, ликвидируемых объектов нефинансовых активов и т. п.) его следует поставить на учет на счет 1 105 36 000 «Прочие материальные запасы — иное движимое имущество учреждения».

Материальные запасы, остающиеся у учреждения в результате разборки, утилизации (ликвидации) основных средств (ОС) или иного имущества, принимаются к учету по текущей оценочной стоимости (п. 106 Инструкции по применению Единого плана счетов бухгалтерского учета № 157н, утв. приказом Минфина России от 01.12.

2010 № 157н, далее — Инструкция № 157н). Текущей оценочной стоимостью является сумма денежных средств, которая может быть получена в результате продажи материальных ценностей на дату принятия к учету (п. 25 Инструкции № 157н).

Оценочную стоимость определяет комиссия учреждения по поступлению и выбытию активов на основании информации об уровне цен на металлолом, полученной от организации, которая занимается его закупкой и переработкой (или у других аналогичных организаций).

Также в оценке комиссия может использовать сведения об уровне цен, имеющиеся у органов государственной статистики, а также в средствах массовой информации и специальной литературе.

В соответствии с приказом Минфина России от 30.03.

2015 № 52н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и Методических указаний по их применению» (далее — Приказ № 52н) первичным документом для принятия к учету металлолома, узлов и деталей, полученных от ликвидации нефинансового актива, служит Приходный ордер на приемку материальных ценностей (нефинансовых активов) (ф. 0504207).

Согласно пункту 23 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н (далее — Инструкция № 162н) принятие материальных запасов, в том числе комплектующих, запасных частей, ветоши, дров, макулатуры, металлолома, полученных в результате ликвидации (демонтажа) объектов нефинансовых активов, отражается записью:

Дебет 0 105 00 000 «Материальные запасы» (010532340, 010533340, 010534340, 010535340, 010536340) Кредит 040110180 «Прочие доходы»

В тоже время Инструкцией № 162н предусмотрена также корреспонденция со счетом 0 401 10 172 «Доходы от операций с активами»:

|

Таким образом, бухгалтерскую запись для отражения принятия к учету металлолома следует закрепить в Учетной политике учреждения.

Классификационный признак счета 105 00

Номер счета бюджетного учета состоит из двадцати шести разрядов. В разрядах 1-17 номера счета (классификационный признак счета, далее — КПС) казенными учреждениями указывается с 4 по 20 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов.

В пункте 2 Инструкции № 162н установлено, что «применение учреждениями… кодов бюджетной классификации РФ при формировании 1-17 разрядов номера счета Плана счетов бюджетного учета осуществляется в соответствии с приложением № 2 к настоящей Инструкции, если иное не предусмотрено настоящей Инструкцией».

Приложением 2 к Инструкции № 162н в редакции приказа Минфина России от 30.11.2015 № 184н установлено, что по счетам 0 100 00 000 «Нефинансовые активы» применяется КПС вида «КРБ», то есть в разрядах 1-17 номера счета указываются разряды 4-20 кода расходов бюджета.

В общем случае в качестве КПС указывается полный код бюджетной классификации (без кода главы). Однако для счетов учета НФА сделано исключение. С 2017 года:

|

Следовательно, по счетам группы 100 00 «Нефинансовые активы», за исключением счетов 106 00, 107 00, 109 00, следует применять КПС вида «КРБ» с указанием только раздела, подраздела по бюджетной классификации.

Для счетов 1 401 10 000 исключения нет. В КПС счета 401.10.172 должен быть указан код доходов.

Реализация металлолома

Казенные учреждения могут реализовать материальные ценности (в т. ч. металлолом) только с согласия собственника (п. 1 ст. 296, п. 4 ст. 298 ГК РФ).

В случае передачи объектов нефинансовых активов, предназначенных к утилизации, организации-переработчику, документальное оформление переработки должно осуществляться в соответствии с заключенным договором.

Согласно пункту 11 Правил обращения с ломом и отходами цветных металлов и их отчуждения, утв. Постановлением Правительства РФ от 11.05.

2001 № 370 (далее — Правила) прием лома и отходов цветных металлов осуществляется с обязательным составлением организацией, осуществляющей прием лома и отходов цветных металлов, на каждую партию лома и отходов приемосдаточного акта по форме согласно Приложению № 1 к Правилам.

Приемосдаточный акт составляется в 2-х экземплярах (один передается лицу, сдающему лом и отходы цветных металлов, второй остается у лица, осуществляющего прием).

В учете казенного учреждения начисление доходов, полученных от реализации металлолома, следует отразить в момент перехода права собственности согласно условиям заключенных договоров бухгалтерскими записями (п. 78 Инструкции № 162н):

Дебет 1 205 74 560 «Увеличение дебиторской задолженности по доходам от операций с материальными запасами» Кредит 1 401 10 172 «Доходы от операций с активами»

Согласно пункту 26 Инструкции № 162н списание металлолома при реализации перерабатывающей организации отражается следующими бухгалтерскими записями:

Дебет 1 401 10 172 «Доходы от операций с активами» Кредит 1 105 00 000 «Материальные запасы» (010531440 — 010536440)

При реализации металлолома организации-переработчику оформляется Накладная на отпуск материалов на сторону (ф. 0504205) (Приложение № 5 к Приказу № 52н). Средства за металлолом покупатель должен перечислить в доход бюджета (п. 3 ст. 41, п. 1 ст. 51, ст. 57, ст. 62, п. 3 ст. 161 БК РФ), для этого учреждение передает покупателю реквизиты, включая код доходов по бюджетной классификации.

Код доходов от реализации металлолома

Указаниями о порядке применения бюджетной классификации Российской Федерации, утв. приказом Минфина России от 01.07.2013 № 65н (далее — Указания № 65н) определено, что зачисление денежных средств от реализации материальных запасов следует отражать по статье 440 «Уменьшение стоимости материальных запасов» аналитической группы подвида доходов бюджета (п. 4(1).1 ч. II Указаний № 65н).

Согласно Приложению 1.

1 к Указаниям № 65н при отражении доходов от реализации металлолома указывается соответствующий код доходов из группы 1 14 02000 00 0000 000 «Доходы от реализации имущества, находящегося в государственной и муниципальной собственности (за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных)». Например, федеральные казенные учреждения и другие ПБС указывают код согласно таблице 1.

Таблица 1

| № п/п | Код | Наименование кода поступлений в бюджет | |

| 1 | 000 | 1 14 02013 01 6000 440 | Доходы от реализации имущества, находящегося в оперативном управлении федеральных учреждений (за исключением имущества федеральных бюджетных и автономных учреждений), в части реализации материальных запасов по указанному имуществу (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) |

| 2 | 000 | 1 14 02013 01 7000 440 | Доходы от реализации имущества, находящегося в оперативном управлении федеральных учреждений (за исключением имущества федеральных бюджетных и автономных учреждений), в части реализации материальных запасов по указанному имуществу (федеральные казенные учреждения) |

| 3 | 000 | 1 14 02019 01 7000 440 | Доходы от реализации иного имущества, находящегося в федеральной собственности (за исключением имущества федеральных бюджетных и автономных учреждений, а также имущества федеральных государственных унитарных предприятий, в том числе казенных), в части реализации материальных запасов по указанному имуществу (федеральные казенные учреждения) |

- В платежном поручении на перечисление платы за металлолом в бюджет должен быть указан 20-ти разрядный код доходов, включая код главы.

- В номерах счетов 1 401 10 172, 1 205 74 000 должен быть указан 17-ти разрядный код доходов, без кода главы.

- Порядок отражения в учете казенного учреждения операций по поступлению доходов от реализации металлолома зависит от того, переданы ли ему полномочия администратора доходов бюджета по администрированию кассовых поступлений или учреждение является администратором доходов бюджета, осуществляющим отдельные полномочия по начислению и учету платежей в бюджет.

- Если учреждению-администратору доходов бюджета переданы только отдельные полномочия по начислению и учету доходов, то корреспонденции счетов на основании пункта 104 Инструкции № 162н следующие:

- сумма расчетов между администратором доходов бюджета, осуществляющим отдельные полномочия по администрированию кассовых поступлений, и администратором доходов бюджета (получателем бюджетных средств), осуществляющим отдельные полномочия по начислению и учету платежей в бюджет, оформленная Извещениями (ф. 0504805), отражается в бюджетном учете корреспонденцией счетов: Дебет 1 304 04 440 «Внутриведомственные расчеты по доходам от выбытий материальных запасов» Кредит 1 303 05 730 «Увеличение кредиторской задолженности по прочим платежам в бюджет»

- сумма денежных средств, поступившая от покупателя в доход бюджета, отражается казенным учреждением на основании полученного от администратора кассовых поступлений Извещения (ф. 0504805) записью: Дебет 1 303 05 830 «Уменьшение кредиторской задолженности по прочим платежам в бюджет» Кредит 1 205 74 660 «Уменьшение дебиторской задолженности по доходам от операций с материальными запасами»

Если учреждение является администратором доходов бюджета, то корреспонденция счетов следующая:

- сумма поступлений доходов от реализации нефинансовых активов отражается в бюджетном учете корреспонденцией счетов: Дебет 1 210 02 440 «Расчеты с финансовым органом по поступлениям в бюджет от выбытия материальных запасов» Кредит 1 205 74 660 «Уменьшение дебиторской задолженности по доходам от операций с материальными запасами»

В соответствии с Учетной политикой учреждения расчеты по доходам от реализации имущества ввиду принятия решения о списании (ликвидации) объектов нефинансовых активов (металлолома, ветоши, макулатуры, иных отходов и (или) объектов, полученных при разборке (демонтаже) списываемых, ликвидируемых объектов и т. п.) могут учитываться также на счете 1 209 74 000 «Расчеты по ущербу материальным запасам». Такой вывод можно сделать из пункта 4.1 Методических рекомендаций (Приложение к письму Минфина России от 19.12.2014 № 02-07-07/66918). Ведение указанного счета предусмотрено пунктом 221 Инструкции № 157н.

Начисление и оплата за услуги организации-переработчика поутилизации НФА

- Согласно Указаниям № 65н услуги по переработке нефинансовых активов сторонней организацией отражаются по коду вида расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд», статье 226 «Прочие работы, услуги» КОСГУ.

- В соответствии с пунктом 102 Инструкции № 162н суммы оказанных услуг отражаются:

- 1.

Начисление согласно Договору и Акту выполненных работ (услуг):

Дебет 1 401 20 226 «Расходы текущего финансового года на прочие работы, услуги», 1 109 00 226 «Затраты на изготовление готовой продукции, выполнение работ, услуг» Кредит 1 302 26 730 «Расчеты Увеличение кредиторской задолженности по прочим работам, услугам».

2. Перечисление:

Дебет 1 302 26 830 «Уменьшение кредиторской задолженности по прочим работам, услугам» Кредит 1 304 05 226 «Расчеты по платежам из бюджета с финансовым органом по прочим работам, услугам».

Порядком кассового обслуживания исполнения федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов, утв. приказом Казначейства России от 10.10.

2008 № 8н, получатели средств федерального бюджета и администраторы источников финансирования дефицита федерального бюджета для оплаты денежных обязательств представляют в обслуживающий орган Федерального казначейства один из следующих документов:

- Заявка на кассовый расход (ф. 0531801);

- Заявка на кассовый расход (сокращенная) (ф. 0531851);

- Платежное поручение (ф. 0401060).

НДС

Согласно подпункту 25 пункта 2 статьи 149 НК РФ от НДС освобождается реализация лома и отходов черных и цветных металлов. В силу пункта 6 статьи 149 НК РФ налогоплательщики, совершающие перечисленные в статье 149 НК РФ операции, освобождаются от уплаты НДС при наличии у них соответствующих лицензий на осуществление деятельности, лицензируемой согласно законодательству.

По мнению Минфина России (письмо от 02.09.2015 № 03-07-07/50555), реализация на территории РФ лома черных металлов, образовавшегося у налогоплательщика в процессе собственного производства, не подлежит обложению НДС независимо от наличия лицензии.

Таким образом, реализация лома черных и цветных металлов освобождается от обложения НДС.

Начисление и перечисление налога наприбыль

На основании статьи 247 главы 25 НК РФ объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью в целях главы 25 НК РФ для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признаются полученные доходы, уменьшенные на величину произведенных расходов.

Согласно подпункту 33.1 пункта 1 статьи 251 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются доходы в виде средств, полученных казенными учреждениями от оказания услуг (выполнения работ). Иные доходы формируют базу по налогу на прибыль организаций в общеустановленном порядке.

Бюджетный учет металлолома: особенности и требования

Бюджетный учет – разновидность бухгалтерского учета, необходимая для анализа состояния бюджетов субъектов федерации, муниципальных образований и организаций, финансируемых за счет государственных средств. Вести такой бухучет обязаны не все юридические лица, а лишь некоторые учреждения: государственные (ГБУ), муниципальные (МБУ), государственные и муниципальные образовательные (ГБОУ и МБОУ) и др.

Такие организации не занимаются скупкой, заготовкой и реализацией металлолома.

Но они также обязаны вести учет лома черных и цветных металлов, который может образоваться в результате списания старой производственной техники, автомобилей, оборудования, а также при ремонте и в результате демонтажа строительных конструкций.

Старые стальные двери, радиаторы, сейфы – металлолом, который нужно принимать на учет и можно реализовывать. Важно лишь знать, как правильно вести бюджетный учет металлолома.

Пояснение Министерства Финансов

Министерство Финансов РФ рассмотрело вопрос о реализации металлического лома и получении доходов от его продажи бюджетными организациями в 2012 году.

Разъяснения об особенностях учета металлолома в бюджетных учреждениях содержатся в Письме № 02-04-10/1305.

В соответствии с пояснениями Минфина, некоммерческие организации вправе распоряжаться всеми видами имущества, которыми владеет на праве оперативного управления.

Доходы, получаемые от продажи лома, относятся к доходам от иных видов деятельности, а потому поступают в самостоятельное распоряжение учреждения (п. 3, ст. 298 НК РФ).

В целях продажи лом металлов принимают на учет, а затем продают самостоятельно или посредством специализированных пунктов приема.

Бухгалтерский учет ведут согласно с Инструкцией о применении Плана счетов бухучета в бюджетных учреждениях № 174н.

Списание основных средств

Основные средства организации, дальнейшее использование которых нецелесообразно или невозможно, выводят с баланса и оприходуют как металлолом.

Без проведения этих процедур последующая реализация и получение дохода считаются незаконными. Изъятие ОС из активов и их продажа в качестве вторичного сырья возможна только после признания их непригодными к использованию.

Вынести такое решение может комиссия, созданная из сотрудников организации.

Работники учреждения должны изучить объект, выявить неисправности и причины списания, а также найти способы использования его отдельных элементов.

Например, рабочие узлы и механизмы оборудования списанию не подлежат: их можно использовать при ремонт аналогичных станков и машин. Также важно исключить возможность продажи основных средств (строительных конструкций, агрегатов и т.д.

) на вторичном рынке. Если цена превысит стоимость лома, сдавать ОС в металлолом нельзя.

Принятие металлолома к учету

Комиссия составляет акт списания основных средств, после чего бюджетные организации принимают металлолом к учету.

В целях реализации вторсырья, полученного при разборке и ликвидации объектов нефинансовых активов, его записывают на счет 1 105 36 000 «Прочие материальные запасы — иное движимое имущество учреждения».

Учитывают текущую оценочную стоимость (доход, который может быть получен от продажи в день принятия). Делают это в соответствии с Инструкцией №157н, а оценочную стоимость определяет та же экспертная комиссия.

Годные к использованию агрегаты, механизмы и узлы следует оприходовать в соответствии с п. 57 Методических указаний, которые утверждены Приказом № 119н Министерства Финансов в декабре 2001 года. Полученное вторсырье и металлолом примите на бюджетный учет проводкой «Дебет 10/Кредит 91.1». Она указывает на то, материалы, полученные при ликвидации основных средств, оприходованы.

Первичные документы

Приказ Министерства Финансов РФ № 52 «Об утверждении форм первичных документов» утверждает в качестве первичного бухгалтерского документа для учета металлолома в бюджетных учреждениях в 2019 году Приходный ордер на приемку материальных ценностей по форме 0504207. Также вторсырье и металлолом принимают к бюджетному учету актом о списании объектов нефинансовых активов по форме 504104. В реквизите «Результаты выбытия» следует поставить отметку о получении материалов.

Точная форма бухгалтерской записи для отражения принятия лома черных и цветных металлов к учету должны быть отражена в Учетной политике учреждения.

В соответствии с п. 23 Инструкции № 162н оприходование материалов, полученных после демонтажа, разбора, ликвидации основных средств, которые останутся на балансе бюджетной организации, можно отразить по дебету счетов «Материальные запасы» (010532340, 010536340, 010533340, 010535340, 010534340) и кредиту счета «Доходы от операций с активами».

Обязательные записи

Сдача металлолома бюджетным учреждением – сложный процесс, ведь каждое действие, включая принятие к учету, оприходование, списание после реализации и начисление дохода от продажи, должны сопровождать записи в соответствии с Классификатором операций сектора государственного управления (КОСГУ).

Основные записи:

- Дебет 2 105 36 340 (увеличена стоимость прочих материальных запасов);

- Кредит 2 401 10 172 (металлолом оприходован по рыночной стоимости);

- Дебет 2 401 10 172 (получен доход от операций с активами);

- Кредит 2 105 36 440 (стоимость проданного металлолома списана);

- Дебет 2 205 74 560 (дебиторская задолженность от операций с материальными запасами увеличена);

- Кредит 2 401 10 172 (начислен доход от реализации металлолома бюджетным учреждением).

Далее исчисляют налог на добавленную стоимость (в случае, если операция облагается НДС), а казенные учреждения перечисляют средства на счет в органе казначейства.

Реализация металлолома казенными и бюджетными учреждениями

Получение дохода от сдачи металлолома бюджетным учреждением возможно только при условии, что деятельность по реализации таких материалов предусмотрена учредительными документами, что прописано в ст. 161 Бюджетного Кодекса РФ.

Но даже при выполнении этого условия свободно распоряжаться вырученными средствами могут не все организации. В соответствии с указанной статьей казенные учреждения должны перевести деньги в соответствующий бюджет Российской Федерации.

Только автономные и бюджетные организации могут самостоятельно расходовать вырученные средства. В случае реализации стоимость металлического лома списывают актом о списании материальных запасов по форме 0504230. Доходы от металлолома в бюджетном учреждении оформляют типовой корреспонденцией счетов (Дебет 0 205 74 560/Кредит 0 401 10 172).

Особенности налогообложения

В ст. 251 Налогового кодекса РФ перечислены доходы, которые не учитывают при исчислении налога на прибыль. Но сдача металлолома бюджетными учреждениями в 2019 году в этот перечень не входит. Доход, полученный в результате реализации лома черных и цветных металлов, учитывают при определении налоговой базы – величины, которую умножают на ставку налога при расчете суммы налоговых выплат.

При этом стоимость материалов и вторсырья, которое получено при разборе, демонтаже и списании основных средств, относят к внереализационным доходам согласно ст. 250 НК РФ. В соответствии с положениями ст. 268 НК РФ, бюджетное учреждение может уменьшить сумму дохода от продажи лома на его стоимость, ранее отнесенную к внереализационным доходам.

Налог на добавленную стоимость

1 января 2018 года утратил законную силу п. п. 25 п. 2 ст. 149 Налогового Кодекса РФ, предоставлявший льготы по налогу на добавленную стоимость при реализации металлического лома. Исчисление и уплата НДС возложена на покупателя, который выступает в качестве налогового агента.

При реализации металлолома, полученного при списании основных средств, организация освобождена от уплаты этого налога. Реализация вторсырья и материалов, образовавшихся в ходе собственного производства, также не подлежит обложению налогом на добавленную стоимость. Это положение прописано в Письме Министерства Финансов РФ № 03-07-07/50555 от 2 сентября 2015 года.

Однако точный порядок исчисления НДС и оформление первичных документов зависят от того, является ли организация-продавец плательщиком НДС и кому реализует металлом.

Принимаем к учету и реализуем металлолом: КОСГУ, проводки, КБК для доходов

Ремонтные работы, а также ликвидация, разукомплектация и разборка имущества – операции, присутствующие в деятельности любого учреждения, в результате которых в распоряжение учреждения поступают отходы, в частности, металлолом. Его можно реализовать, но прежде необходимо принять к учету на счете 0 105 36 000.»Прочие материальные запасы».

Порядок отражения в учете операций по оприходованию металлолома зависит от обстоятельств, при которых он получен:

- если металлолом образовался от ликвидации (разборки/ утилизации) объектов основных средств, то приходуем его через счет 0 401 10 172 «Доходы от операций с активами»;

- если металлолом получен в результате проведения ремонтных работ, то применяем счет 0 401 10 199 «Прочие неденежные безвозмездные поступления».

Вопрос о том, по какому КБК следует отражать оприходование металлолома казенным учреждениям, нормативными актами не урегулирован.

Позиция Минфина России: операции по принятию к учету металлолома по результатам ремонтных работ должны быть отражены по КБК 000 2 07 10000 00 0000 180 «Прочие безвозмездные неденежные поступления в бюджеты…».

Подчеркнем, что здесь речь идет о КБК для отражения операции по поступлению материальных запасов (Письмо Минфина России от 22 октября 2020 г. № 02-08-10/93231).

Доходы же от реализации металлолома отражаются с применением АнКВД 440 «Уменьшение стоимости материальных запасов» и КБК группы 000 1 14 02000 00 0000 000 «Доходы от реализации имущества, находящегося в государственной и муниципальной собственности (за исключением движимого имущества бюджетных и автономных учреждений…)».

В бухгалтерском/ бюджетном учете операции с металлоломом будут отражены следующим образом:

| Оприходование металлолома | ||

| При поступлении в связи с ликвидацией (разборкой/ утилизацией) имущества | 0 105 36 346 | 0 401 10 172 |

| При поступлении в результате ремонтных работ | 0 105 36 346 | 0 401 10 199 |

| Реализация металлолома | ||

| Списание металлолом при реализации | 0 401 10 172 | 0 105 36 446 |

| Поступление денежных средств от реализации металлолома: | х | х |

| — бюджетное/ автономное учреждение | 2 201 11 510 Увеличение забалансового счета 17 (АнКВД 440, КОСГУ 446) | 2 205 74 66Х |

| — казенное учреждение – администратор доходов | 1 210 02 446 | 1 205 74 66Х |

- Документы по теме:

- Бюджетный кодекс Российской Федерации

На какую статью дохода бюджетному учреждению отнести доходы от сдачи металлолома?

Л.В. Сологубова,автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению в бюджетных организациях

- ВОПРОС

- На какую статью дохода бюджетному учреждению отнести доходы от сдачи металлолома?

- ОТВЕТ

- Доходы от реализации металлолома отражаются с применением статьи аналитической группы подвида доходов бюджетов АнКВД 400 «Выбытие нефинансовых активов» и подстатьи 446 «Уменьшение стоимости прочих оборотных ценностей (материалов)» КОСГУ.

- ОБОСНОВАНИЕ

Подготовка и принятие решения о списании имущества осуществляются на основании решения комиссии по поступлению и выбытию активов, а также оформленных документов (п.34 Инструкции №157н).

Акты о списании основных средств подлежат утверждению руководителем учреждения (п.п.10, 13 Положения №834). Списание имущества необходимо согласовывать с вышестоящими органами.

Учитывать металлолом, полученный в ходе разборки списываемого имущества, следует на счете 105 36 000.

Реализация металлолома осуществляется учреждением самостоятельно либо с привлечением третьих лиц на основании заключенного договора отходы, отвечающие критериям отнесения имущества к нефинансовым активам, подлежат балансовому учету (п.п. 22, 98 Инструкции N 157н).

В соответствии с Инструкцией №174 предусмотрены бухгалтерские записи при поступлении материальных запасов. А именно:

- остающихся в распоряжении бюджетного учреждения материальных запасов, полученных от ликвидации (разборке, утилизации) объектов основных средств: отражается бухгалтерская запись по кредиту счета 0 401 10 172 «Доходы от операций с активами» (абз.9 п.34 Инструкции N 174н);

- — материальных запасов (в том числе комплектующих, запасных частей, ветоши, дров, макулатуры, металлолома, иных материалов (возвратных материалов), остающихся в распоряжении учреждения для хозяйственных нужд по результатам проведения ремонтных работ: отражается бухгалтерская запись по кредиту счета 0 401 10 199 «Прочие неденежные безвозмездные поступления» (абз.10 п.34 Инструкции N 174н).

Доходы от реализации металлолома отражаются с применением статьи аналитической группы подвида доходов бюджетов АнКВД 400 «Выбытие нефинансовых активов»(приказ №85н от 6 июня 2019 года «О Порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения” и подстатьи 446 «Уменьшение стоимости прочих оборотных ценностей (материалов)» КОСГУ (п. 12.4.6 Порядка N 209н).

Осуществлять реализацию металлолома, полученного от демонтажа (разборки) списанного с учета имущества, следует по согласованию с вышестоящим главным распорядителем (распорядителем) бюджетных средств (п. 1 ст. 296, п. 4 ст. 298 ГК РФ).

Кбк 2022. коды бюджетной классификации (кбк) на 2022 год

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2022 год

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

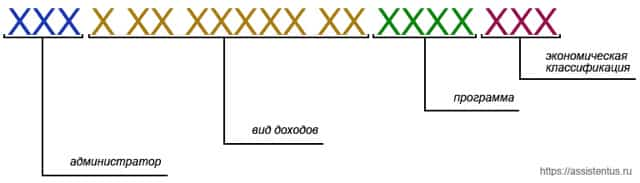

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения.

У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды.

Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками.

Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении.

Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Советы предпринимателям: снижаем риск ошибиться в КБК

- Регулярно уточняйте в налоговой, как отражаются проведенные платежи на вашем лицевом счете.

- Если вам поступило требование на уплату уже перечисленного вами налога, взноса и т.п., обращайтесь в соответствующий орган (налоговую, внебюджетный фонд) за сверкой расчетов.

- Если вы сами увидели допущенную ошибку в КБК, пишите заявление об уточнении.

- Старайтесь быть в курсе последних изменений в законодательстве, в частности, последней версии кодов.