- Для отражения операций учета деятельности налогового агента в системе 1С используется общая схема, которую мы сейчас опишем

- Настройка программы

- Предоплата поставщику

- Поступление металлолома

- Регламентные операции НДС

- Заполнение декларации

- Учет реализации металлолома в 1С: Бухгалтерии 8 ред. 3.0

- Заполняем декларацию по НДС в отношении операций с металлоломом и алюминием

- Покупка металлолома в 1С:Бухгалтерии 8 КОРП

- Ндс на металлолом: реализация, продажа, декларация, сдача — контур.бухгалтерия

- Как начисляют НДС на металлолом

- Как рассчитывают НДС на металлолом в 2021

- Как работать со счетами-фактурами при покупке и продаже металлолома

- Таблица кодов видов операций по НДС с 2021 года с ми

- Как заполненить налоговую декларации по НДС налоговым агентам при продаже/покупке металлолома, вторичного алюминия, сырых шкур животных

- 1. Налогоплательщики НДС, являющиеся продавцами товаров, указанных в пункте 8 статьи 161 НК РФ (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога)

- 2. Налоговые агенты, указанные в пункте 8 статьи 161 НК РФ, являющиеся налогоплательщиками НДС (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога)

- 3. Налоговые агенты, не являющиеся налогоплательщиками НДС или являющиеся налогоплательщиками НДС, освобожденными от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога, указанные в пункте 8 статьи 161 НК РФ

Налог на добавленную стоимость уплачивается при реализации товаров, работ, услуг на территории России при применении общей системы налогообложения для организации и ОСНО для индивидуального предпринимателя.

Однако в процессе хозяйственной деятельности у предприятия могут возникнуть ситуации, когда поставщик – плательщик НДС, не может уплатить налог в бюджет РФ. В этом случае покупатель выступает налоговым агентом по уплате НДС в бюджет.

Все эти ситуации описаны в статье 161 НК РФ (часть 2; раздел 8; глава 21):

- Покупка товаров, работ, услуг у нерезидентов на территории РФ;

- Аренда или приобретение в собственность имущества у государственных органов;

- Реализация конфиската, кладов, бесхозных объектов;

- Оказание посреднических услуг на территории РФ для нерезидентов;

- Приобретение незарегистрированного в реестре в течение 45 дней с даты сделки судна;

- Реализация сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов.

Исполнение обязанностей налогового агента при возникновении вышеописанных ситуаций возлагается как на плательщиков НДС, так и на лиц и организации, применяющие специальные налоговые режимы, а также освобожденные от уплаты этого налога (ст. 145 НК РФ). Наша компания предоставляет услуги по обслуживанию 1С. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Для отражения операций учета деятельности налогового агента в системе 1С используется общая схема, которую мы сейчас опишем

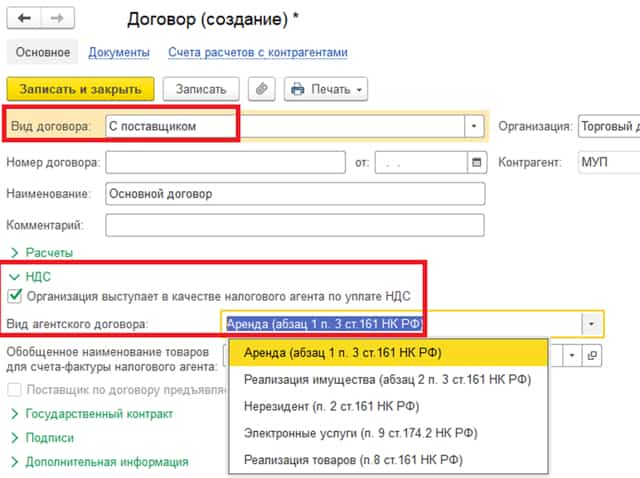

В карточке договора контрагента установлен вид договора «С поставщиком» и выполнена настройка в подразделе «НДС».

Рис.1 Указываем вид договора и НДС

Рис.1 Указываем вид договора и НДС

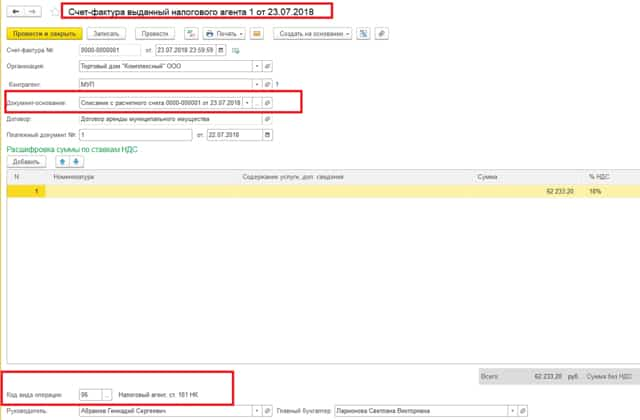

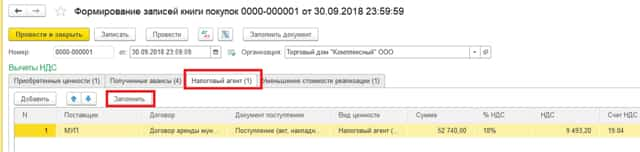

При выполнении оплаты, частичной оплаты, предоплаты поставщику зарегистрирован счет-фактура налогового агента – в систему 1С введены документы «Списание с расчетного счета» с операцией «Оплата поставщику», и сформированный на основании этого документа «Счет-фактура полученный» с кодом операции вида «06» – Налоговый агент, ст. 161 НК. Для отдельных операций, например, если покупатель выступает налоговым агентом по договорам аренды муниципального имущества, счета-фактуры налогового агента формируются специальной обработкой.

Рис.2 Формирование счета-фактуры специальной обработкой

Рис.2 Формирование счета-фактуры специальной обработкой

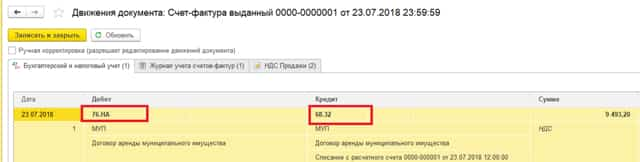

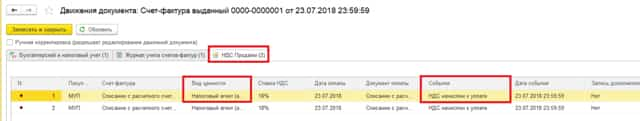

Документ при проведении сделает движения по счету 68.32 «НДС при исполнении обязанностей налогового агента» и по регистру накопления «НДС Продажи».

Рис.3 Документ при проведении сделает движения по счету 68.32

Рис.3 Документ при проведении сделает движения по счету 68.32  Рис.4 …и по регистру накопления «НДС Продажи»

Рис.4 …и по регистру накопления «НДС Продажи»

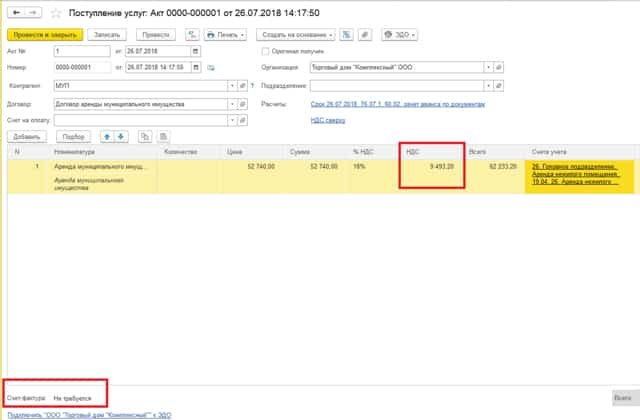

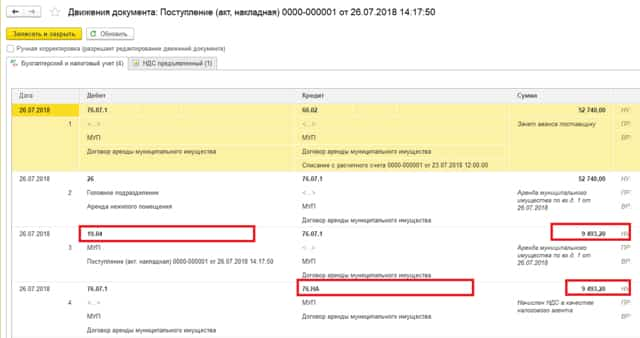

Поставленный товар, работа, услуга приняты к учету у покупателя; ранее выплаченный аванс поставщику принят к зачету – сформирован документ «Поступление (акты, накладные)», по гиперссылке в документе поступления зарегистрирован счет-фактура, предъявленный поставщиком (если требуется).

Рис.5 Сформирован документ «Поступление (акты, накладные)»

Рис.5 Сформирован документ «Поступление (акты, накладные)»

Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный.

Рис.6 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный

Рис.6 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный  Рис.7 … и регистра НДС Предъявленный

Рис.7 … и регистра НДС Предъявленный

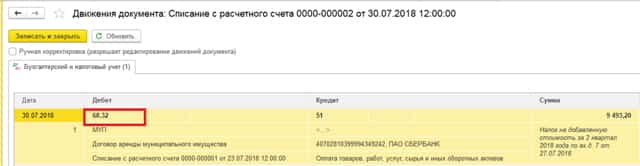

НДС, предъявленный поставщиком, перечислен налоговым агентом в бюджет РФ – сформирован документ «Списание с расчетного счета» с операцией «Оплата налога».

Рис.8 Сформирован документ «Списание с расчетного счета» с операцией «Оплата налога»

Рис.8 Сформирован документ «Списание с расчетного счета» с операцией «Оплата налога»

Сформированы книга покупок и книга продаж:

- Книга продаж (формируется автоматически, при проведении счета-фактуры налогового агента) – здесь зарегистрирован НДС, выделенный в счете-фактуре налогового агента, т.е. та сумма НДС, которая уплачена налоговым агентом в бюджет РФ за поставщика;

- Книга покупок (требуется ввести регламентную операцию НДС «Формирование записи книги покупок» с заполнением закладки «Налоговый агент») – здесь зарегистрирован НДС, который покупатель-налоговый агент имеет право принять к вычету на основании ст. 171 НК РФ. Обратите внимание, что запись о применении налогового вычета будет сформирована в книге покупок только при наличии оплаты налога в бюджет (т.е. выполнен предыдущий пункт данной схемы).

Рис.9 Сформирована книга покупок

Рис.9 Сформирована книга покупок  Рис.10 Налоги начисленные и уплаченные Рис.11 НДС Покупки Рис.12 НДС Предъявленный

Рис.10 Налоги начисленные и уплаченные Рис.11 НДС Покупки Рис.12 НДС Предъявленный

По данным записей книги продаж заполняется раздел 9 налоговой декларации по НДС, и эти же данные отразятся в разделе 2 декларации.

Рис.13 Данные по сумме налогов в Разделе 2 Рис.14 Раздел 9

По данным записей книги покупок заполняется раздел 8 налоговой декларации по НДС и строка 180 раздела 3 декларации.

Рис.15 Раздел 8 Рис.16 Раздел 3

- Разумеется, описанная схема является слишком общей, и для разных хозяйственных операций, в которых предприятие выступает налоговым агентом, в системе 1С имеются разные решения, но формат данной статьи не предполагает рассмотрения всех возможных ситуаций и их реализации в программных продуктах 1С.

- Рассмотрим более подробно операцию по реализации сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов, так как это новое положение статьи 161 НК РФ, которое вступает в силу с 1 января 2018 года.

- С этой даты все покупатели, за исключением физических лиц, не являющихся индивидуальными предпринимателями, при приобретении на территории России сырых шкур и лома у организаций, плательщиков НДС (если они не получили освобождение от уплаты НДС), являются налоговыми агентами по данному налогу.

НДС исчисляется налоговым агентом по расчетной налоговой ставке. Сумма НДС для уплаты в бюджет определяется совокупно, по сумме всех операций налогового агента за истекший налоговый период.

Моментом определения налоговой базы для таких плательщиков является:

- День отгрузки (передачи) товаров, работ, услуг;

- День оплаты (предоплаты) в счет предстоящих поступлений товаров, работ, услуг.

Как же данная операция реализована в 1С 8.3? Напомним, если у вас возникли вопросы, обратитесь на нашу линию консультаций 1С по телефону или оставив заявку на сайте. Мы свяжемся с вами в кратчайшие сроки.

Настройка программы

Откроем раздел «Справочники»/подраздел «Покупки и Продажи»/«Договоры». В карточке договора контрагента с видом договора «С поставщиком» выполним настройку в части «НДС»:

- Установим флаг «Организация выступает в качестве налогового агента по уплате НДС»;

- Выберем вид агентского договора «Реализация товаров» (п. 8 ст. 161 НК РФ).

Рис.17 Настройка программы

Предоплата поставщику

Проводки по операциям предварительной оплаты формируются в системе документами списания с расчетного счета в разделе «Банк и касса»/подраздел «Банк»/журнал «Банковские выписки».

Рис.18 Предоплата поставщику

Документ «Списание с расчетного счета» формирует проводку по дебету счета 60.02 и кредиту счета 51 на сумму перечисленного поставщику аванса.

Рис.19 Документ «Списание с расчетного счета»

На момент получения поставщиком оплаты за предстоящую поставку металлолома покупатель должен исполнить обязанности налогового агента по исчислению НДС, а продавец выставить счет-фактуру на полученный аванс без учета сумм НДС с пометкой «НДС исчисляется налоговым агентом».

Для регистрации этой операции необходимо ввести документ «Счет-фактура полученный» на основании документа «Списание с расчетного счета». В документе отразится:

- Сумма аванса, перечисленного поставщику, с учетом сумм НДС (в нашем примере это 50 000 рублей + 50 000 * 18% (ставка НДС на текущую дату)) — 59 000 рублей;

- Расчетная ставка НДС — 18/118;

- сумма НДС — 9 000 руб. (59 000 руб. * 18/118).

Рис.20 Счет-фактура полученный

Формируются проводки по счетам 76.АВ и 76.ВА:

- На сумму НДС, исчисленного покупателем-налоговым агентом, с суммы выданного аванса (за продавца);

- На сумму НДС по предоплате, принимаемого к вычету, согласно ст. 171 НК РФ, покупателем-налоговым агентом (за себя).

Рис.21 Формируются проводки по счетам 76.АВ и 76.ВА

Обратите внимание, что для данной операции НДС налогового агента учитывается на счете 68.52 «НДС налогового агента по отдельным видам товаров» (п.8 ст. 161 НК РФ).

Одновременно в регистры «Журнал учета счетов-фактур», «НДС Продажи» и «НДС Покупки» вносятся записи для хранения информации о полученном счете-фактуре, с указанием вида ценности и события.

Рис.22 НДС Покупки Рис.23 НДС Продажи

Поступление металлолома

Для отражения документа поступления, зачета аванса поставщику и учета входящего НДС, используем документ «Поступление (акт, накладная)» с видом операции «Товары (накладная)». Документ можно оформить в разделе «Покупки»/подраздел «Покупки»/»Поступление (акты, накладные)».

Рис.24 Поступление металлолома

Создадим новый документ и заполним его согласно данным, полученным от поставщика. При проведении документа в регистре бухгалтерии отражаются проводки по зачету аванса поставщику, стоимости металлолома, полученного от поставщика и сумм НДС, исчисленных налоговым агентом за продавца, исходя из суммы поставки.

Рис.25 Создание и заполнение нового документа

В регистр «НДС предъявленный» добавятся записи по виду движения «Приход». При этом в поле «Вид ценности» отразится значение «Товар (налоговый агент)».

Рис.26 «Вид ценности» отразится значение «Товар (налоговый агент)»

Согласно ст. 168 (п. 5) НК РФ поставщик–плательщик НДС при отгрузке лома цветных металлов обязан выставить покупателю счет-фактуру.

Рис.27 Код вида операции

Укажем в нижней части документа поступления номер и дату полученного счета-фактуры и нажмем кнопку «Зарегистрировать».

Рис.28 Движения документа

После записи счета-фактуры полученного формируются проводки по счету 76.НА – на сумму НДС, исчисленного покупателем-налоговым агентом за поставщика со стоимости поставки, а в регистре «НДС Продажи» появится запись с указанием вида ценности «Товар (налоговый агент)» и событием «НДС начислен к уплате».

Рис.29 Указание вида ценности и события

Металлолом принят к учету. Теперь у покупателя-налогового агента появляется право на налоговый вычет по НДС:

- Согласно п. 15 ст. 171 НК РФ – вычет НДС после отгрузки товаров — за продавца;

- Согласно п. 3 ст. 171 НК РФ – вычет НДС со стоимости приобретенного лома – за себя.

Регламентные операции НДС

Заявленные налоговые вычеты покупатель-налоговый агент отражает в регламентных операция НДС:

- Формирование записей книги продаж

- Формирование записей книги покупок

Если все операции в течение периода выполнены без ошибок и «ручных» корректировок, регламентные документы НДС «Формирование записей книги продаж» и «Формирование записей книги покупок» формируются автоматически, кнопкой «Заполнить». Для удобства пользователи могут использовать «Помощник по учету НДС» в разделе «Операции»/подраздел «Закрытие периода».

Рис.30 Вкладка полученных авансов Рис.31 Вкладка налогового агента

После проведения регламентных операций отражения НДС в книге покупок и в книге продаж появятся записи по операциям:

- С кодом операции вида 41 – исчисление НДС с оплаты (предоплаты) – за поставщика;

- С кодом операции вида 43 – восстановление НДС с оплаты (предоплаты) покупателем – за себя;

- С кодом операции вида 42 – исчисление НДС с отгрузки – за поставщика.

Данные операции отражаются как в книге покупок, так и в книге продаж покупателя-налогового агента согласно рекомендациям ФНС РФ (письмо СД-4-3/480@ от 16.01.2018).

Рис.32 Книга покупок за 3 квартал Рис.33 Книга продаж за 3 квартал

- Так как сумма налога к уплате в бюджет для покупателей лома цветных металлов, являющихся налоговыми агентами, исчисляется как общая сумма, увеличенная на восстановленный НДС и уменьшенная на суммы налоговых вычетов (подробно можно почитать в ст. 170-0172 НК РФ), в нашем примере сумма к уплате составит 0 рублей:

- Считаем:

- Сумма НДС, исчисленная покупателем — налоговым агентом – 27 000 рублей.

- 9 000 руб. – НДС, исчисленный с предоплаты (за поставщика);

- 9 000 руб. – НДС, исчисленный с отгрузки (за поставщика);

- 9 000 руб. – НДС, восстановленный с суммы предоплаты после поставки лома (за себя).

Сумма НДС, на которую покупатель-налоговый агент имеет право вычета – 27 000 рублей.

- 9 000 руб. – НДС к вычету после предоплаты (за себя);

- 9 000 руб. – НДС к вычету после отгрузки лома (за поставщика);

- 9 000 руб. – НДС к вычету после поставки лома (за себя).

Заполнение декларации

Порядок заполнения налоговой декларации по НДС обязывает налоговых агентов заполнять раздел 2 декларации. Но раздел 2 не обеспечивает соблюдение контрольных соотношений показателей (это требование содержится в письме ФНС РФ № ГД-4-3/4550@ от 23.03.2015).

В соответствии с рекомендациями Федеральной Налоговой Службы России налогоплательщики-налоговые агенты по операциям приобретения металлолома должны заполнять раздел 3 налоговой декларации НДС. А именно:

Для налогооблагаемых объектов – регистрационные записи книги продаж

- По строке 030 – данные с кодом операции вида 42;

- По строке 070 – суммы с кодом операции вида 41;

- По строке 080 – суммы с кодом операции вида 44;

- По строке 090 – суммы с кодом операции вида 43.

Рис.34 Заполнение декларации

Для налоговых вычетов – регистрационные записи книги покупок:

- По строке 120 – суммы с кодом операции вида 42, 44;

- По строке 130 – суммы с кодом операции вида 41;

- По строке 170 – суммы с кодом операции вида 43.

Рис.35 Строки 120-130 Рис.36 Строки 170-190

Мы рассмотрели отражение операций учета деятельности налогового агента в системе 1С. Если у вас есть необходимость дополнительной настройки или расширения функционала программ 1С, обратитесь к нашим специалистам. Мы предоставляем услуги программистов по доработке 1С, а также внедрению и сопровождению.

Учет реализации металлолома в 1С: Бухгалтерии 8 ред. 3.0

Опубликовано 11.06.2020 22:03 Administrator Просмотров: 24292

Нередко в деятельности организации возникает ситуация, когда в результате разборки автомобилей, агрегатов и прочего оборудования остается металлолом.

Если организация понимает, что для своих внутренних целей использовать данный металлолом она не сможет, она принимает решение сдать его специализированной организации. Как отразить такие операции в программе 1С: Бухгалтерия 8.

3 и какими документами оформить, разберем сегодня в статье.

Если такие операции в вашем учете нечастые, то можно справиться с помощью нашей статьи, вводя ручные проводки в типовой программе 1С: Бухгалтерия предприятия 8 ред. 3.0.

Но если у вас организация планирует заниматься большим объемом операций с металлолом, то советуем сразу приобрести программу 1С: Бухгалтерия 8 ред. 3.0 версии КОРП.

В этой конфигурации учет покупки и реализации металлолома автоматизирован полностью, вам не придется прибегать к ручным проводкам. Более того, она очень схожа с обычной версией, поэтому трудности в работе с ней сведены к минимуму.

Вернемся к программе 1С: Бухгалтерия предприятия 8 ред. 3.0. Приведем условный пример: организация, занимающаяся эксплуатацией жилого фонда (управляющая компания), демонтировала старое металлическое ограждение для дальнейшей постройки нового.

В этом случае металлолом образовался от разбора металлического ограждения, которое числилось в учете как основное средство.

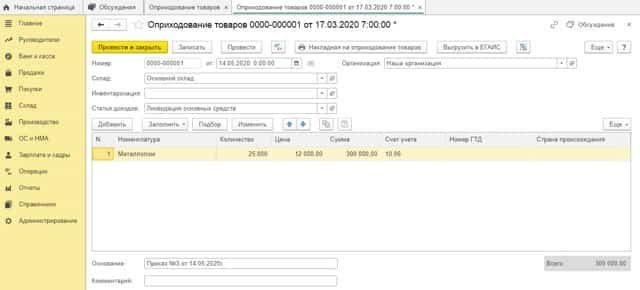

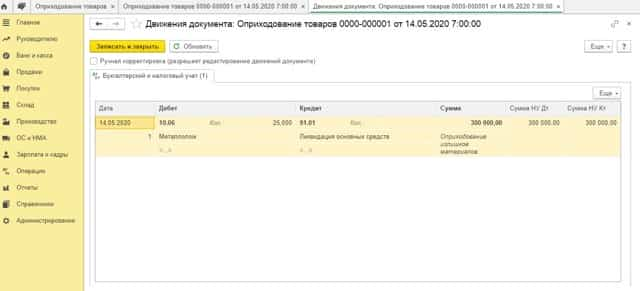

В бухгалтерском учете оприходование материальных ценностей, оставшихся после ликвидации (демонтажа) основного средства отражается документом «Оприходование товаров», который находится в разделе «Склад».

Основанием для составления данного документа служит акт комиссии об оприходовании металлолома (образец).

После проведения документа программа сформирует проводку:

Дт 10.06 Кт 91.01 — принятие к учету металлолома от разбора ограждения

В налоговом учете рыночная стоимость полученного лома отражается во внереализационных доходах в том периоде, когда лом был оприходован – т.е. на дату составления акта.

Затем руководитель издает приказ о списании имущества, в котором обязательно указывает, что лом, который остался после списания материальных ценностей, нужно сдать в пункт приема металла.

Организация заключит с организацией-покупателем договор купли-продажи металлолома, образовавшегося в результате списания демонтированного металлического ограждения.

Сдача лома в специализированный пункт приема металла оформляется накладной на отпуск материалов на сторону (либо форма М-15, либо форма, разработанная организацией самостоятельно и утвержденная в учетной политике). Также пункт приема металлолома выпишет вам приемосдаточный акт.

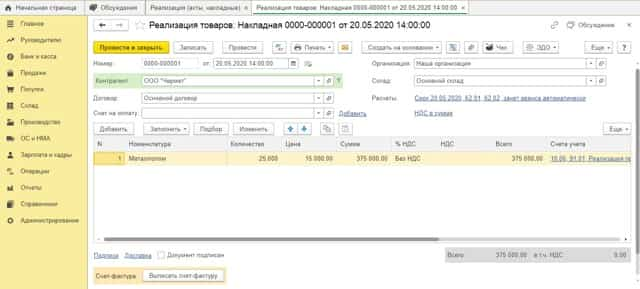

В программе операция реализации лома на сторону оформляется документом «Реализация товаров» в разделе «Продажи»:

Операция по реализации лома, образовавшегося в результате хозяйственной деятельности организации, НДС не облагается. В случае реализации на территории РФ металлолома обязанность по исчислению НДС возложена на налоговых агентов, которыми признаются покупатели этих товаров (п. 8 ст. 161 НК РФ).

Но здесь не обошлось без исключений. Так, п.3.1 ст.166 НК РФ не освобождает от НДС в случае:

1. если имеет место реализация товаров физическим лицам, которые не являются индивидуальными предпринимателями;

2. если в договоре и/или первичном документе неправомерно проставлена отметка «Без налога (НДС)»;

3. если утрачено право на освобождение от исполнения обязанностей налогоплательщика или на применение специальных налоговых режимов.

Если ни под один из этих случаев ваша организация не попадает, то при реализации лома вам не нужно выставлять счет-фактуру, а в декларации по НДС реализацию лома отразите в разделе 9 (или в разделе 8 при выставлении корректировочных документов), согласно Письму Федеральной налоговой службы от 19 апреля 2018 г. N СД-4-3/7484@ «О порядке заполнения налоговой декларации по НДС налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ».

Рассмотрим на примере, как отразить организации-продавцу НДС в программе 1С: Бухгалтерия 8 ред. 3.0

Как уже было сказано выше, «Наша организация» заключила с ООО «Чермет» договор купли-продажи металлолома, образовавшегося в результате списания демонтированного ограждения. В рамках этого договора «Наша организация» получила частичную предварительную оплату в размере 100 000 рублей (без НДС) и произвела отгрузку металлолома на сумму 375 000 рублей (без НДС).

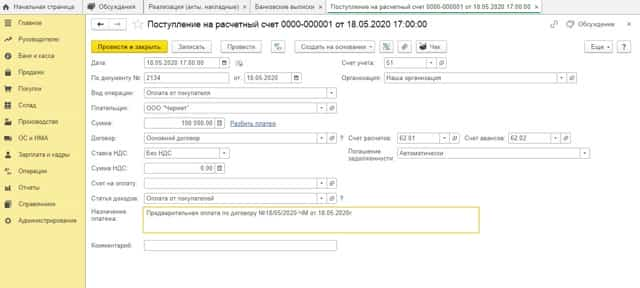

Получение предварительной оплаты отразим документом «Поступление на расчетный счет» в разделе «Банк и Касса»:

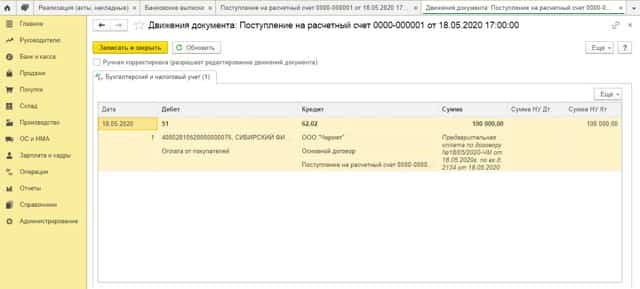

После проведения документа программа сформирует проводки на сумму поступившей предоплаты без НДС:

При получении оплаты или частичной оплаты в счет предстоящих поставок металлолома организация должна выставить счет-фактуру без НДС и сделать в ней запись (либо проставить штамп) «НДС исчисляется налоговым агентом» (п.5 ст.168 НК РФ).

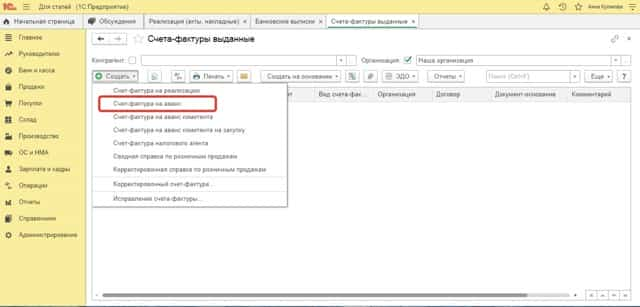

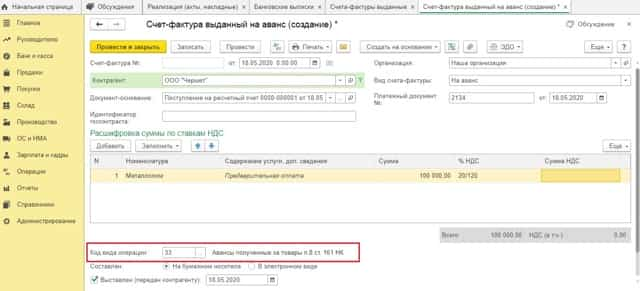

Но так как в документе «Поступление на расчетный счет» отсутствует сумма НДС, то обычным способом «Создать на основании» — «Счет-фактура выданный» сформировать не получится. В этом случае счет-фактура на сумму полученной предоплаты формируется вручную по гиперссылке «Счета-фактуры выданные» из раздела «Продажи»:

По кнопке «Создать» выбрать «Счет-фактура на аванс»:

И заполнить открывшийся документ вручную. Обратите внимание, программа автоматически проставляет «Код вида операции» 01 – замените его на код 33.

- После проведения документа будет внесена запись в регистр сведений «Журнал учета счетов-фактур» и информация в регистр «НДС Продажи» для формирования записей книги продаж за 2 квартал 2020 года.

- Теперь необходимо перейти в режим ручной корректировки движений документа и проставить галочку «Ручная корректировка», после чего исправить показатель графы «Событие» со значения «Получен аванс» на значение «Налог исчисляет покупатель»:

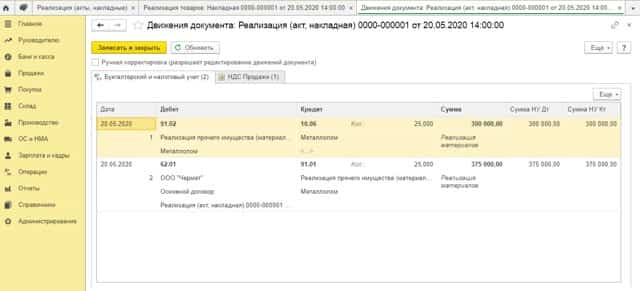

- При отгрузке металлолома необходимо создать документ «Реализация» с видом операции «Товары (накладная)»:

- После проведения документа, программа сформирует проводки:

- Также будет внесена запись в регистр накопления «НДС Продажи»:

- Теперь нужно будет перейти в режим ручной корректировки движений документа и в регистре «НДС Продажи» исправить показатель графы «Событие» со значения «Реализация» на значение «Налог исчисляет покупатель»:

- После этого нажать «Записать и закрыть» — Вы вернетесь обратно в документ «Реализация». В нем внизу необходимо нажать на кнопку «Выписать счет-фактуру»:

- Счет-фактура сформируется автоматически на основании данных документа «Реализация». Появится гиперссылка на счет-фактуру, перейдя по которой можно увидеть корректность заполнения документа:

- Единственное, что останется сделать – изменить код вида операции с автоматически установленного программой 01 на 34:

- После проведения документа будет внесена запись в регистр сведений «Журнал учета счетов-фактур» и в регистр накопления «НДС Продажи»:

- Так как исчисление НДС за продавца производит покупатель, то счет-фактура на сумму предварительной оплаты, зарегистрированный в книге продаж, после отгрузки металлолома в счет этой предоплаты в книге покупок не регистрируется.

- Таким образом, в книге продаж за 2 квартал 2020 года отразятся:

• сумма поступившей предоплаты металлолома в размере 100 000,00 руб. (без НДС) по счету-фактуре №1 от 18.05.2020 с кодом вида операции 33;

Заполняем декларацию по НДС в отношении операций с металлоломом и алюминием

С 1 января 2018 года покупатели сырых шкур животных, а также лома и отходов черных и цветных металлов, вторичного алюминия и его сплавов (за исключением физлиц, не являющихся ИП) признаются налоговыми агентами по НДС. Они обязаны исчислить расчетным методом и уплатить в бюджет НДС с таких приобретений независимо от исполнения ими обязанностей налогоплательщика. При этом счета-фактуры налоговые агенты не выставляют (письмо ФНС России от 19 апреля 2018 г. № СД-4-3/7484@).

В дополнение к своим январским разъяснениям о заполнении деклараций такими налоговыми агентами ФНС России сообщает:

- Операции по реализации лома и т.п. товаров в разделе 3 налоговой декларации по НДС налогоплательщиками – продавцами не отражаются, за исключением случаев, предусмотренных абз. 7-8 п. 8 ст. 161 Налогового кодекса, а также при реализации таких товаров физическим лицам, не являющимся ИП. Вместе с тем, указанные операции отражаются налогоплательщиками-продавцами в книге продаж, и соответственно, в разделе 9 декларации по НДС (в книге покупок и разделе 8 налоговой декларации по НДС в случае выставления корректировочных счетов-фактур).

- Сумма НДС, исчисленная покупателями – налоговыми агентами, являющимися плательщиками НДС, а также вычеты сумм налога, указанные в пунктах 3, 5, 8, 12 и 13 ст. 171 НК РФ, отражаются покупателями – налоговыми агентами в соответствующих строках разделов 3, 8 и 9 декларации по НДС.Одновременно ФНС России обращает внимание, что вычеты сумм НДС, исчисленные налоговыми агентами при приобретении лома и пр. товаров, используемых для производства и (или) реализации сырьевых товаров на экспорт производятся в порядке, предусмотренном п. 3 ст. 172 НК РФ. В этой связи вычеты сумм налога по операциям реализации сырьевых товаров отражаются в разделах 4, 5, 6 декларации по НДС соответственно.

- В соответствии с п. 3 порядка заполнения декларации по НДС при исполнении обязанности налогового агента организациями и ИП, не являющимися налогоплательщиками НДС, заполняются титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в строках указанного раздела ставятся прочерки. При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231».

ФНС России рекомендует таким налоговым агентам раздел 2 налоговой декларации по НДС заполнять в следующем порядке:

- строки 010-030 не заполнять;

- по строке 060 указывать итоговую сумма НДС, исчисленную к уплате в соответствии с п. 4.1 ст. 173 НК РФ;

- по строке 070 указывать код 1011715, применяемый при реализации СШЖ, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов.

Кроме того, приведены рекомендации по заполнению такими налоговыми агентами раздела 9 декларации по НДС.

Уплата налога НДС за истекший налоговый период производится такими налоговыми агентами равными долями не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом.

Документы по теме:

Налоговый кодекс Российской Федерации

Покупка металлолома в 1С:Бухгалтерии 8 КОРП

С 2018 года покупатели сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов признаются налоговыми агентами по НДС. Эксперты 1С:ИТС рассказали, как отражается покупка таких товаров в 1С:Бухгалтерии 8 КОРП.

С 1 января 2018 года согласно п. 8 ст. 161 НК РФ российские покупатели (кроме физических лиц, не являющихся ИП), приобретающие на территории РФ у налогоплательщиков НДС (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков НДС) сырые шкуры животных, а также лом и отходы черных и цветных металлов, алюминий вторичный и его сплавы признаются налоговыми агентами по НДС.

Налоговая база определяется такими налоговыми агентами исходя из стоимости этих товаров в соответствии со ст. 105.3 НК РФ. Моментом определения налоговой базы согласно п. 15 ст. 167 НК РФ для таких налоговых агентов является:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров.

При исчислении НДС налоговые агенты — покупатели сырых шкур и лома — применяют расчетную налоговую ставку 18/118 (п. 4 ст. 164 НК РФ).

Исчисление суммы НДС, подлежащей уплате в бюджет, такие налоговые агенты производят совокупно в отношении всех товаров, указанных в п. 8 ст. 161 НК РФ, и в отношении всех операций, осуществленных налогоплательщиками-продавцами за истекший налоговый период.

Сумму НДС по итогам налогового периода они определяют как общую сумму налога, исчисленную в соответствии с п. 3.1 ст. 166 НК РФ, увеличенную на восстановленные суммы налога и уменьшенную на суммы налоговых вычетов.

Для покупателей сырых шкур и лома, исполняющих обязанности налоговых агентов, установлены следующие основания для заявления налоговых вычетов:

- вычет суммы НДС, уплаченной в соответствии со ст. 173 НК РФ в качестве налоговых агентов (п. 3 ст. 171 НК РФ);

- вычет сумм НДС, исчисленных и уплаченных в бюджет при реализации товаров в случае возврата товаров или отказа от них (п. 5 ст. 171 НК РФ);

- вычет сумм НДС, исчисленных и уплаченных в бюджет с сумм оплаты или частичной оплаты в счет предстоящих поставок товаров в случае изменения условий или расторжения договора и возврата соответствующих сумм платежей (п. 5 ст. 171 НК РФ);

- вычет сумм НДС, исчисленных с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (п. 8 ст. 171 НК РФ);

- вычет предъявленных продавцами сумм НДС при перечислении оплаты, частичной оплаты в счет предстоящих поставок товаров (п. 12 ст. 171 НК РФ);

- вычет сумм НДС при изменении стоимости отгруженных товаров (п. 13 ст. 171 НК РФ).

При этом на них возложена обязанность по восстановлению сумм НДС, принятых к вычету, в следующих случаях:

- при перечислении продавцу сумм оплаты, частичной оплаты в счет предстоящих поставок сырых шкур и лома (пп. 3 п. 3 ст. 170 НК РФ);

- при изменении стоимости отгруженных сырых шкур и лома в сторону уменьшения (пп. 4 п. 3 ст. 170 НК РФ).

Налоговые агенты — покупатели сырых шкур и лома при исчислении налога счета-фактуры не составляют, поскольку обязанность по выставлению счетов-фактур в этом случае возлагается на продавцов.

Налогоплательщики-продавцы при реализации сырых шкур и лома, а также при получении оплаты, частичной оплаты в счет предстоящих поставок таких товаров должны составлять счета-фактуры, корректировочные счета-фактуры без учета сумм налога с надписью или штампом «НДС исчисляется налоговым агентом» (п. 5 ст. 168 НК РФ).

ФНС России в письме от 16.01.2018 № СА-4-3/480@ разъяснила порядок применения НДС при реализации на территории РФ сырых шкур и лома, а также привела примеры заполнения книг покупок, книг продаж, журнала учета полученных и выставленных счетов-фактур с применением специальных новых кодов видов операций (КВО).

Ндс на металлолом: реализация, продажа, декларация, сдача — контур.бухгалтерия

Продажа металлолома и отходов черных и цветных металлов в 2021 году облагается НДС. В статье расскажем, кто обязан платить налог на лом, приведем пояснения налоговой и расскажем про порядок действий при работе с металлоломом.

Когда ИП или компания покупает или получает металлолом, они становятся налоговыми агентами, если поставщим — плательщик НДС.

И неважно, какой налоговый режим применяют покупатели: УСН, патент — даже если они освобождены от НДС по ст. 145 НК РФ — при работе с металлоломом придется рассчитать и уплатить НДС.

Это не касается только посредников (агентов, комиссионеров), которые покупают лом для других компаний (принципалов, комитентов).

При каждой покупке вторсырья компания или ИП должны рассчитать НДС на основании счета-фактуры, которая оформлена особым образом. Продавец металлолома выставляет счет с пометкой «НДС исчисляется налоговым агентом».

Но есть исключения — ситуации, когда именно поставщик платит НДС, не перекладывая эту задачу на покупателя. Это происходит, если продавец:

- незаконно поставил отметку в документах «Без НДС» и налоговая это обнаружила;

- экспортирует металлолом;

- является плательщиком НДС и продает лом физлицу без статуса ИП;

- «слетел» с упрощенки на ОСНО;

- утратил право на освобождение от НДС.

Как начисляют НДС на металлолом

Порядок расчета НДС для налогового агента такой же, как и в общем случае. Датой начисления НДС становится день:

- когда продавец передал / отгрузил металлолом покупателю — смотрите дату первичного отгрузочного документа;

- когда вы перевели продавцу аванс в счет будущей поставки — смотрите дату платежного поручения;

- если же покупатель получает лом со склада грузоотправителя, день отгрузки определяйте по дате первичного отгрузочного документа от продавца для грузоотправителя / перевозчика (письмо Минфина от 10.04.2018 № 03-07-11/23681).

Начисляйте НДС на эти даты, и неважно, когда вы получите счет-фактуру от продавца. Скажем, если отгрузка лома и его оплата были в 1 квартале, а счет-фактуру продавец прислал во 2 квартале, налоговый агент должен рассчитать и уплатить НДС в квартале отгрузки (письмо ФНС от 16.01.2018 № СД-4-3/480, письмо Минфина от 06.03.2018 № 03-07-11/14162).

Как рассчитывают НДС на металлолом в 2021

- Сумму НДС с аванса налоговый агент определяет по формуле:

- Сумма НДС с аванса = (Сумма аванса + Сумма аванса * Ставка налога 20%) * Расчетная ставка 20/120

- Сумму НДС с отгрузки определяют похожим образом:

- Сумма НДС с отгрузки = (Стоимость товара + Стоимость товара * Ставка налога 20%) * Расчетная ставка 20/120

- Налог к уплате рассчитывают в рамках квартала, в котором покупали металлолом. НДС, который начислили в течение квартала, компании — плательщики НДС уменьшают на сумму вычетов по НДС и увеличивают на сумму восстановленного налога, если он есть:

- НДС к уплате = Начисленный НДС — Вычеты по НДС + Восстановленный НДС

Вычеты НДС на металлолом. Вычет заявляют только на основании счета-фактуры от поставщика (письмо ФНС от 16.05.2018 № СД-4-3/9293). При покупке вторсырья компания может уменьшить НДС на несколько видов вычетов, которые закреплены в п. 4.1 ст. 173 НК РФ:

- вычет НДС, который налоговый агент начислял в течение квартала при покупке вторсырья;

- вычет НДС при возврате вторсырья продавцу или аванса клиенту, такое право есть у покупателей металлолома — плательщиков НДС (п. 5 ст. 171 НК);

- вычет НДС с аванса, который уплатил налоговый агент продавцу (абз. 2 п. 12 ст. 171 НК): он сначала начисляет НДС с аванса, а потом принимает его к вычету;

- вычет НДС при уменьшении цены или объема вторсырья:налоговый агент сперва начисляет НДС с отгрузки, а если цена или объем уменьшаются, принимает излишне начисленный налог к вычету вместо продавца.

Восстановленный НДС. Налоговый агент восстанавливает налог при возврате аванса или при получении товаров, за которые платил аванс и принимал налог к вычету. Также иногда приходится частично восстанавливать НДС, если изменилась стоимость или объем вторсырья по соглашению с продавцом.

Как работать со счетами-фактурами при покупке и продаже металлолома

В законодательстве нет особых правил оформления и регистрации счетов-фактур при работе со вторсырьем (постановление Правительства от 26.12.2011 № 1137). В качестве инструкции возьмите письмо ФНС от 16.01.2018 № СД-4-3/480 с приложениями. В них есть коды операций, которые понадобятся при внесении счетов-фактур в книги покупок и продаж и журнал учета.

Шаг 1. Покупатель перечисляет аванс и выполняет некоторые действия за продавца. Налоговый агент рассчитывает НДС с аванса, регистрирует счет-фактуру от продавца на аванс в книге продаж, указывает сумму НДС, свой счет-фактуру не составляет.

Шаг 2. Теперь налоговый агент действует как покупатель. Принимает к вычету НДС с аванса. Регистрирует счет-фактуру от продавца на аванс в книге покупок с указанием суммы НДС. Свой счет-фактуру не составляет. Покупатели на спецрежимах или освобожденные от НДС могут внести такой счет-фактуру в книгу продаж со знаком “минус” (письмо ФНС от 19.04.2018 № СД-4-3/7484).

Шаг 3. Прошла отгрузка, покупатель выполняет некоторые действия за продавца. Начисляет НДС с отгрузки, вносит в книгу продаж счет-фактуру от продавца на отгрузку с суммой НДС. Свой счет-фактуру не составляет.

Принимает НДС с аванса к вычету, регистрирует в книге покупок счет-фактуру от продавца на аванс с указанием НДС.

Шаг 4. Теперь налоговый агент действует как покупатель. Если налоговый агент — плательщик НДС, он принимает сумму НДС с отгрузки к вычету, вносит в книгу покупок счет-фактуру на отгрузку от продавца, с указанным НДС.

Если налоговый агент не является плательщиком НДС, он не имеет права на вычет и в книгу покупок ничего не вносит.

После этого налоговый агент (и плательщик, и не плательщик НДС) восстанавливает НДС, принятый к вычету с аванса и вносит в книгу продаж счет-фактуру от продавца на аванс с указанием суммы НДС. Свой счет-фактуру не составляет.

Если появляются корректировочные или исправленные счета-фактуры, регистрируйте их в том же самом порядке.

Рекомендуем учетный веб-сервис Контур.Бухгалтерия: в нем можно работать на ОСНО, УСН и патенте, получать подсказки по НДС, начислять зарплату, сдавать отчетность через интернет. Все рутинные функции в сервисе автоматизированы, а новички получают бесплатные 14 дней работы.

Таблица кодов видов операций по НДС с 2021 года с ми

В книге продаж, книге покупок и журнале учета счетов-фактур должны стоять коды видов операций, их вы перенесете в отчетность по НДС. Сверьтесь по таблице, все ли коды указали верно.

| Наименование операции | Код вида операции | Кто применяет код |

| Отгрузка (передача) товаров, работ, услуг, имущественных прав. Приобретение товаров, работ, услуг, имущественных прав. Исключения: операции по кодам 06, 10, 13, 14, 15, 16, 27 |

01 | Как продавцы, так и покупатели при реализации (покупке) и передаче (получении) товаров, работ, услуг, имущественных прав. Например:

|

| Получение аванса за товары, работы, услуги или имущественные права. Уплата аванса за товары, работы, услуги или имущественные права. Исключения: операции с кодами 06, 26, 28 |

02 | Как продавцы – при получении, так и покупатели – как при частичной, так и при полной предоплате. Используйте этот код в том числе при авансах за посреднические услуги |

| Операции налоговых агентов, которые перечислены в статье 161 НК. Исключения: реализация: – имущества по решению суда, конфискованного имущества; – имущества иностранными продавцами через российских посредников |

- – аренде государственного (муниципального) имущества

- – передача денежного требования, приобретенного у третьих лиц

- Исключение: операции с кодом 17

- Отказ покупателя от товаров при изменении условий договора и возврате ранее уплаченного аванса

- – уменьшение количества или объема

- – временного ввоза и переработки вне таможенной территории

- Если налогоплательщик приобрел ранее ввезенные товары у российской организации, надо применять код 01

- Операции, облагаемые НДС по налоговой ставке 0 процентов

- перед переходом на освобождение от уплаты налога;

- в отношении покупок, которые изначально приобрели для операций, облагаемых НДС, а затем использовали:

- в операциях, перечисленных в статье 149 НК;

- в операциях, место реализации которых не Россия;

06

Налоговые агенты по НДС. Например:

– при покупке товаров (работ, услуг) у иностранных контрагентов, не состоящих в России на налоговом учете;

Отгрузка (передача) товаров, работ, услуг, имущественных прав на безвозмездной основе

101

Организации, которые выступают передающей стороной

Капитальное строительство, модернизация, реконструкция объектов недвижимости

131

Подрядчики, застройщики, заказчики-застройщики, технические заказчики1

Приобретение этих работ

Инвесторы

Передача (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции)

Подрядчики, застройщики, заказчики-застройщики, технические заказчики, инвесторы, в том числе по сводным счетам-фактурам

Передача таких имущественных прав:

– уступка денежного требования, вытекающего из договора реализации товаров (работ, услуг);

– получение цессионарием оплаты от должника по договору об уступке такого денежного требования;

– передача прав на жилые дома и помещения, гаражи или машино-места;

14

Цедент и цессионарий при передаче имущественных прав, которые указаны в пунктах 1–4 статьи 155 НК

Реализация (приобретение) посредником от своего имени товаров, работ, услуг или имущественных прав – одновременно как собственных, так и по посредническому договору

15

Комиссионеры и агенты

Поступление ранее реализованных товаров от покупателей, которые не признаются плательщиками НДС.

16

Продавцы товаров – как при полном, так и при частичном возврате

Получение товаров, возвращенных покупателем – физическим лицом.

17

Продавцы

Уменьшение стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе:

– уменьшение цен или тарифов;

18

Продавцы и покупатели. Продавцы составляют корректировочные счета-фактуры и указывают код 18, когда принимают к вычету часть ранее начисленного налога. Покупатели используют код 18, когда восстанавливают часть НДС, ранее принятого к вычету

Ввоз товаров на территорию РФ и иные территории под ее юрисдикцией с территории государств ЕАЭС

19

Импортеры при ввозе в Россию товаров из республик Беларусь, Казахстан, Армения и Киргизия

Ввоз товаров на территорию РФ и иные территории под ее юрисдикцией в таможенных процедурах:

– выпуска для внутреннего потребления;

– переработки для внутреннего потребления;

20

Импортеры при ввозе в Россию товаров из-за рубежа, кроме стран, входящих в ЕАЭС (республики Беларусь, Казахстан, Армения и Киргизия).

Восстановление НДС в случаях, предусмотренных в пункте 8 статьи 145, подпунктах 2, 3, и 6 пункта 3 статьи 170, статье 171.1 НК.

21

Организации, которые восстанавливают НДС:

в других операциях, которые не признаются реализацией (перечислены в п. 2 ст. 146 НК).

Исключения из этого правила (когда восстанавливать НДС не нужно):

– передача имущества или имущественных прав правопреемнику при реорганизации. Исключение действует, если правопреемник – плательщик НДС. Если правопреемник применяет специальные налоговые режимы, НДС, принятый к вычету реорганизованной организацией, восстановите;

- – передача имущества участнику договора простого или инвестиционного товарищества (его правопреемнику), если происходит выдел его доли из имущества, которое находится в общей собственности участников договора, или раздел такого имущества;

- – выполнение работ (оказание услуг) за пределами России российскими авиационными предприятиями в рамках миротворческой и гуманитарной деятельности;

- при переходе с общей системы налогообложения на упрощенку, уплату ЕНВД. При переходе на уплату ЕСХН восстанавливать НДС не нужно;

- при получении товаров (работ, услуг) в счет ранее перечисленного аванса, НДС с которого приняли к вычету, а также при возврате аванса поставщиком (исполнителем);

- при получении из федерального бюджета субсидий на возмещение затрат по оплате приобретенных товаров (работ, услуг), а также на возмещение затрат по уплате НДС при ввозе товаров в Россию и на территории, которые находятся под ее юрисдикцией;

- в отношении приобретенных или построенных объектов основных средств.

- Код 21 также применяют, когда восстанавливают налог по операциям, облагаемым НДС по нулевой ставке

Вычет продавцом уплаченного в бюджет НДС с аванса при отгрузке товаров, работ, услуг, имущественных прав (п. 6. ст. 172 НК).

Вычет продавцом уплаченного в бюджет НДС с аванса при возврате покупателем авансовых платежей в связи с расторжением договора или изменением его условий (абз. 2 п. 5 ст. 171 НК)

22

Продавцы, когда:

– после отгрузки в счет ранее полученного аванса принимают к вычету НДС, начисленный с аванса;

- – возвращают покупателю аванс в связи с изменением условий или расторжением договора

- – реализация товаров, работ, услуг, имущественных прав;

– доначисление НДС при увеличении стоимости договора; - – получение оплаты (частичной оплаты);

Как заполненить налоговую декларации по НДС налоговым агентам при продаже/покупке металлолома, вторичного алюминия, сырых шкур животных

Федеральная налоговая служба в связи с вопросами о порядке заполнения налоговой декларации по налогу на добавленную стоимость налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ, а также в дополнение к письму от 16.01.2018 N СД-4-3/480@, касающемуся применения налога на добавленную стоимость указанными налоговыми агентами, сообщает следующее.

1. Налогоплательщики НДС, являющиеся продавцами товаров, указанных в пункте 8 статьи 161 НК РФ (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога)

Согласно пункту 3.

1 статьи 166 НК РФ при реализации товаров, указанных в абзаце первом пункта 8 статьи 161 НК РФ, сумма налога налогоплательщиками-продавцами не исчисляется, за исключением случаев, предусмотренных абзацами седьмым и восьмым пункта 8 статьи 161, подпунктом 1 пункта 1 статьи 164 НК РФ, а также при реализации этих товаров физическим лицам, не являющимся индивидуальными предпринимателями.

Таким образом, операции по реализации товаров, указанных в пункте 8 статьи 161 НК РФ, в разделе 3 налоговой декларации по налогу на добавленную стоимость, утвержденной приказом ФНС России от 29.10.

2014 N ММВ-7-3/558@ налогоплательщиками — продавцами не отражаются, за исключением случаев, предусмотренных абзацами седьмым и восьмым пункта 8 статьи 161 НК РФ, а также при реализации таких товаров физическим лицам, не являющимся индивидуальными предпринимателями (далее — налоговая декларация по НДС, порядок заполнения налоговой декларации по НДС). Вместе с тем, указанные операции отражаются налогоплательщиками-продавцами в книге продаж, и соответственно, в разделе 9 налоговой декларации по НДС (в книге покупок и разделе 8 налоговой декларации по НДС в случае выставления корректировочных счетов-фактур).

2. Налоговые агенты, указанные в пункте 8 статьи 161 НК РФ, являющиеся налогоплательщиками НДС (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога)

В соответствии с пунктом 4.1 статьи 173 НК РФ сумма налога, подлежащая уплате в бюджет налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ, определяется по итогам каждого налогового периода как общая сумма налога, исчисляемая в соответствии с пунктом 3.

1 статьи 166 НК РФ в отношении товаров, указанных в пункте 8 статьи 161 НК РФ, увеличенная на суммы налога, восстановленные в соответствии с подпунктами 3 и 4 пункта 3 статьи 170 НК РФ, и уменьшенная на суммы налоговых вычетов, предусмотренных пунктами 3, 5, 8, 12 и 13 статьи 171 НК РФ в части операций, осуществляемых указанными налоговыми агентами с учетом особенностей, предусмотренных пунктом 3 статьи 172 НК РФ.

В целях применения вышеуказанных положений сумма налога, исчисленная налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ, а также вычеты сумм налога, указанные в пунктах 3, 5, 8, 12 и 13 статьи 171 НК РФ, отражаются в соответствующих строках разделов 3, 8 и 9 налоговой декларации по НДС.

Одновременно ФНС России обращает внимание, что вычеты сумм налога на добавленную стоимость, исчисленные налоговыми агентами при приобретении товаров, указанных в пункте 8 статьи 161 НК РФ, используемых для производства и (или) реализации сырьевых товаров на экспорт производятся в порядке, предусмотренном пунктом 3 статьи 172 НК РФ. В этой связи вычеты сумм налога по операциям реализации сырьевых товаров отражаются в разделах 4, 5, 6 налоговой декларации по НДС соответственно.

3. Налоговые агенты, не являющиеся налогоплательщиками НДС или являющиеся налогоплательщиками НДС, освобожденными от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога, указанные в пункте 8 статьи 161 НК РФ

Согласно положениям пункта 8 статьи 161 НК РФ при реализации сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов налоговая база определяется налоговыми агентами.

Указанные налоговые агенты обязаны исчислить расчетным методом и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога, и иные обязанности, установленные главой 21 НК РФ.

Пунктом 5 статьи 174 НК РФ установлено, что лица, указанные в пункте 8 статьи 161 НК РФ, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, если иное не предусмотрено главой 21 НК РФ.

В соответствии с пунктом 3 порядка заполнения налоговой декларации по НДС при исполнении обязанности налогового агента организациями и индивидуальными предпринимателями, не являющимися налогоплательщиками налога на добавленную стоимость, заполняются титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в строках указанного раздела ставятся прочерки. При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231».

Учитывая изложенное, до внесения соответствующих изменений и дополнений в приложения к приказу ФНС России от 29.10.

2014 N ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме» ФНС России рекомендует налоговым агентам, указанным в пункте 3 настоящего письма, раздел 2 налоговой декларации по НДС заполнять в следующем порядке.

- строки 010 — 030 не заполняются;

- по строке 060 указывается итоговая сумма налога, исчисленная к уплате в бюджет в соответствии с пунктом 4.1 статьи 173 НК РФ;

- по строке 070 указывается код 1011715, применяемый при реализации сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов.

Кроме того, указанными налоговыми агентами формируется раздел 9 налоговой декларации по НДС, в котором отражаются записи по счетам-фактурам, полученным налоговыми агентами от налогоплательщиков-продавцов вышеуказанных товаров.

При этом сведения по счетам-фактурам, отраженные налоговыми агентами в разделе 9 налоговой декларации по НДС при перечислении оплаты (частичной оплаты) в счет предстоящих поставок указанных товаров, до внесения соответствующих изменений в Контрольные соотношения показателей налоговой декларации по НДС, отражаются ими в разделе 9 налоговой декларации по НДС с отрицательным значением при применении вычетов в установленном порядке. В аналогичном порядке производятся записи по счетам-фактурам (корректировочным счетам-фактурам) в разделе 9 налоговой декларации по НДС, в случаях, указанных в пунктах 5 и 13 статьи 171 НК РФ.

Указанный порядок применяется в отношении налоговых периодов до 1 января 2019 года, а начиная с налогового периода за первый квартал 2019 года записи по счетам-фактурам, отраженные налоговыми агентами в разделе 9 налоговой декларации по НДС при перечислении оплаты (частичной оплаты) в счет предстоящих поставок указанных товаров, а также в случаях, указанных в пунктах 5 и 13 статьи 171 НК РФ, производятся в разделе 8 налоговой декларации по НДС, в целях применения вычетов в установленном порядке.

Письмо ФНС России от 19.04.2018 N СД-4-3/7484@