- На сколько подорожал металл в 2021 в России по сравнению с 2020 годом

- Колебания цен в мире в 2021 году, разница в процентах

- Прогнозы экспертов на цены на металл во втором полугодии

- Металлопрокат КонкордМеталл

- В 2022 году цены на древесину и металлы не снизятся

- Цены на металл

- Цены на древесину

- Снижение будет нескоро

- Повышение цен на металл в 2021 году | Цена металлолома в Москве

- Ситуация с ценами на зарубежных рынках

- Когда ждать снижение цен на металлопрокат?

- «Фактический запрет экспорта»: смогут ли пошлины на лом сдержать рост цен

- «Цены на металл увеличились более чем в два раза»

- Почему растут цены

- Нужны ли пошлины

- Лом на триллион

Современный рынок не отличается стабильностью, вне зависимости от того, о какой сфере идет речь. Вот и с металлами не все гладко, поскольку цены на них ушли в крутое пике, принося сверхприбыли металлургам и убытки заказчикам, которые и без того переживают не самые лучшие времена. Ознакомимся с реальными цифрами и авторитетным экспертным мнением.

На сколько подорожал металл в 2021 в России по сравнению с 2020 годом

Тяжелая промышленность остается одним из немногих сегментов, на который практически не повлияла пандемия и перманентный экономический кризис, в пользу чего говорят цифры. Так, после непродолжительной стагнации, цены на металл показали уверенный рост, который наблюдается и сегодня.

И в частности, наиболее волатильным на сегодняшний день является такой металл, как медь.

Так, на сегодняшний день она бьет 10-летний рекорд, подорожав буквально за год на 99% до 9,2 тыс. долларов за тонну. Но стоит только промышленности выйти в цикл перепроизводства, как можно будет наблюдать стремительный откат по данному показателю, причем до непредсказуемо низких величин.

На сегодняшний день медь является самым непостоянным в вопросах ценообразования металлом. Так, буквально за последние 10 лет она прибавила в цене почти 100%, продолжает бить рекорды и сейчас

На сегодняшний день медь является самым непостоянным в вопросах ценообразования металлом. Так, буквально за последние 10 лет она прибавила в цене почти 100%, продолжает бить рекорды и сейчас

Дефицит производства, который образуется на фоне проблем с поставками, наоборот, провоцирует рост, причем чаще всего скачкообразный и трудно прогнозируемый в краткосрочной перспективе. И это далеко не единственные факторы, резко влияющие на ценообразование в сегменте, который в отличие от рынка товаров и услуг, носит гораздо более изменчивый характер.

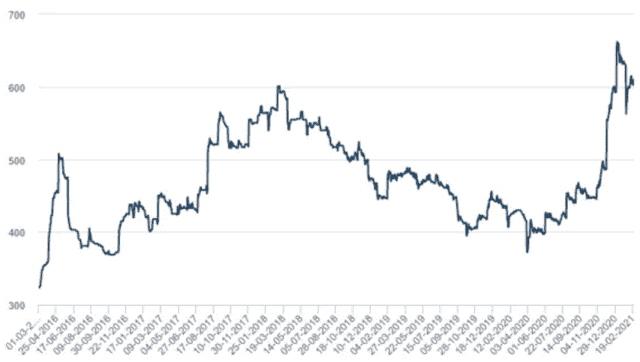

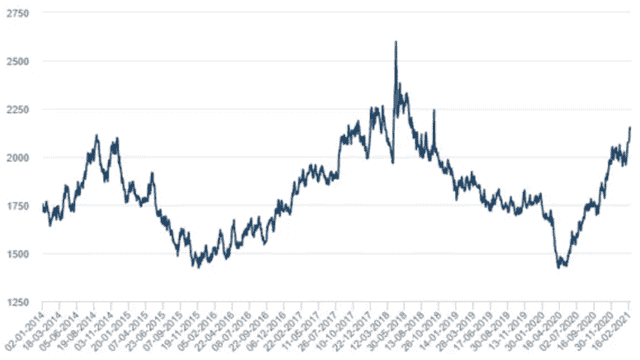

Рассмотрим колебания цен на металл на примере реальных флуктуационных графиков:

Как видите, цены на сталь начали ощутимо проседать еще с начала года, предварительно достигнув своего пикового значения за последнюю пятилетку. Потом вновь незначительный рост и последующий за ним откат, который можно наблюдать сегодня.

Прогнозировать, какими будут цены на алюминий, еще сложнее, поскольку стоимость этого металла постоянно скачет, что можно наглядно наблюдать на приведенном графике

Прогнозировать, какими будут цены на алюминий, еще сложнее, поскольку стоимость этого металла постоянно скачет, что можно наглядно наблюдать на приведенном графике

- Для алюминия актуальна совершенно другая картина – скачкообразное падение в течение последних нескольких лет с достижением минимума в конце лета прошлого года и такой же скачкообразный рост, который наблюдается и сейчас.

- Похожая ситуация и с цинком, у которого также явно вырисовывается большой и несколько малых повторяющихся циклов.

К примеру, сейчас мы можем наблюдать устойчивый рост цен на металл, хотя еще в начале января наблюдался довольно ощутимый откат.

Несмотря на некоторые отличия, тенденция одна – металл продолжает дорожать, а вместе с ним растет и стоимость выпускаемой из него продукции. К примеру, на российском рынке только листовой прокат подорожал в 2 раза, тогда как арматура подскочила в цене в 1,5.

Колебания цен в мире в 2021 году, разница в процентах

Конечно же, простому обывателю этот рынок может показаться непонятным, но на самом деле его колебания вполне реально прогнозировать. К примеру, до кризиса 2014 года металл стоил очень дешево, что было обусловлено сильным долларом и высокими ценами на нефть.

Образовавшийся избыток сырьевых запасов и перепроизводство спровоцировали падение цен, которые достигли своего минимума за последние 10 лет. В итоге промышленники были вынуждены искусственно создавать дефицит металла, сокращая его производство и запасы.

Последствия таких действий, которые вылились в устойчивый рост цен, можно наблюдать и сегодня. Свою лепту вносит и общий кризис, а в частности проблема с поставками сырья и оборудования, санкции, накладываемые на крупных экспортеров, как в случае с «Русал» Дерипаски, на фоне чего цены на алюминий практически мгновенно подскочили на целых 30%.

К слову, чуть позже санкции были сняты и цены вновь начали падать, хотя тут же их стали подогревать китайцы, у которых наблюдается настоящий стальной бум. А все потому что экономика КНР продолжает стремительно расти, требуя соответствующего обеспечения.

Так, объем производства стали в Поднебесной составил 1 млрд тонн, и хотя на носу замаячила плановая пятилетка по сокращению производства, такие тенденции имеют все шансы только спровоцировать обратный скачок. В то же время, многие эксперты уверены в том, что намерения китайцев останутся чистой формальностью, не повлияв на ситуацию в целом.

Также есть мнение, что дальнейшее сдерживание цен на металл не принесет существенных результатов, поскольку регулировать такой нестабильный рынок практически нереально.

И если с одной стороны спрос на металл растет на фоне повальной модернизации производственных мощностей мировых гигантов, то с другой – он продолжает падать по причине сокращения объемов производства крупных европейских и американских компаний.

При этом в России решили бороться с проблемой своими методами, обвинив крупных металлургов в сговоре и предъявив им претензию за сверхприбыли и искусственное удерживание высоких цен на выпускаемую продукцию. В частности, вице-премьер Андрей Рэмович Белоусов требует от производителей вернуть в госказну не менее 100 млрд руб., обозначив эту сумму как получаемую владельцами крупных холдингов сверхприбыль.

Особое внимание в последнее время сосредоточено и на Индии, правительство которой явно настроено на глобализацию экономики, подразумевающую высокое потребление металла. Сюда же стоит добавить масштабные китайские проекты, среди которых новый Шелковый путь, связующий КНР с ЕС и переход на более безопасную медную проводку в стране, причем как на производстве, так и в быту.

Все это также создает рынок для металла, подогревая спрос и, как следствие, временно удерживая цену у верхних границ.

В настоящее время цены на металл находятся на пике, что обусловлено многими факторами, начиная с искусственного их занижения в предыдущих периодах и заканчивая стремительно растущим спросом на фоне китайского “стального бума” и далеко идущих производственных планов Индии. Однако долго такая картина наблюдаться не будет, и уже в этом году мы можем увидеть серьезный разворот в ценовой динамике

В настоящее время цены на металл находятся на пике, что обусловлено многими факторами, начиная с искусственного их занижения в предыдущих периодах и заканчивая стремительно растущим спросом на фоне китайского “стального бума” и далеко идущих производственных планов Индии. Однако долго такая картина наблюдаться не будет, и уже в этом году мы можем увидеть серьезный разворот в ценовой динамике

Прогнозы экспертов на цены на металл во втором полугодии

Но, как известно, ничто не вечно, и даже такие тенденции чреваты саморегуляцией рынка в сторону понижения цен, о которой сегодня говорят все эксперты, прогнозируя неминуемый откат уже в ближайшей перспективе.

К примеру, аналитик Промсвязьбанка Е. Рябушкин уверен, что цены на металл если и продолжат свой рост, то только в ближайшие несколько месяцев, после чего будет наблюдаться их уверенное снижение.

Приводит независимый эксперт и цифры, считая, что откат составит не менее 20%, будучи обусловленным естественным «охлаждением» экономической активности в КНР, сулящим возвращение к показателям докризисных времен.

Прокомментировал сложившуюся ситуацию с ценами на металлы и курирующий «Северсталь» А. Мордашов (к слову, один из обвиняемых в сговоре по удержанию высокой стоимости продукции на внутреннем рынке).

Согласно его заявлению, цены к концу года все-таки смягчатся, причем естественным путем. В то же время Мордашов не исключает того, что данный прогноз окажется ошибочным, как уже было в недавнее время, когда на рынке металлов так и не произошло ожидаемого отката.

Подтверждает приведенную выше информацию и старший аналитик «АТОН» А. Лобазов, который подчеркивает неэффективность любых попыток регулирования цен на рынке, включая применение административных инструментов. Такого же мнения придерживается и И. Ализаровская, занимающая один из руководящих постов в Райффайзенбанке.

Все это наводит на мысли о том, что даже успешно переживший коронакризис Китай со своим стремительным экономическим ростом не сможет удерживать высокие цены на металл в долгосрочной перспективе – изменение текущей тенденции является неизбежным, причем уже в этом году.

Также стоит отметить, что индекс деловой активности Поднебесной в промышленном сегменте продолжил курс на снижение, если рассматривать более релевантный по сравнению с официальными показателями Caixin. Сюда же стоит отнести нарастающее внутри государства инфляционное давление с ростом курса доллара США и стремительно увеличивающейся стоимостью американских ценных бумаг.

Все эти факторы закладывают новую тенденцию на снижение «металлических» цен, но не являются прямым руководством к действию. Проще говоря, не стоит спешить с продажей ценных бумаг и другими радикальными решениями, поскольку откат хоть и намечается, но он может так и не произойти.

Металлопрокат КонкордМеталл

Цены на металлопрокат постепенно повышались в течение всего 2020 года, а своего пика рост достиг в октябре-декабре. По сравнению с началом года, стоимость почти всего сортового проката, трубного проката, листового проката, а также большей части фасонного проката поднялась на 30-65%. Такого резкого подъёма цен не было, пожалуй, никогда. И, естественно, он никого не может радовать, даже производителей, ведь спрос на металл по таким ценам априори не может быть высоким. Но концом года повышение цен не ограничилось, очередной рост произошел и в начале января 2021 года. Так что же ждать в дальнейшем? Будет ли снижение стоимости на весь сортамент металлопроката, или пора привыкать к таким ценам? Давайте, попробуем разобраться.

В первую очередь, в очередной раз, напомним, что само повышение цен на внутреннем российском рынке (а важен нам сейчас именно он) произошло благодаря росту цен на зарубежных рынках, что, в свою очередь во многом вызвано дефицитом производства полуфабрикатов, а также ростом спроса и повышением цен на металлолом. В итоге получаем, что отечественным производителям стало гораздо выгоднее продавать металлические полуфабрикаты на зарубежных рынках, чем внутреннему потребителю. Дабы уровнять прибыльность, производители подняли цены. В свою очередь дистрибьюторы также начали поднимать цены, а конечные потребители закупили столько металлопроката, сколько смогли, по ещё не максимальным ценам, организовав некоторый локальный дефицит самых ходовых позиций сортового, листового и трубного проката.

Из вышесказанного можно сделать вывод, что отпускные цены на внутреннем рынке металлопроката в начале 2021 года сильно зависят от цен на зарубежных рынках, в частности, китайском, европейском и турецком, а также от наличия полуфабрикатов на складах дистрибьюторов в разных регионах России.

Некоторые аналитики ещё в конце 2020 года предрекали скорое снижение цен на металлопрокат за рубежом. Кое-кто даже говорил о резком обвале цен в феврале 2021 года, в крайнем случае, в марте.

И некоторые предпосылки к этому есть: в последнюю неделю (в начале 20-ых чисел января) цены на арматуру и листовой прокат начали снижаться на китайском, турецком и американском рынках.

Но для отечественного потребителя пока никаких позитивных тенденций не заметно: курс рубля медленно снижается и нивелирует всю разницу в стоимости металлопроката. Тем не менее, отдельные позиции сортамента черного металлопроката начали терять в цене и на внутреннем рынке.

Но главный вопрос в том, продолжится ли тенденция на снижение стоимости металлопроката на зарубежных рынках и в дальнейшем? Есть вероятность, что нет. И нынешнее понижение – лишь временный спад, обусловленный снижением спроса. Дело в том, что добыча сырья в Китае будет снижаться в 2021 году по сравнению с 2020.

А спрос – увеличиваться за счёт наращивания темпов производства в самом Китае и большей открытости американского рынка (что тоже ожидается в ближайшие месяцы).

Всё это должно привести к дефициту металлических полуфабрикатов уже в мировых масштабах и к продолжению удорожания, как минимум, сортового и листового металлопроката.

С другой стороны, ситуация на внутреннем российском рынке может быть чуть более позитивной: металлурги не скрывают, что стоимость сырья несколько снизилась, а правительство пытается взять ситуацию под свой контроль и заставить производителей создать квоты для внутреннего рынка по ценам, более низким, чем на мировой арене. Вопрос только в том, насколько эти квоты смогут удовлетворить интерес внутреннего рынка.

Попробуем подвести итог. Делать сейчас прогнозы на ситуацию на внутреннем, да и мировом, рынке металлопроката — занятие неблагодарное. Но некоторые вещи можно сказать точно:

- цены на разных мировых рынках будут сильно разниться в ближайшие 2-3 месяца;

- предварительные февральские отпускные цены отечественных заводов-производителей на 5-10% выше январских;

- стоимость российского проката за рубежом чуть снизилась во второй половине января.

Это может означать, что реальное, чувствительное, снижение цен на все основные виды металлопроката не стоит ждать раньше марта 2021 года. Но и серьезного повышения цен в ближайшее время не ожидается.

29.01.2021 Новости отрасли

В 2022 году цены на древесину и металлы не снизятся

Вслед за сталью и изделиями из неё поднялись цены и на цветные металлы. Павел Ворожцов

С начала года цены на лес-кругляк, пиломатериалы, металлы и продукцию из них выросли в России более чем в два раза.

Для их производителей это обернулось сверхприбылью, а вот для строителей и розничных покупателей – ростом расходов на возведение многоквартирных и частных домов.

Как говорят эксперты, до конца 2022 года ситуация не улучшится – отечественные промышленники следуют конъюнктуре мировых рынков.

Цены на металл

На прошлой неделе президент Национального объединения строителей Антон Глушков сделал интересное заявление: цены на металл в России увеличились за год более чем в два раза. В первую очередь это касается стоимости железной арматуры, которая используется для возведения многоквартирных домов, мостов и другой транспортной инфраструктуры.

По его словам, если смотреть на ту цену, которую мы имеем сейчас, то самая ходовая арматура 16-го диаметра с ноября 2020 года подорожала на 105 процентов. Виной всему стали как естественные факторы — мировой рост цен на металлопрокат и снижение его производства из-за пандемии коронавируса, так и искусственные, в частности, непомерные аппетиты биржевых торговцев.

– Новое колебание цены на арматуру вызвано в том числе спекулятивной политикой трейдеров, – заявил на днях статс-секретарь, заместитель министра промышленности и торговли РФ Виктор Евтухов. – Они выкупают объёмы, закладывают свою маржу, а затем продают арматуру по завышенным ценам.

При снижении цен трейдеры приостанавливают закупки в ожидании дальнейшего удешевления. По цепочке металлурги сокращают объёмы производства. Далее через отложенный спрос получаем искусственный дефицит и очередной всплеск цены.

Очевидно, что это звено на рынке нужно сокращать, максимально переходя на долгосрочные прямые контракты.

В СРО «Уральское объединение строителей» отмечают, что удорожание стройматериалов прошло практически по всем позициям и составило от 15 до 100 процентов. Ещё в сентябре начальник отдела по борьбе с картелями управления Федеральной антимонопольной службы по Свердловской области Ольга Смирнова заявила, что с начала года цены

- на металлопродукцию выросли на 45–55 процентов,

- а на пиломатериалы – на 20–50 процентов.

Повышение стоимости стройматериалов привело к росту цен на жильё. Например, в Екатеринбурге, по данным портала о недвижимости RealtyMag.

ru, квадратный метр в новостройках подорожал за год почти на 15 процентов — с 80 510 до 92 395 рублей.

Пострадали от увеличения цен на металлы и дорожники — об этом вчера на пресс-конференции заявил министр транспорта и дорожного хозяйства Свердловской области Василий Старков.

– Многие объекты столкнулись с трудностями реализации из-за роста цен. Но благо подрядные организации имеют собственную материальную базу, – добавил министр.

– Это не повальное явление, однако есть материалоёмкие объекты, такие, как строительство моста через Нижнетагильский пруд, где используются в большинстве своём металлоконструкции.

Естественно, нам пришлось уйти на некоторое увеличение стоимости по этим контрактам, в пределах диапазона, предусмотренного законодательством РФ. Нам удалось это сделать, и ни один контракт не был расторгнут.

Цены на древесину

В нынешнем году впервые за последние несколько лет серьёзно подскочили цены и на древесину. Рост оказался рекордным: если в январе кубометр пиломатериалов — обрезной доски или бруса — стоил порядка 8 тысяч рублей, то летом его цена поднялась до 24 тысяч, а осенью отскочила до 16 тысяч.

Из-за такого увеличения пострадали прежде всего молодые семьи с детьми, которые планировали постройку собственного дома на землях под ИЖС или в садовых товариществах.

Екатеринбуржец Артём Лудинов этой весной решил начать строительство деревянного дома на своём участке в Первоуральском ГО, но после трёхкратного повышения цен на оцилиндрованное бревно ему пришлось отказаться от этой затеи.

– После того как нашей младшей дочери исполнилось три года, мы с женой загорелись идеей построить небольшой домик в Решётах, – говорит Артём Лудинов. — Прикинули, сколько нам надо дерева на двухэтажный дом, посчитали и получили сумму в районе 800 тысяч рублей.

Это было в марте, а кредит на строительство дома я решил взять в июне. Перед тем как его оформить, съездил на строительный рынок и остолбенел — вместо первоначальной суммы мне требовалось уже почти 2,5 миллиона.

С двумя детьми и без помощи родителей нам этого не потянуть.

Как ранее в интервью «ОГ» рассказал ректор Уральского государственного лесотехнического университета кандидата сельскохозяйственных наук Евгений Платонов, рост стоимости древесины вызван исключительно внешнеэкономическими факторами, в отличие от повышения цен на металлопродукцию.

В 2021 году на мировом рынке леса произошло несколько событий, которые негативно отразились на его конъюнктуре. В Канаде закрылось несколько крупных заводов по производству пиломатериалов из-за истощения лесосырьевой базы.

В итоге всё, что было на складах, ушло в США, где большинство жилых домов строят из дерева. Следом обострилось торговое противостояние Австралии с Китаем, и он перестал закупать у неё миллионы кубометров леса-кругляка.

Естественно, китайцы обратили внимание на Россию: это и привело к дефициту лесоматериалов на внутреннем рынке.

— Вряд ли цены на лес в ближайшее время сильно упадут, – пояснил Евгений Платонов. – Для предприятий их рост сказывается положительно — они могут встать на ноги, получить сверхдоходы и вложить их в модернизацию производства. По крайней мере, заниматься лесом сейчас стало выгодно.

Смотрю по родной Югре: участки, которые были за рекой Обь, уже все в аренде. Раньше предприниматели говорили, что лес рубить там далеко, потому что нет дорог для его вывоза, а теперь всё заготавливают и реализуют.

Запрет на экспорт леса-кругляка с 2022 года должен снизить стоимость пиловочника, но кто знает, не появятся ли новые причины для роста?

Снижение будет нескоро

Наряду с промышленниками в выигрыше от повышения цен на лес и сталь осталось и государство. Несмотря на введение заградительных пошлин на экспорт пиломатериалов и металлов этим летом, их вывоз не приостановился, а даже увеличился.

- К ноябрю Уральское таможенное управление уже перечислило в федеральный бюджет 74,4 миллиарда рублей, что больше суммы перечислений за весь 2020-й.

- В прошлом году 99,8 процента суммы, перечисленной в бюджет, было собрано за счёт импортных пошлин. Ещё 0,2 процента – за счёт экспортных пошлин.

- В этом году доля таможенных платежей, уплачиваемых при экспорте товаров, выросла с 0,2 процента до 26 процентов – она составила 19,4 млрд рублей. Это сказалось и на общем объёме перечислений в бюджет.

За 10 месяцев 2021 года стоимость металлов, вывезенных за рубеж, составила почти 8,6 млрд долларов США, при том, что на аналогичный период прошлого года она равнялась всего 4,8 млрд долларов.

– В текущем году было два постановления Правительства РФ, которые существенно изменили работу таможенных органов, – отметил в беседе с «ОГ» начальник Уральского таможенного управления Алексей Фролов. — Первое — это постановление, вступившее в силу с 1 июля 2021 года, оно касалось введения вывозных таможенных пошлин на пиломатериалы низкой степени переработки.

Лесная продукция с влажностью более 22 процентов подлежала обложению пошлинами, менее 22 процентов — нет. С 1 августа были введены также экспортные пошлины на изделия и лом из чёрных и цветных металлов, ферросплавы. Объёмы взимаемых пошлин, платежей и сборов выросли существенно — практически в два раза.

При этом на чёрные и цветные металлы пришлось 97,8 процента от суммы вывозных таможенных пошлин.

Экономисты считают, что в 2022 году сильного падения внутренних цен на металлы и древесину ждать не стоит.

Снижение возможно только в конце будущего года – и то, если мировая экономика преодолеет последствия пандемии COVID-19.

Конъюнктура зарубежных рынков такова, что уверенность вселяют лишь среднесрочные прогнозы: что касается ближайшей перспективы, то принимаемых государством мер по стабилизации цен явно недостаточно.

– Нынешний период в развитии мировой экономики называют восстановительным ростом, но те действия, которые предпринимает наше правительство, вызывают большую неопределённость, – говорит руководитель Центра региональных компаративных исследований Института экономики УрО РАН доктор экономических наук Елена Андреева. – Пока мы наблюдаем стадию, при которой цены на все товары только растут. В идеале они должны вернуться в привычное русло — пусть не до первоначального уровня, но всё же они будут ниже, чем сейчас. Однако произойдёт это не раньше, чем мы справимся с коронавирусом.

Подготовлено в соответствии с критериями, утверждёнными приказом Департамента информационной политики Свердловской области от 09.01.

2018 No1 «Об утверждении критериев отнесения информационных материалов, публикуемых государственными учреждениями Свердловской области, в отношении которых функции и полномочия учредителя осуществляет Департамент информационной политики Свердловской области, к социально значимой информации»

Повышение цен на металл в 2021 году | Цена металлолома в Москве

В конце ноября – начале декабря 2020 года главным событием на рынке металлопроката стала резкое повышение цен на все полуфабрикаты, но более всего – на листовой прокат. Это произошло и происходит из-за того, что металлургические компании пытаются выровнять цены внутреннего рынка в долларовом эквиваленте с внешними рынками, в частности с европейским и турецким рынками.

Листовой прокат на мировых рынка сейчас в серьезном дефиците, что совсем не способствует удержанию, а тем более снижению цен на него. Спрос по-прежнему высок, заказы на листовой прокат уже принимаются на несколько месяцев впрёд, а цены выросли до 600 евро на европейском рынке и до 700 долларов – на турецком.

Ситуация с ценами на зарубежных рынках

В Европе всё серьёзнее поднимается вопрос о временной отмене квот на российский и турецкий прокат: рынок требует насыщения. Впрочем, отечественные экспортёры существуют, примерно, в тех же реалиях: заказы принимаются на март, а то и на апрель, причем, по вполне себе европейским ценам.

В США цены ещё выше: горячекатаные рулоны достигли отметки в 900 долларов, а оцинкованная листовая сталь – 1100 долларов за тонну. Такие цены, а также разница в стоимости с другими регионами мира, нивелирует заградительные пошлины в 25% и заново открывает рынок США для поставщиков из других стран.

В некоторых мировых регионах цены уже повысились настолько, что рост замедляется, упёршись в психологический максимум для потребителя. Так, в Китае и соседствующих с ним странах сортовой прокат почти стабилизировался в цене.

Этому поспособствовали, в числе прочего, два фактора: временный отказ Китая от импорта металлопроката и небывало высокие спрос на китайский (а также вьетнамский) листовой прокат.

Спрос, вкупе с налоговыми льготами посткоронавирусных программ китайского правительства, сбил все основные тенденции рынка металлопроката Китая: обычно к концу года объёмы производства заметно снижаются. Но не в этом году.

Сохранение, и даже некоторое увеличение объёма производства, привело к росту цен на железную руду, до 140 долларов за тонну (максимум за последние 7 лет). И всё это вкупе явно не способствует снижению цен на стальную продукцию на мировом и локальных рынках.

Таким образом, для российских компаний обеспечена минимальная цена на импорт в 600 долларов за тонну стальных полуфабрикатов.

И возникает вопрос: а почему покупатель на внутреннем рынке должен платить меньше, да ещё и в условиях значительного дефицита продукции? По всей видимости, производители металлопроката считают, что, если в Европе и Турции потребитель покупает полуфабрикаты по таким ценам и спрос не падает, то и на внутреннем рынке спрос падать не должен, а покупать будут. Это и порождает значительный скачок цен при постоянном, а то и растущем в некоторых областях отрасли, спросе.

С точки зрения российского правительства, инфляция за 2020 год составила 4%. Однако, цены на горячекатаный прокат выросли на треть с начала года. За год выросли цены на импортную продукцию, что и не удивительно с ростом курса валют. А теперь, в связи с подъемом цен на металлопрокат, могут быть подняты цены и в отечественных промышленности и строительстве.

Росту цен во всех областях отечественной промышленности может помешать массовое обращение в ФАС.

Но кто может сделать такое обращение? Строители пока не готовы к подобному обращению и ссорам с металлокомбинатами: стоимость арматуры взлетела пока не так сильно, как цены на листовой прокат.

Трубопрокатные комбинаты обладают долгосрочными контрактами, нивелирующими резкий подъем стоимости горячекатаных листов.

Но уже в январе 2021 года ситуация может сильно измениться. Дело в том, что намечается рост цен на арматуру, проволоку и другую продукцию сортового проката.

И не просто рост, а серьёзное повышение на 40%, а, местами, и 50%.

А это уже может привести к коллапсу строительной сферы, резкому повышению цен на недвижимость, сворачиванию льготных ипотечных программ и многим другим серьёзным последствиям.

Когда ждать снижение цен на металлопрокат?

Цены на металлопрокат постепенно повышались в течение всего 2020 года, а своего пика роста достиг в октябре-декабре. По сравнению с началом года, стоимость почти всего сортового проката, трубного проката, листового проката, а также большей части. поднялась на 30-65%. Такого резкого подъёма цен не было, пожалуй, никогда.

И, естественно, он никого не может радовать, даже производителей, ведь спрос на металл по таким ценам априори не может быть высоким. Но концом года повышение цен не ограничилось, очередной рост произошел и в начале января 2021 года.

Так что же ждать в дальнейшем? Будет ли снижение стоимости на весь сортамент металлопроката, или пора привыкать к таким ценам? Давайте, попробуем разобраться.

В первую очередь, в очередной раз, напомним, что само повышение цен на внутреннем российском рынке (а важен нам сейчас именно он) произошло благодаря росту цен на зарубежных рынках, что, в свою очередь во многом вызвано дефицитом производства полуфабрикатов, а также ростом спроса и повышением цен на металлолом. В итоге получаем, что отечественным производителям стало гораздо выгоднее продавать металлические полуфабрикаты на зарубежных рынках, чем внутреннему потребителю. Дабы уровнять прибыльность, производители подняли цены. В свою очередь дистрибьюторы также начали поднимать цены, а конечные потребители закупили столько металлопроката, сколько смогли, по ещё не максимальным ценам, организовав некоторый локальный дефицит самых ходовых позиций сортового, листового и трубного проката.

Из вышесказанного можно сделать вывод, что отпускные цены на внутреннем рынке металлопроката в начале 2021 года сильно зависят от цен на зарубежных рынках, в частности, китайском, европейском и турецком, а также от наличия полуфабрикатов на складах дистрибьюторов в разных регионах России

Некоторые аналитики ещё в конце 2020 года предрекали скорое снижение цен на металлопрокат за рубежом. Кое-кто даже говорил о резком обвале цен в феврале 2021 года, в крайнем случае, в марте. И некоторые предпосылки к этому есть: в последнюю неделю (в начале 20-ых чисел января) цены на арматуру и листовой прокат начали снижаться на китайском, турецком и американском рынках. Но для отечественного потребителя пока никаких позитивных тенденций не заметно: курс рубля медленно снижается и нивелирует всю разницу в стоимости металлопроката. Тем не менее, отдельные позиции сортамента черного металлопроката начали терять в цене и на внутреннем рынке.

Но главный вопрос в том, продолжится ли тенденция на снижение стоимости металлопроката на зарубежных рынках и в дальнейшем? Есть вероятность, что нет. И нынешнее понижение – лишь временный спад, обусловленный снижением спроса. Дело в том, что добыча сырья в Китае будет снижаться в 2021 году по сравнению с 2020.

А спрос – увеличиваться за счёт наращивания темпов производства в самом Китае и большей открытости американского рынка (что тоже ожидается в ближайшие месяцы).

Всё это должно привести к дефициту металлических полуфабрикатов уже в мировых масштабах и к продолжению удорожания, как минимум, сортового и листового металлопроката.

С другой стороны, ситуация на внутреннем российском рынке может быть чуть более позитивной: металлурги не скрывают, что стоимость сырья несколько снизилась, а правительство пытается взять ситуацию под свой контроль и заставить производителей создать квоты для внутреннего рынка по ценам, более низким, чем на мировой арене. Вопрос только в том, насколько эти квоты смогут удовлетворить интерес внутреннего рынка.

Попробуем подвести итог. Делать сейчас прогнозы на ситуацию на внутреннем, да и мировом, рынке металлопроката — занятие неблагодарное. Но некоторые вещи можно сказать точно:

- цены на разных мировых рынках будут сильно разниться в ближайшие 2-3 месяца;

- предварительные февральские отпускные цены отечественных заводов-производителей на 5-10% выше январских;

- стоимость российского проката за рубежом чуть снизилась во второй половине января.

Это может означать, что реальное, чувствительное, снижение цен на все основные виды металлопроката не стоит ждать раньше марта 2021 года. Но и серьезного повышения цен в ближайшее время не ожидается.

Источник, Конкордметалл.

«Фактический запрет экспорта»: смогут ли пошлины на лом сдержать рост цен

С 1 января 2022 года Россия повышает минимальный уровень таможенной пошлины на экспорт лома и отходов черных металлов — такое постановление было опубликовано на прошлой неделе. Ставка пошлины останется прежней — 5% от таможенной стоимости, но минимальный сбор составит €100 за т вместо нынешних €70.

Это уже третье за год повышение минимальной ставки. В декабре прошлого года вице-премьер Марат Хуснуллин поручил Минстрою и Минпромторгу проверить информацию о резком росте цен на арматуру после жалоб московских девелоперов. С февраля 2021 года сбор был повышен с €5 до €45 за т, в июне — с €45 до €70, сейчас — до €100.

«Это фактический запрет экспорта лома, поскольку пошлина €100 равнозначна установлению заградительного барьера на вывоз», — комментирует исполнительный директор Национальной саморегулируемой организации предприятий по обращению с ломом металлов, отходами производства и потребления (Ассоциации НСРО «Руслом.

ком») Марина Угловская.

За период действия мер (с февраля по октябрь 2021 года) экспорт лома за пределы ЕАЭС уменьшился на 28%, говорил замминистра промышленности и торговли России Виктор Евтухов.

Дальний рост пошлин оказал еще более серьезное воздействие. «Ситуацию в августе-сентябре 2021 года уже можно назвать началом обвала рынка лома: экспорт за два месяца составил 3% от общего объема ломозаготовки в стране — 145 000 т от 4,781 млн т, хотя ранее годовой показатель находился в пределах 10-13%», — рассказывает Угловская.

О каких цифрах в годовом выражении идет речь? «Объем российского рынка металлолома сегодня оценивается в 30-35 млн т в год, из которых порядка 21 млн т используется металлургическими предприятиями, 5 млн т уходит на экспорт, остальное просто теряется в ходе сбора», — рассказывает главный аналитик отдела экономического и отраслевого анализа Промсвязьбанка Егор Жильников.

По оценке аналитика Альфа-банка Бориса Красноженова, из ежегодно собираемых 25 млн т лома около 5 млн т идет на экспорт, 20 млн т — на отечественные предприятия.

Удалось ли пошлинам сбить цены на лом? Пока нет. Говоря о необходимости очередного повышения пошлин, Минпромторг отметил, что ранее принятые меры оказались недостаточными, цена лома на внутреннем рынке продолжила рост, достигнув 29 500 рублей за т (по данным «Руслом.ком», которые есть в распоряжении Forbes, в январе тонна металлолома стоила 26 330 рублей, то есть рост мог составить 12%).

«Цены на металл увеличились более чем в два раза»

По словам Виктора Евтухова, от стоимости лома зависят цены на строительную арматуру, себестоимость которой на 65-75% формируется именно ценой металлолома. Как сообщили Forbes в «Руслом.ком», на производство арматуры идет примерно 45% всего лома.

Введение пошлин рост цен на арматуру не остановило.

«С начала 2021 года затраты застройщиков на строительные материалы выросли примерно на 40%, что привело к росту цен на жилье,— говорит директор по закупкам инвестиционно-строительного холдинга ГК «А101» Георгий Криницын. — Самая затратная статья расходов — арматура, только ее доля оценивается почти в 10% от общего объема затрат на строительство».

По словам Криницына, цена арматуры с марта активно росла и в конце июня достигла исторического максимума — более 70 000 рублей за т, что в два раза выше средней цены 2020 года.

Это произошло, несмотря на все правительственные меры. В июле пошлину на экспорт лома повысили с €45 до €70 за т.

Полтора месяца длилась коррекция, но осенью цены на арматуру снова обновили исторический максимум, приблизившись к 80 000 рублей за т.

За год, с ноября 2020-го по ноябрь 2021-го, цены на металл увеличились более чем в два раза, в частности, арматура подорожала на 105%, сказал Forbes Андрей Колочинский, управляющий партнер строительной компании «ВекторСтройФинанс».

Почему растут цены

Представители Минпромторга утверждают, что основное влияние на стоимость лома на внутреннем рынке оказывает рост цен в Турции, крупнейшем импортере лома черных металлов, где закупочные цены в октябре превышали $500 за т металлолома по сравнению с $452,5 в начале сентября. В пересчете на рубли это 37 600 рублей и 34 000 рублей соответственно.

«Это логично: когда мировые цены с отрывом превышают внутренние, компании увеличивают долю экспорта, сокращая предложение на локальном рынке, что ведет к росту цен», — рассуждает Криницын из ГК «А101».

Колочинский из «ВекторСтройФинанса» согласен с коллегой: по его мнению, такой стремительный рост цен обусловлен отложенным лавинообразным спросом как на внутреннем, так и на внешнем рынке на фоне быстрого восстановления экономики и активного развития строительной отрасли после весеннего локдауна 2020 года.

Заготовители лома приводят контраргументы. «Мировой ценовой тренд на рынке лома и черных металлов — понижающий», — говорит Угловская из «Руслом.ком».

Если посмотреть график турецких закупочных цен, то видно, что по сравнению с январем они даже немного снизились, хотя в мае был пик.

По словам Угловской, реальный уровень цен в Турции с декабря прошлого года по настоящее время находится в диапазоне $472-$506 за т. В отличие от прошлого года фьючерсы на лом на LME сегодня не растут, а падают.

Ассоциация «Руслом.ком» полагает, что на внутреннюю цену лома влияет снижение заготовки, вызванное, в частности, удорожанием перевозок и нехваткой подвижного состава, занятого транспортировкой других грузов, в первую очередь угля.

Нужны ли пошлины

У заградительных мер есть сторонники. По мнению девелопера Криницына из ГК «А101», чтобы сбить цены для внутреннего потребителя, правительство должно пойти на еще более резкие шаги, повысив ставку пошлины с 5% до 10% и более.

«Предыдущие повышения пошлины позволили снизить темп роста цен на лом в России в 2021 году и переориентировать поток лома с экспорта на внутренний рынок, — говорится в официальном сообщении представителя Магнитогорского металлургического комбината (ММК), полученного Forbes. — В результате по итогам 10 месяцев текущего года потребление лома заводами России увеличилось. Ломозаготовка в России в 2021 году также показала рост».

Однако среди опрошенных Forbes участников рынка есть и те, кто не считает инициативу правительства по увеличению пошлин эффективной.

«Продление или повышение размера экспортных пошлин — это временная мера, которая частично поможет сдержать рост цен, однако для стабилизации цен необходимо увеличение мирового производства», — считает представитель строительной отрасли Андрей Колочинский из «ВекторСтройФинанса».

Больше всего возмущаются заготовщики металлолома. По словам Угловской из «Руслом.ком», ни одна из ограничительных мер, вводимых в России в отношении экспорта лома металлов, не решила поставленных задач, но на фоне таких ограничений всегда падала заготовка лома, снижалось количество легальных экспортеров и сокращались рабочие места.

Лом на триллион

Егор Жильников из Промсвязьбанка считает, что общая стоимость заготовленного лома в России в зависимости от текущей цены может достигать триллиона рублей в год и даже превышать эту сумму. Борис Красноженов из Альфа-банка оценивает весь рынок лома в сумму около $9 млрд (примерно 670 млрд рублей по текущему курсу).

Лом требуется не только строителям. Металлолом переплавляется в электропечах, которые имеют ряд преимуществ перед мартеновскими и конверторными печами, пишет в своем отчете Егор Жильников.

Сталь из электропечей содержит меньшее количество серы и фосфора, а получаемый материал обладает высокой прочностью.

Выплавка стали из лома также активно используется в мире благодаря меньшим капитальным вложениям и энергозатратам, более высокой производительности и меньшему количеству выбросов вредных веществ, что объясняет высокий спрос на нее, а следовательно, и на сам лом.

В России, где главными потребителями металлолома являются Новолипецкий металлургический комбинат (НЛМК), «Северсталь» и Магнитогорский металлургический комбинат (ММК), доля этого сырья в общем объеме выплавки составляет лишь 25%, тогда как в развитых странах этот показатель находится в пределах 55-75% и выше. «В условиях общемирового тренда на использование зеленой стали показатель использования металлолома, по нашим оценкам, будет увеличиваться», пишет Жильников.

«Северсталь» отказалась от комментариев для этой статьи. Представитель НЛМК сказал Forbes, что компания воздерживается от комментариев по поводу повышения пошлин, считая их, «как и другие ограничительные меры, искажающими рынок».